การระดมทุนด้วย REIT buy-back

ในยามที่เศรษฐกิจและภาคธุรกิจต่างๆ มีแนวโน้มการเติบโตที่ดี ผู้ประกอบการสามารถใช้ทรัสต์เพื่อการลงทุนอสังหาริมทรัพย์ (REIT) ในการนำอสังหาริมทรัพย์ต่างๆ เช่น พื้นที่ค้าปลีก โรงแรม ที่มีอัตราการเช่าที่สูงและมีรายได้ค่าเช่าสม่ำเสมอมาระดมทุนละต่อยอดขยายธุรกิจได้รวดเร็วขึ้น แต่จากผลกระทบของสถานการณ์การแพร่ระบาดของโควิด-19 ทำให้อสังหาริมทรัพย์เหล่านี้อาจไม่ได้มีอัตราการเช่าที่สูง หรือสามารถเก็บค่าเช่าได้สูงเหมือนเดิม ก่อให้เกิดข้อจำกัดในการนำทรัพย์สินมาเข้า REIT เพราะมูลค่าการลงทุนในสินทรัพย์ของ REIT จะอ้างอิงความสามารถในการหารายได้ของทรัพย์สินซึ่งอ้างอิงจากการประเมินราคาของผู้ประเมินอิสระด้วยวิธีรายได้ (Income Approach)

ทั้งนี้ผลกระทบของโควิด-19 อาจไม่เป็นเพียงแค่ทำให้ทรัพย์สินสร้างกำไรได้ลดลง แต่อาจส่งผลให้เจ้าของทรัพย์สินขาดทุนและขาดสภาพคล่องได้เลย โดยเฉพาะอสังหาริมทรัพย์ประเภทโรงแรม เนื่องจากโรงแรมแม้จะปิดให้บริการ แต่ก็ยังมีค่าใช้จ่าย เช่น ค่าจ้างพนักงาน ค่าดูแลรักษาระบบ ซึ่งการใช้ REIT มาระดมทุนในทรัพย์สินที่จะยังมีผลขาดทุนอยู่อาจจะไม่เหมาะ ดังนั้นสำนักงานก.ล.ต. จึงได้ออกมาตรการช่วยเหลือโดยเปิดทางให้เจ้าของทรัพย์สินสามารถระดมทุนผ่านทางเลือกใหม่ คือ REIT buy-back

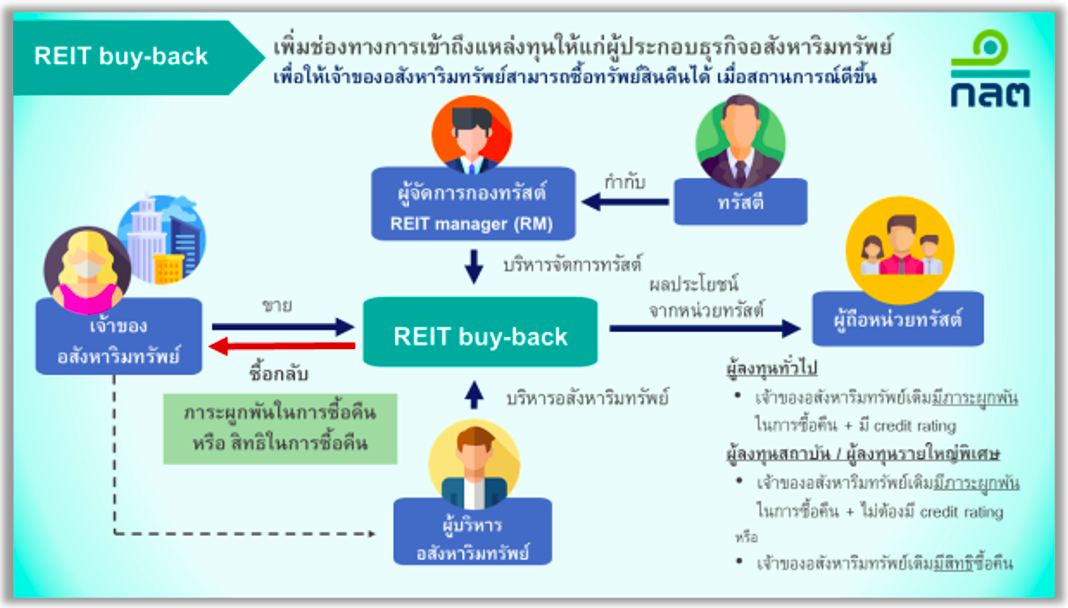

โครงสร้างของ REIT buy-back

ที่มา: สำนักงานคณะกรรมการกำกับหลักทรัพย์ และตลาดหลักทรัพย์ (ก.ล.ต.)

REIT buy-back เป็นรูปแบบการระดมทุนที่เปิดโอกาสให้เจ้าของทรัพย์สินเดิมมีสิทธิในการซื้อคืนทรัพย์สินที่ได้นำมาใช้ระดมทุนในอนาคต โดยจะมีเงื่อนไขและราคาซื้อคืนที่ได้ตกลงไว้ล่วงหน้า ซึ่งอสังหาริมทรัพย์ที่นำมาเข้า REIT buy-back อาจมีการเสนอขายในราคาที่ต่ำกว่าเมื่อเทียบกับราคาตลาดเพื่อจูงใจให้เจ้าของทรัพย์สินซื้อคืนในอนาคต และสร้างความมั่นใจให้กับนักลงทุนว่าเจ้าของทรัพย์สินเดิมจะกลับมาซื้อคืน หรือหากมีเหตุให้เจ้าของไม่สามารถซื้อคืนก็สามารถนำไปขายทอดตลาดเพื่อได้มูลค่าที่เหมาะสมและไม่ขาดทุนเมื่อเปรียบเทียบกับราคาที่ REIT buy-back เข้าลงทุน

อสังหาริมทรัพย์ที่จะนำมาเข้า REIT buy-back สามารถเป็นทั้งกรรมสิทธิ์สมบูรณ์ (Freehold) และสิทธิการเช่า (Leasehold) โดยที่ REIT buy-back อาจกำหนดเงื่อนไขโดยให้สิทธิ (Option) กับเจ้าของทรัพย์สินในการซื้อคืน และไม่บังคับให้ซื้อคืนก็ได้ แต่จะต้องขายหน่วยให้กับผู้ลงทุนสถาบันและผู้ลงทุนรายใหญ่พิเศษ (Ultra-High Net Worth) เท่านั้น ซึ่งหากจะเสนอขายต่อประชาชนทั่วไป REIT buy-back ต้องมีภาระผูกพันในการซื้อคืน (obligation) ซึ่งเจ้าของทรัพย์สินต้องซื้อคืนเท่านั้น และต้องมีการเปิดเผยข้อมูลการทำ credit rating ของเจ้าของทรัพย์สินด้วย

ทั้งนี้การระดมทุนด้วย REIT buy-back ยังค่อนข้างใหม่ ซึ่งปัจจุบันมีเพียง 1 ทรัสต์ที่จัดตั้งแล้ว คือ GROREITทำให้ไม่ค่อยมีข้อมูลอัตราผลตอบแทนตลาดอ้างอิงสำหรับการลงทุนลักษณะนี้ อย่างไรก็ดีปัจจัยที่ผู้ลงทุนจะพิจารณาเพื่อประเมินความเสี่ยงในการลงทุน REIT buy-back ซึ่งจะสะท้อนอัตราผลตอบแทนที่ต้องการ อาทิเช่น

1.ศักยภาพของทรัพย์สิน

2.ประเภทอสังหาริมทรัพย์

3.ประเภทกรรมสิทธิ์เป็น Freehold หรือ Leasehold

4.เงื่อนไขการซื้อคืนเป็นการให้สิทธิ (Option) หรือบังคับซื้อคืน (obligation) กับเจ้าของทรัพย์สิน

5.ความน่าเชื่อถือของผู้ซื้อคืนด้วย ซึ่งสะท้อนได้จาก credit rating และสถานะการเงินในอดีตของผู้ซื้อคืน

6.ขนาดและสภาพคล่องในการซื้อขายของ REIT buy-back