ดอกเบี้ยขาขึ้นกับการลงทุน REIT

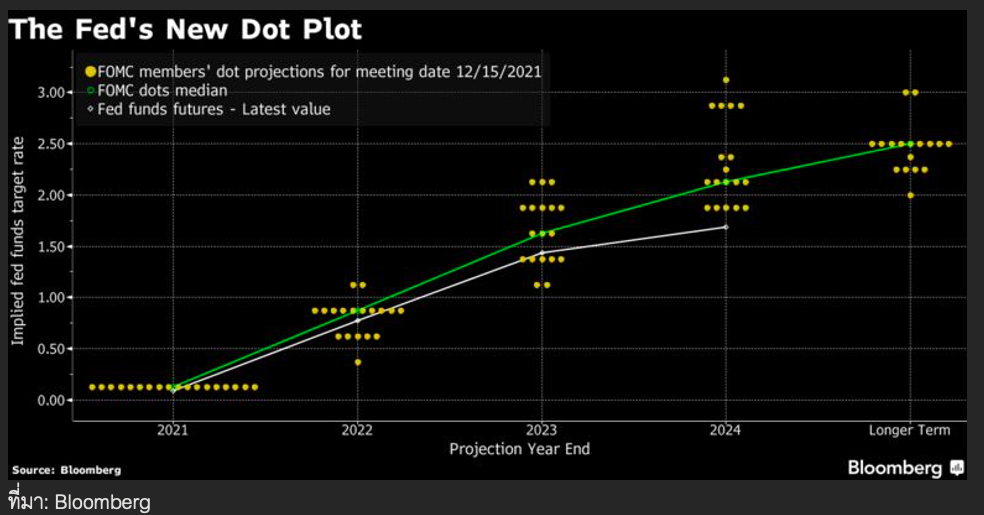

ในปี 2022 ปัจจัยหนึ่งที่น่าติดตาม คือ อัตราดอกเบี้ย เนื่องจากธนาคารกลางสหรัฐ (Fed) ได้ส่งสัญญาณการปรับขึ้นดอกเบี้ยโดยในปีนี้ คณะกรรมการมองว่าควรขึ้นประมาณ 3 ครั้ง และดอกเบี้ยนโยบายคาดว่าจะขึ้นไปที่ระดับ 2% ในอีกประมาณ 2 ปีข้างหน้าเพื่อควบคุมอัตราเงินเฟ้อที่สูง ซึ่งการเปลี่ยนแปลงของอัตราดอกเบี้ยโลกอาจส่งผลต่อทิศทางของเงินทุนและส่งผลกระทบต่อแนวโน้มดอกเบี้ยในไทยด้วย

ประมาณการการปรับอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (dot plot) จากผลการประชุมวันที่ 15 ธ.ค. 2021

ในยามที่ดอกเบี้ยเป็นขาขึ้น REIT จะได้รับผลกระทบเชิงลบเนื่องจาก

- REIT จะมีต้นทุนดอกเบี้ยจากการกู้ยืมเงิน (Leverage) ที่เพิ่มขึ้น ซึ่งอาจกระทบต่อเงินปันผลของ REIT จากค่าใช้จ่ายดอกเบี้ยที่สูงขึ้น

- REIT อาจได้รับความสนใจน้อยลงจากนักลงทุนที่เน้นหาผลตอบแทนที่สม่ำเสมอ เนื่องจากนักลงทุนจะเริ่มสนใจลงทุนในตราสารหนี้ที่มีความเสี่ยงต่ำซึ่งให้ดอกเบี้ยที่สูงขึ้นตามภาวะดอกเบี้ยขาขึ้น

- อัตราผลตอบแทนที่นักลงทุนต้องการในการลงทุน REIT อาจสูงขึ้น เพราะอัตราผลตอบแทนที่ไม่มีความเสี่ยงจากการลงทุน (Risk free rate) เพิ่มขึ้น ซึ่งจะเป็นปัจจัยกดดันต่อราคาซื้อ-ขายหน่วย REIT

หากพิจารณาเพียงการขึ้นดอกเบี้ยค่อนข้างชัดเจนว่าจะเป็นปัจจัยเชิงลบต่อ REIT แต่หากการขึ้นดอกเบี้ยอยู่ในช่วงที่เศรษฐกิจมีแนวโน้มเติบโตและเงินเฟ้อมีแนวโน้มเพิ่มขึ้น จากปัจจัยโดยรวมอาจไม่ส่งผลกระทบเชิงลบ REIT ก็เป็นได้เนื่องจาก

- ในช่วงที่เศรษฐกิจมีแนวโน้มเติบโตจะทำให้มีความต้องการอสังหาริมทรัพย์มากขึ้น ส่งผลให้อัตราการเช่าและอัตราการเข้าพักสูงขึ้น และอัตราการทำกำไร (Net Profit Margin) ที่สูงขึ้น ซึ่งจะทำให้ REIT มีกำไรและเงินปันผลที่เติบโต

- ในช่วงที่เงินเฟ้อมีแนวโน้มเติบโตสูง ค่าเช่ามีแนวโน้มจะสามารถปรับขึ้นได้ดีและอาจปรับได้สูงกว่าอัตราเงินเฟ้อที่เพิ่มขึ้น

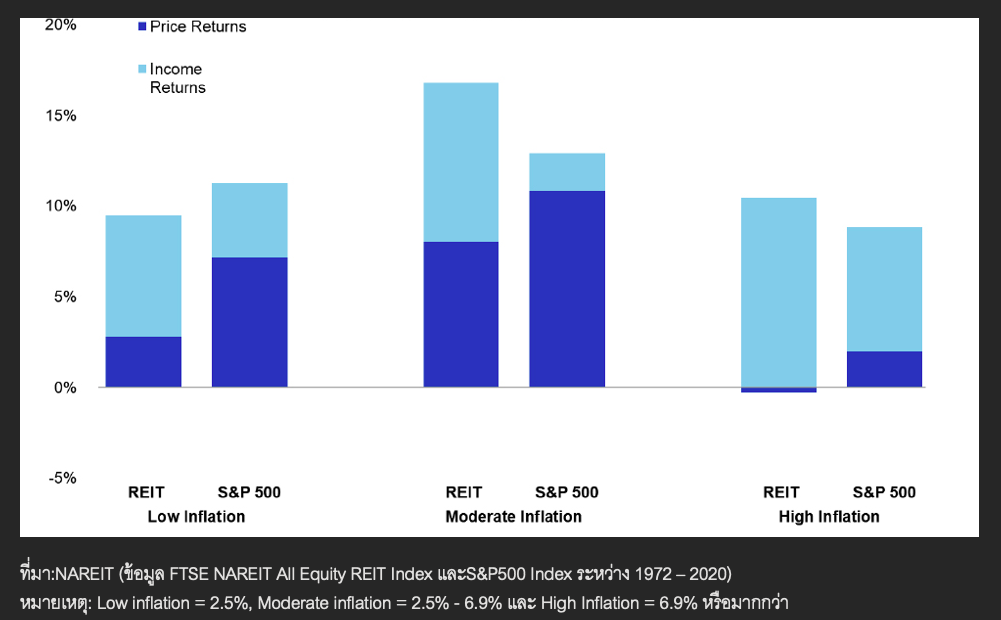

จากข้อมูลข้างต้นพบว่า REIT ในสหรัฐอเมริกา สามารถสร้างผลตอบแทนได้ดีกว่าดัชนี S&P500 ในช่วงที่เงินเฟ้ออยู่ในระดับปานกลาง - สูง (Moderate – High Inflation) เนื่องจากช่วงดังกล่าว REIT จะสร้างรายได้ (Income Return) จากค่าเช่าได้ดี

อัตราผลตอบแทน REIT เทียบกับอัตราผลตอบแทนดัชนี S&P500 ในแต่ละช่วงเงินเฟ้อที่แตกต่างกัน

แต่ทั้งนี้ต้องไม่ลืมว่าความสามารถในการปรับค่าเช่าและแนวโน้มอัตราการเช่าของแต่ละ REIT ของอสังหาริมทรัพย์ลงทุนก็อาจแตกต่างกันตามปัจจัยด้านอุปสงค์และอุปทานในแต่ละ property sector และทำเลพื้นที่ซึ่งไม่เหมือนกัน