วัยเกษียณสบาย - วางแผนการเงิน วางแผนอนาคต (ตอนที่ 1)

โดย ผู้ช่วยศาสตราจารย์ ดร. ศุภวัฒน์ สุภัควงศ์ ที่ปรึกษา เทอร์ร่า บีเคเค ตอนผมเรียนจบและเริ่มทำงานใหม่ๆ เป็น มนุษย์เงินเดือนเต็มตัว ซึ่งก็เหมือนหลายๆ คนตอนเริ่มทำงาน ว่าคงเริ่มวาดฝันและวางแผนชีวิตไปข้างหน้า ว่าต้องการใช้ชีวิตในแบบไหน ต้องการความสะดวกสบาย ต้องการความสุขกับการใช้ชีวิตในภายภาคหน้าอย่างไร เงินเดือนที่เราได้ตอนนี้เพียงพอไหม จะหาทางเพิ่มยังไง หากจะแต่งงานมีครอบครัว จะเป็นการดึงแฟนเขามาลำบากด้วยหรือเปล่า ทำให้เรารู้ว่า คงถึงเวลาที่ควรเริ่มจัดการการเงินของเราเสียแล้ว เมื่อพูดถึง การวางแผนและบริหารจัดการการเงิน ความมุ่งหวัง คือการสร้างความมั่นคงให้กับชีวิตใน ”อนาคต” อนาคตในที่นี้ อาจจะเป็นอีก 2-3 ปีข้างหน้าที่จะเริ่มมีครอบครัว อาจจะเป็นอีก 10 ปีข้างหน้าเมื่อมีลูกและต้องเตรียมค่าใช้จ่ายค่าเล่าเรียนต่างๆ หรืออาจจะเป็นอีก 30 ปีข้างหน้า เมื่อเข้าสู่วัยเกษียณอายุและไม่ต้องการเป็นภาระให้ลูกหลาน ในแต่ละช่วงเวลาของชีวิต เราล้วนแต่มีค่าใช้จ่ายต่างๆ ให้ต้องดูแล คำถามคือ เราควรจัดการเงินในกระเป๋าของเราในวันนี้อย่างไร เพื่อให้มีเหลือพอที่จะใช้ในวันข้างหน้า

ผมขอแบ่งหัวข้อนี้ออกเป็น 3 ตอนละกันครับ เพื่อบทความโดยรวมจะไม่ยาวจนเกินไป- ตอนที่หนึ่ง จะพูดถึงการตั้งเป้าหมายของแผนการเงิน

- ตอนที่สอง ชี้ให้เห็นถึงพลังของผลตอบแทนแบบทบต้น ให้เห็นว่าทำไมคนจึงควรเริ่มวางแผนการเงินของเราตั้งแต่ตอนอายุยังน้อย

- ตอนที่สาม จะชี้ให้เห็นถึงความสำคัญของการลงทุนอย่างสม่ำเสมอ

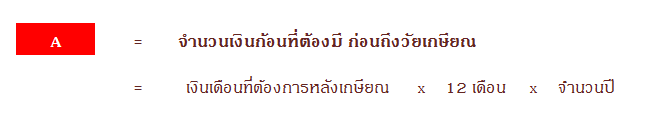

ผมสมมุติละกันว่า ตอนนี้เราอายุ 30 ปีและกำลังจะวางแผนการเงินเพื่ออนาคตในอีก 30 ปีข้างหน้าสำหรับวัยเกษียณ (ในกรณีอื่นๆ เช่น วางแผนสำหรับซื้อบ้านสร้างครอบครัวก่อนแต่งงาน สำหรับค่าใช้จ่ายลูก ก็ปรับระยะเวลาและตัวเลขได้ ไม่ยากครับ) ซึ่งเป็นวัยที่หลายๆ คนคงอยากพักผ่อน และไม่ต้องทำงานแล้ว แต่นั่นก็หมายถึง การไม่มีรายได้ด้วย โดยหวังว่าเงินที่เราออมมาตั้งแต่วันนี้จะช่วยให้มีมากเพียงพอที่จะมีชีวิตในวัยเกษียณอย่างมีความสุขได้ สมมุติต่อละกันว่าเราคงวางแผนให้มีอายุถึง 85 ปีก็เพียงพอแล้ว นั่นหมายถึงเราต้องมีเงินออมให้เพียงพอสำหรับการใช้จ่ายเป็นระยะเวลา 25 ปี (ตั้งแต่อายุ 60 - 85 ปี) คำถามต่อมาคือ คุณคิดว่าในช่วงเวลาดังกล่าว คุณต้องการจะมีรายได้ไว้ใช้จ่ายเดือนละเท่าไหร่ ตัวเลขตัวนี้อาจจะอ้างอิงกับรายได้ที่คุณมี ณ ปัจจุบัน หรืออาจจะเป็นตัวเลขรายได้ที่คุณคาดหวังไว้ ให้สามารถใช้ชีวิตได้อย่างมีความสุข และไม่ขัดสน สมมุติตัวเลขกลมๆ ที่เดือนละ 50,000 บาท ละกันนะครับ ดังนั้น ใน 1 ปีก็ บาท ถ้าจะกันไว้ใช้ทั้งหมด 25 ปีก็ต้องมี 50,000 x 12 เดือน = 600,000 บาทต่อปี ถ้าจะกันไว้ใช้ทั้งหมด 25 ปีก็ต้องมี 600,000 x 25 ปี = 15,000,000 บาท !!!

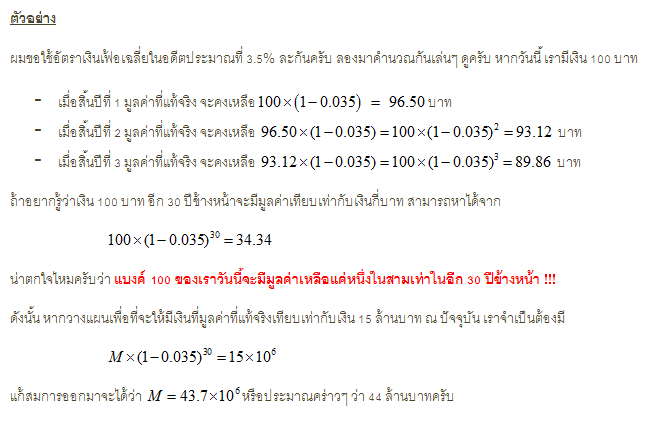

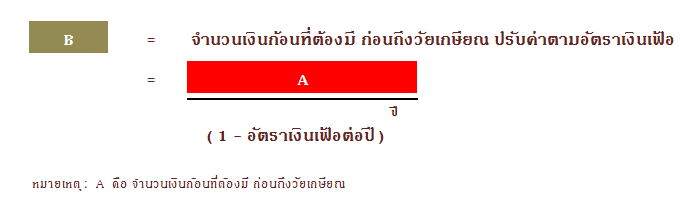

ใช่ครับ 15 ล้านบาท ถ้าคุณมีเงินที่มี ”มูลค่า” เท่านี้ตอนอายุ 60 ปี คุณก็สามารถเลิกทำงานและใช้ชีวิตบั้นปลายอย่างสบายแล้วครับ แต่เดี๋ยวก่อนครับ เคยได้ยินคุณตาคุณยายบ่นเวลาพาออกไปซื้อของหรือทานข้าวนอกบ้านไหมครับ ว่าทำไมของสมัยนี้แพงจัง สมัยก่อน ก๋วยเตี๋ยวชามละแค่สลึงเอง ใช่ครับ ปัจจัยหนึ่งที่เราต้องคำนึงถึงในการออมก็คือ "อัตราเงินเฟ้อ" ซึ่งในคำจัดกัดความง่ายๆ ของผม คือ การเสื่อมมูลค่าของเงินในกระเป๋าของเรา นั่นหมายถึง ถึงแม้ เราจะมีแบงค์ร้อยใบเดิมอยู่ในมือ แต่มูลค่าที่แท้จริงของมันกลับถูกลดทอนลงไปเรื่อยๆ เนื่องจากอำนาจของเงินเฟ้อ ดังนั้น ถึงแม้ว่า 15 ล้านบาทดูเหมือนจะทำให้คุณใช้ชีวิตในวัยเกษียณได้เพียงพอในวันนี้ แต่ในความเป็นจริงอีก 30 ปีข้างหน้า เงิน 15 ล้านบาทก้อนเดียวกันนี้อาจมีค่าน้อยนิด เพราะเจ้าเงินเฟ้อนี่เอง ดังนั้น ในการคำนวณเงินออมสำหรับอนาคต เราจำเป็นต้องบวกอัตราเงินเฟ้อเข้าไปด้วยครับ (สำหรับอัตราเงินเฟ้อคาดการณ์ในปีปัจจุบัน อยู่ที่ประมาณ 2.5 +- 1.5% อ้างอิงจาก website ธนาคารแห่งประเทศไทย)

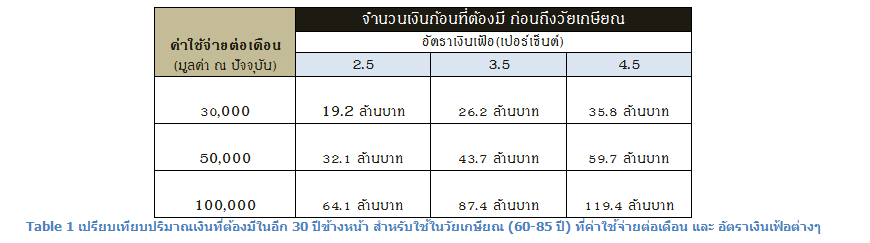

สรุปคือ ในวันเกิดครบรอบ 60 ปีของเรา หากเรามีเงินในบัญชีธนาคารเป็นจำนวน 44 ล้านบาท เราจะสามารถหยุดทำงานและใช้ชีวิตในวัยเกษียณได้ครับ โดยแต่ละเดือนสามารถใช้จ่ายได้เสมือนคุณมีเงินเดือนๆ ละ 50,000 บาทในปัจจุบัน (ปล ทั้งนี้ทั้งนั้น อย่าลืมว่า เงินเฟ้อตามเราไปจนถึงช่วงวัยเกษียณด้วยนะครับ ดังนั้น จะถอนเงิน 44 ล้านทั้งหมดมาเก็บเป็นเงินสดไม่ได้ ควรเอาลงทุนอะไรก็ได้ที่ให้ผลตอบแทนเทียบเท่ากับอัตราเงินเฟ้อที่จะสูญเสียไป) สรุปได้ว่า จำนวนเงินที่ต้องมีก่อนวัยเกษียณนั้น ขึ้นอยู่กับ 2 ปัจจัยสำคัญ ได้แก่ เงินเดือนที่ต้องการต่อเดือน และ อัตราเงินเฟ้อ ผมลองทำตัวเลขมาให้ดูอีก 2 กรณี กรณีที่ต้องการมีรายได้หลังเกษียณเทียบเท่ากับ 30,000 บาท 50,000 บาท และ 100,000 บาท โดยเปรียบเทียบกับอัตราเงินเฟ้อที่ 2.5 %, 3.5 %, และ 4.5 % ตามลำดับ

ณ จุดนี้ หลายๆ คนอาจจะเริ่มเกาหัวแล้วว่าจะไปมีปัญญาหาเงินมากขนาดนี้ได้อย่างไร เป็นไปได้ครับ เคล็ด(ไม่)ลับ อยู่ที่ หนึ่ง เริ่มออมและลงทุนตั้งแต่อายุยังน้อย สอง ออมและลงทุนอย่างสม่ำเสมอ และ สาม มองหาการลงทุนที่ให้ผลตอบแทนที่เหมาะสม ในตอนต่อไป เรามาดูพลังของผลตอบแทนแบบทวีคูณกัน ครับ --เทอร์ร่า บีเคเค

สำรวจสถานะและเป้าหมายทางการเงิน

1.ตอนนี้คุณมี รายรับ เดือนละเท่าไหร่ มี รายจ่าย เดือนละเท่าไหร่ เพียงพอไหม (ถ้าไม่เพียงพอ มีทางเลือกแค่สองทางคือ หนึ่ง เพิ่มรายได้ หรือ สอง ลดรายจ่าย) 2.มี ช่องทางในการเพิ่มรายได้ ไหม (ถ้ามี รีบตอบรับให้เร็วที่สุด) 3.การเจ็บป่วยและอุบัติเหตุเป็นสิ่งที่เกิดขึ้นได้ตลอดเวลา ควรซื้อ ประกันชีวิตและประกันสุขภาพ 4.เงินที่ออมในแต่ละเดือน เป็นเงินเหลือหลังหักค่าใช้จ่ายแล้ว หรือเป็นเงินที่กันไว้ตั้งแต่วันแรกที่ได้รับเงินเดือน (ถ้าเป็นแบบที่หนึ่ง ให้เปลี่ยนมาเป็นแบบที่สอง) 5.เป้าหมายสำหรับการ ออมเงิน คือ เพื่ออะไร เพื่อซื้อรถ ซื้อบ้าน เพื่อสร้างครอบครัว เพื่อลูก หรือเพื่อการเกษียณ จะใช้เงินออมก้อนนี้เมื่อไหร่ คำนวณออกมาแล้วตกเป็นเงินกี่บาท (แยกเป้าหมายแต่ละอันออกจากกัน ไม่รวมกัน เพื่อให้มีความชัดเจน) 6.เงินออมที่แบ่งไว้ในแต่ละเดือน ให้เอาเอากระจายใส่ในแต่ละกระปุก เช่น กระปุกที่หนึ่งสำหรับซื้อบ้าน กระปุกที่สองสำหรับครอบครัวและลูก ส่วนกระปุกที่สามสำหรับการเกษียณ 7.มองหา ช่องทางในการลงทุน ที่จะทำให้เงินในแต่ละกระปุกงอกเงยมากที่สุด เพื่อให้ไปถึงเป้าหมายที่เราตั้งไว้ (เช่น เอาให้ถึง 44 ล้านบาทในวันที่เราเกษียณ) 8.สุดท้ายแล้ว เป้าหมายก็เป็นแค่ความฝัน ถ้าไม่ลงมือทำและทำอย่างต่อเนื่องสม่ำเสมอ

ผู้ช่วยศาสตราจารย์ ดร.ศุภวัฒน์ สุภัควงศ์

ขอบคุณข้อมูล และรูปภาพ จาก : ผู้ช่วยศาสตราจารย์ ดร.ศุภวัฒน์ สุภัควงศ์ ที่ปรึกษา เทอร์ร่า บีเคเค www.supawat.net