วัยเกษียณสบาย - ผลตอบแทนจากการลงทุนอย่างสม่ำเสมอ (ตอนที่ 3)

โดย ผู้ช่วยศาสตราจารย์ ดร. ศุภวัฒน์ สุภัควงศ์ ที่ปรึกษาเทอร์ร่า บีเคเค (www.supawat.net) เดินทางมาถึงตอนที่ 3 ของหัวข้อการวางแผนและบริหารจัดการการเงิน จากตอนที่ 1 เราได้ตั้งเป้าหมายทางการเงินของเราว่า ถ้าตอนนี้อายุ 30 ปี และต้องการเก็บออมเพื่อใช้จ่ายในวัยเกษียณ หลังพิจารณาอัตราเงินเฟ้อที่ 3.5% แล้ว เราจำเป็นต้องมีเงินเก็บที่ประมาณ 44 ล้านบาท ณ วันที่อายุ 60 ปี เพื่อให้เพียงพอต่อการใช้ชีวิตเทียบเท่ากับการมีเงินเดือนๆ ละ 50,000 บาท ในตอนที่ 2 เราได้เห็นถึงพลังของผลตอบแทนแบบทบต้น โดยหากเรามีเงินตั้งต้นอยู่ที่ประมาณ 6.6 แสนบาท และสามารถนำไปลงทุนในสินค้าที่ให้ผลตอบแทนเฉลี่ยปีละ 15% ก็ได้จะพบว่าเงินก้อนนี้งอกเงยกลายเป็นเงิน 44 ล้านใน 30 ปีได้

แต่ถ้าเราไม่มีเงินก้อนตั้งต้นตรงนี้ล่ะ?

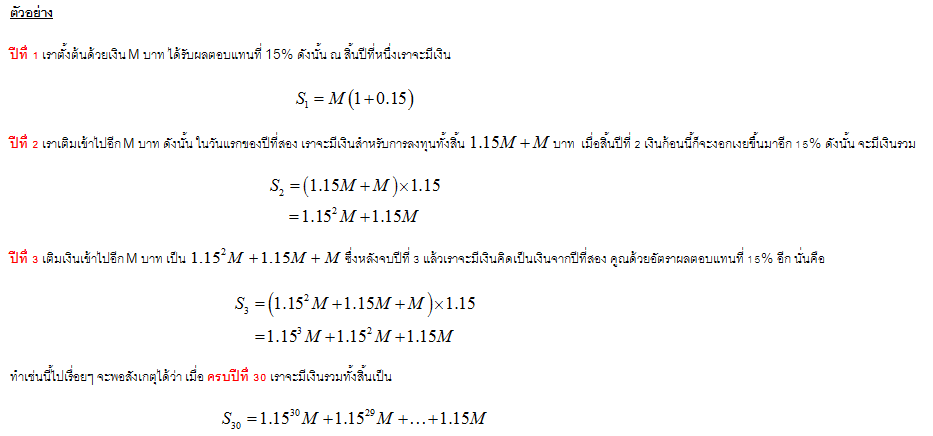

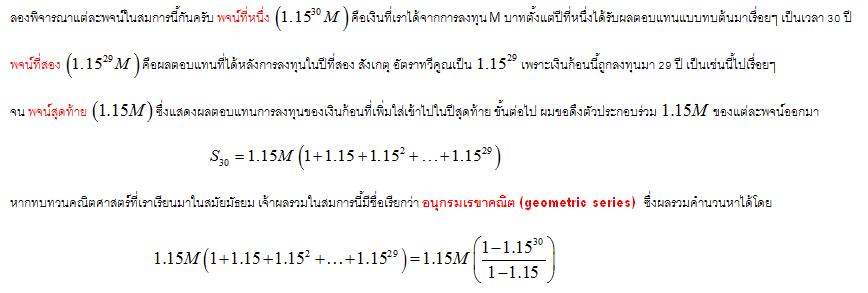

การที่เราเป็นมนุษย์เงินเดือนเต็มตัว ในแต่ละเดือนก็คงมีรายจ่ายให้รับผิดชอบอยู่มากพอสมควร ไม่รวมถึงการผ่อนบ้านผ่อนรถต่างๆ ดังนั้น สิ่งที่พอจะทำได้คือ ทยอยเก็บไปเรื่อยๆ ทุกเดือนๆ แล้วนำมาลงทุน คำถาม คือ การเก็บออมในรูปแบบนี้จะช่วยให้เราบรรลุเป้าหมาย 44 ล้านบาทที่ตั้งใจไว้ได้หรือไม่ หากเป็นไปได้ เราควรจะเก็บเดือนละกี่บาทดี เพื่อให้ง่ายต่อการคำนวณ ผมขอพิจารณาการออมเป็นรายปี นั่นคือ เราเอาเงินเก็บในหนึ่งปีมารวมกันเป็นก้อน (สมมุติว่าได้ปีละ M บาท) แล้วเติมใส่ในกระปุกการลงทุนปีละหนึ่งครั้ง เอาไป ลงทุนในสินค้าที่ให้ผลตอบแทนเฉลี่ยปีละ 15% มาลองคำนวณกันครับ

ลองมาย้อนวัยเป็นนักศึกษาทางด้านคณิตศาสตร์ กันดูอีกสักครั้ง (ใครไม่สันทัด ข้ามไปส่วนบทสรุปได้เลยครับ)

เมื่อผมจับเจ้าก้อนนี้มาให้เท่ากับ 44 ล้าน แล้วแก้สมการออกมา จะพบว่า M มีค่าประมาณ 8.8 หมื่นบาท นี่คือเงินที่เราใส่เข้าไปในแต่ละปี หากลองหาร 12 เป็นเงินที่เราควรจะออมในแต่ละเดือนก็จะเห็นว่าไม่เยอะเลย (7,333 บาท) เป็นอย่างไรครับ ดูจับต้องได้ไหมครับ

มาสรุปกันหน่อยนะครับ

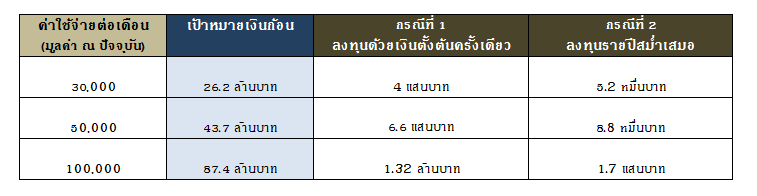

เราวางแผนการออมและลงทุนเพื่อให้มีเงินเพียงพอสำหรับใช้จ่ายในวัยเกษียณ ภายใต้สมมุติฐานว่า เราเริ่มทำการออมตอนอายุ 30 ปี เพื่อใช้ในช่วงอายุ 60-85 ปี เท่ากับ เราจำเป็นต้องมีเงินทั้งสิ้น 44 ล้านบาท (สำหรับใช้จ่ายเทียบเท่าเดือนละ 50,000 บาท) ทั้งนี้ ถ้าเรามีเงินก้อน 6.6 แสนบาท และสามารถหาการลงทุนที่ให้เกิดผลตอบแทน 15% ต่อปี ได้เมื่อครบ 30 ปีก็จะสามารถบรรลุเป้าหมายนี้ได้ ในขณะเดียวกัน หากเราไม่มีเงินทุนตั้งต้น แต่ขอใช้วิธีการออมอย่างสม่ำเสมอ จะพบว่า การออมให้ได้ปีละค่าประมาณ 8.8 หมื่นบาท ก็สามารถทำให้เราบรรลุเป้าหมายได้เช่นกัน สำหรับในกรณีการออมเพื่อการเกษียณให้เพียงพอกับค่าใช้จ่ายต่อเดือน 30,000 บาท 50,000 บาท และ 100,000 บาท ผมได้คำนวณและสรุปเป็นตัวเลขคร่าวๆ ให้ในตารางครับ (ภายใต้เงื่อนไขอัตราเงินเฟ้อที่ 3.5% และการลงทุนได้ผลตอบแทน 15% ต่อปี)

สิ่งที่ผมอยากจะสรุปจากการคุยกันมาทั้งหมดในสามตอน คือ

1.ในการวางแผนการเงิน เราควรมีเป้าหมายที่ชัดเจนว่าเราต้องการออมเพื่อวัตถุประสงค์อะไร มีแผนที่จะใช้ในช่วงเวลาไหน และคิดเป็นจำนวนเงินเท่าไหร่ เพื่อที่จะกำหนดแผนการออมและลงทุนให้ได้ใกล้เคียงกับที่คาดหวังไว้ ทั้งนี้ จำเป็นต้องคำนึงถึงการเสื่อมมูลค่าของเงินจากอัตราเงินเฟ้อด้วย 2. พลังของผลตอบแทนแบบทบต้นมีความสำคัญมาก ยิ่งเราเริ่มลงทุนเร็วเท่าไหร่ ยิ่งดี (นี่เป็นเหตุผลว่าทำไมผมจึงสนับสนุนแนวคิดให้มีการเรียนการสอนด้านการเงินการลงทุนตั้งแต่ตอนอยู่ในที่โรงเรียน เพื่อปลูกฝังให้เด็กๆ ได้เห็นถึงความสำคัญในส่วนนี้) 3.นอกเหนือจากการเริ่มลงทุนเร็วแล้ว เราควรมีการลงทุนอย่างสม่ำเสมอด้วย ดังจะเห็นได้จากตัวอย่างในบทความนี้ที่เงินออมในหลักหมื่นต่อปี สามารถเติบโตเป็นเงินกว่า 44 ล้านบาทตามเป้าของเราได้ หากมีวินัยในการลงทุน --เทอร์ร่า บีเคเค

ผู้ช่วยศาสตราจารย์ ดร.ศุภวัฒน์ สุภัควงศ์

บทความโดย เทอร์ร่า บีเคเค : ผู้ช่วยศาสตราจารย์ ดร.ศุภวัฒน์ สุภัควงศ์ ที่ปรึกษา เทอร์ร่า บีเคเค www.supawat.net