5 ปีย้อนหลังผลประกอบการ 10 บริษัทกลุ่ม "ขนส่ง" ประจำไตรมาส 1/2558

TerraBKK Research รวบรวมผลประกอบการ 10 บริษัทขนส่ง (Transportation & Logistics) ทั้งทางเรือ เครื่องบิน และรถไฟฟ้า ย้อนหลัง 5 ปี ตั้งแต่ปี พ.ศ.2554-2558 โดยได้ตัดบริษัทที่ทำหน้าที่เป็นท่าเทียบเรือและพัฒนาที่ดินเพื่อเป็นโกดังสินค้าออกไป โดยบริษัทที่ทาง TerraBKK Research ได้รวบรวมมาเป็นบริษัทที่อยู่ในตลาดรอง SET บริษัทไหนสามารถสร้างผลตอบแทนได้อย่างโดดเด่นและมีแนวโน้มที่จะกลายมาเป็นบริษัทผู้นำของกลุ่มมากที่สุด

จากการสำรวจผลประกอบการของบริษัทขนส่ง พบว่า บริษัทที่สร้างผลงานได้โดดเด่นของกลุ่มในไตรมาส 1 นี้คือ Regional Container (RCL) ประกอบธุรกิจขนส่งตู้คอนเทนเนอร์ทางทะเลที่มีฐานประกอบกิจการในประเทศไทย และมีอีกหนึ่งบริษัทเข้าใหม่ในตลาด คือ Bangkok Airways (BA) ประกอบธุรกิจสายการบิน ธุรกิจสนามบิน และธุรกิจที่เกี่ยวข้องกับธุรกิจสนามบิน

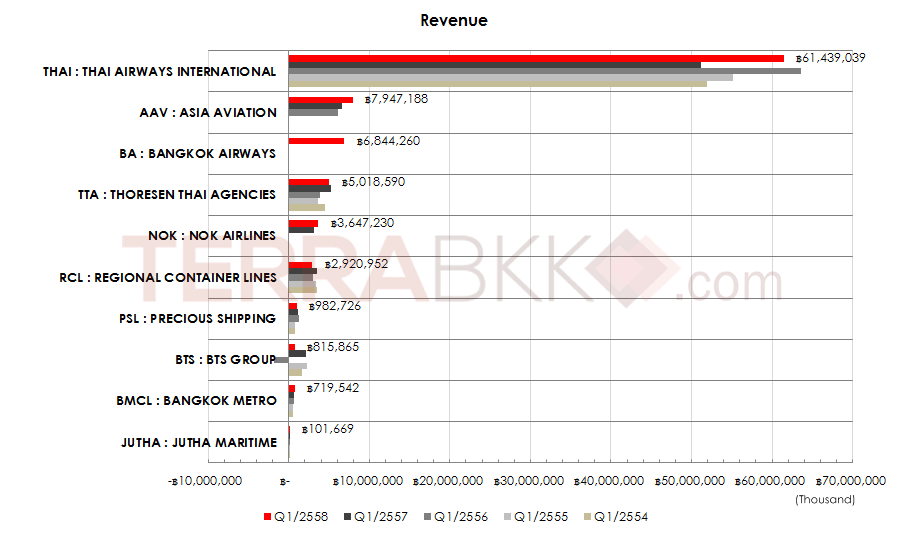

รายได้ (Revenue) บริษัทที่มีรายได้มากที่สุดของกลุ่มขนส่ง คือ Thai Airways อีกทั้งรายได้ของการบินไทยในไตรมาส 1 โตขึ้นจากปีที่แล้วค่อนข้างมาก รองลงมาเป็น Asia Aviationสำหรับ Thoresen Thai เป็นบริษัทเดินเรือที่รายได้มากที่สุด บริษัทที่มีแนวโน้มของรายได้เพิ่มสูงขึ้นได้แก่ Thai Airways (20.16% QoQ), Asia Aviation (20.10% QoQ), Nok Air (16.30% QoQ) และ Bangkok Metro (1.42% QoQ) บริษัทที่มีแนวโน้มรายได้เติบโตต่อเนื่องได้แก่ Asia Aviation และ Bangkok Metro

(คลิ๊กที่ภาพเพื่อขยาย)

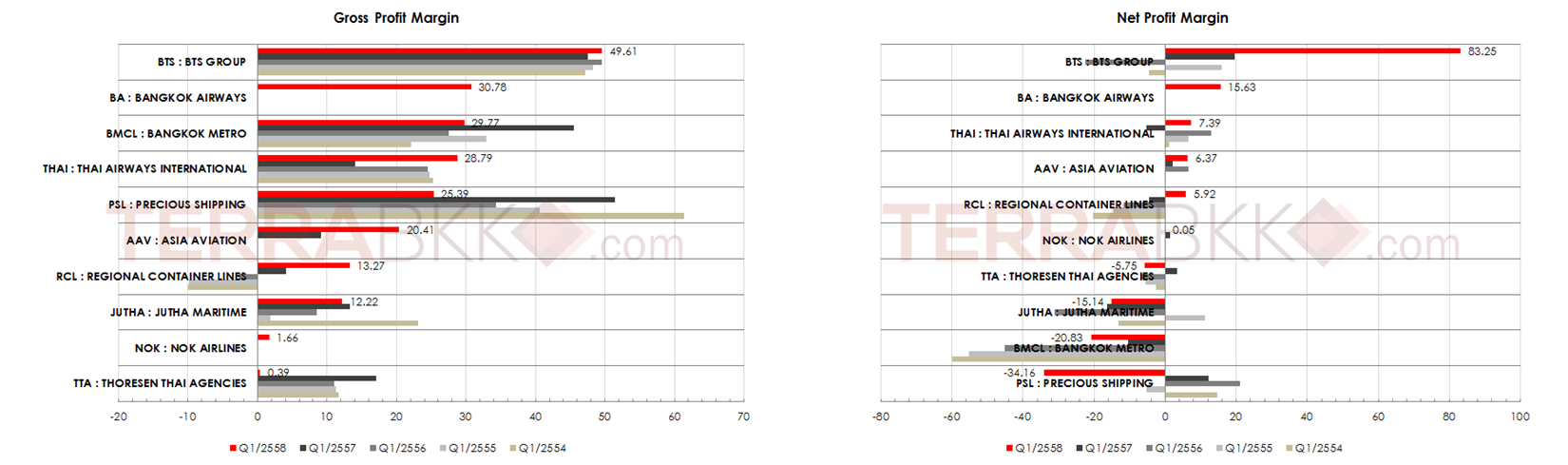

อัตรากำไรขั้นต้น (Gross Profit Margin) BTS มีกำไรขั้นต้น 49.61% สูงที่สุดของกลุ่มและสามารถรักษาอัตรากำไรอยู่ที่ประมาณ 45% ได้ตลอด 5 ปี รองลงมาเป็น Bangkok Airways และ Bangkok Metro ตามลำดับ บริษัที่อัตรากำไรขั้นต้นเพิ่มสูงขึ้นจากปีที่แล้ว ได้แก่ Regional Container, Asia Aviation, Thai airways, BTS ส่วน Thoresen Thai,Precious Shipping, Bangkok Metro มีอัตรากำไรขั้นต้นลดลง อัตรากำไรสุทธิ (Net Profit Margin) อัตรากำไรสุทธิในไตรมาสที่ผ่านมา BTS มีกำไรมากที่สุด รองลงมา คือ สายการบิน Bangkok Airways และบริษัทเดินเรือ Regional Container ในปีนี้สามารถผลิกขาดทุนเป็นกำไรได้ในรอบ 5 ปีทีผ่านมา ในปีนี้บริษัทสายการบินส่วนใหญ่มีอัตรากำไรสุทธิดีขึ้นจากปีที่แล้วทุกบริษัท

(คลิ๊กที่ภาพเพื่อขยาย)

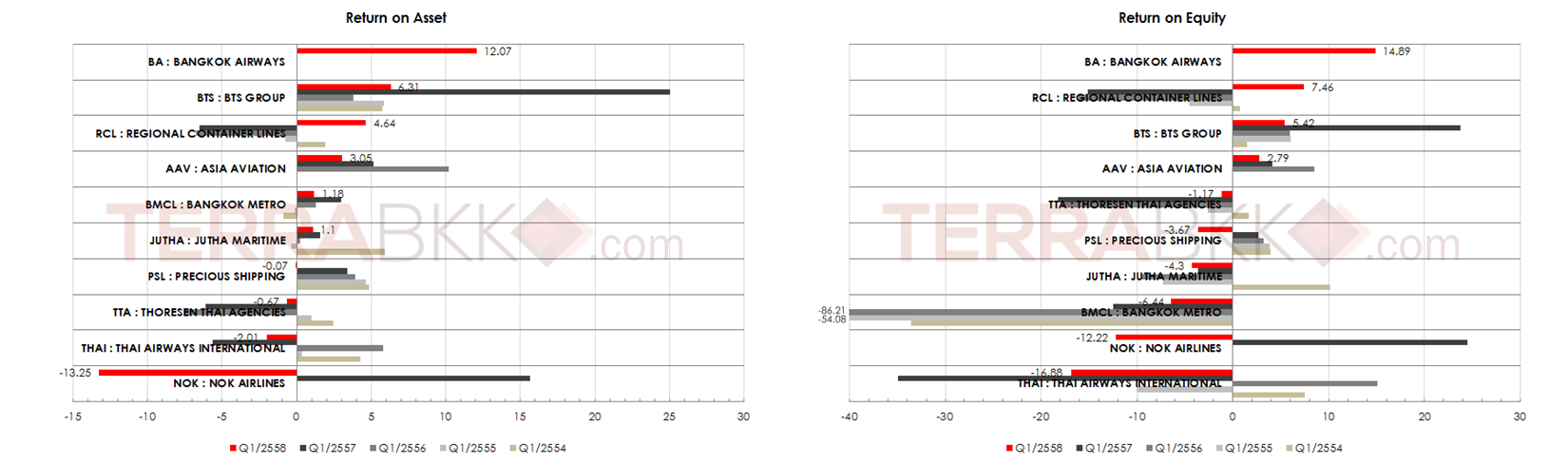

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset) บริษัทที่มีอัตราการเติบโตของสินทรัพย์เพิ่มสูงขึ้น ได้แก่ Regional Container (171.17% QoQ),Thoresen Thai (89.05% QoQ) และ Thai Airways (64.23% QoQ) ส่วนบริษัทที่แนวโน้มของการสร้างผลตอบแทนจากสินทรัพย์ลดลง ได้แก่ Asia Aviation และ Precious Shipping อัตราผลตอบแทนจากส่วนของทุน (Return on Equity) บริษัทขนส่งส่วนใหญ่มี ROE ที่ค่อนข้างต่ำ และส่วนใหญ่ติดลบ เมื่อดูรายบริษัทจะพบว่าบริษัทที่มี ROE สูงสุดของกลุ่มขนส่ง คือ Bangkok Airways มี ROE เท่ากับ 14.89% รองลงมาคือ Regional Container เปลี่ยนแปลงจากก่อนหน้า 171.17% QoQ บริษัทที่มี ROE ฟื้นตัวหรือเพิ่มขึ้นติดต่อกัน 3 ปีได้แก่ Regional Container และ Bangkok Metro(ติดลบอยู่)

(คลิ๊กที่ภาพเพื่อขยาย)

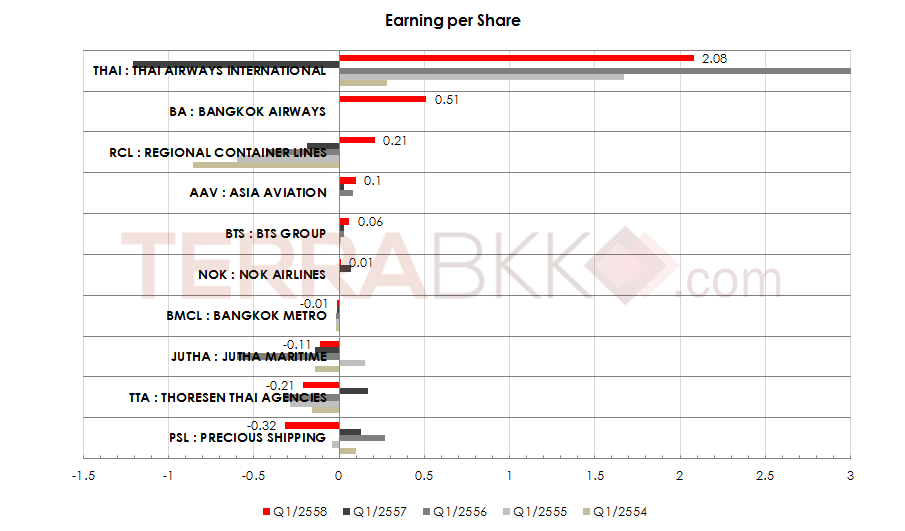

อัตรากำไรต่อหุ้น (Earning per Share) โดยจัดอันดับการเติบโตจากมากไปน้อย ได้แก่ Thai Airways (271.90% QoQ), Asia Aviation (233.33% QoQ), Regional Container (210.53% QoQ) และ BTS (100% QoQ) ตามลำดับ อัตรากำไรสุทธิที่เติบโตมากๆจะเป็นบริษัทที่น่าสนใจ

(คลิ๊กที่ภาพเพื่อขยาย)

อัตราหนี้สินต่อทุน (Debt to Equity Ratio) บริษัทที่มีความเสี่ยงว่าหนี้จะสูงเกินไป (D/E Ratio มากกว่า 2) ได้แก่ Thai airways(มีแนวโน้มเพิ่มสูงขึ้นต่อเนื่อง) และ Jutha Maritime มีหนี้สิน เท่ากับ 2.62 เท่าของส่วนของเจ้าของแต่ Jutha Maritime มีแนวโน้มการก่อหนี้ที่ลดลงต่อเนื่อง บริษัทที่มีแนวโน้มก่อหน้าสูงขึ้น ได้แก่ Nok Air, Precious Shipping และ Asia Aviation ตามลำดับ

(คลิ๊กที่ภาพเพื่อขยาย)

แนวโน้มการเติบโตของสินทรัพย์ (Asset) จะเป็นตัวบอกถึงแผนในอนาคตว่าบริษัทจะเดินไปในทิศทางใดจะเติบโตมากน้อยเพียงใด บริษัทขนส่งที่มีแนวโน้มการเติบโตของสินทรัพย์เพิ่มขึ้นตลอด 3 ปี ได้แก่ Thoresen Thai, Asia Aviation และบริษัทที่มีทรัพย์สินเพิ่มขึ้นมากที่สุด คือ Thoresen Thai (19.43% QoQ), Asia Aviation (14.25% QoQ), Precious Shipping (10.18% QoQ) และ Nok Air (6.49% QoQ) ตามลำดับ

(คลิ๊กที่ภาพเพื่อขยาย)

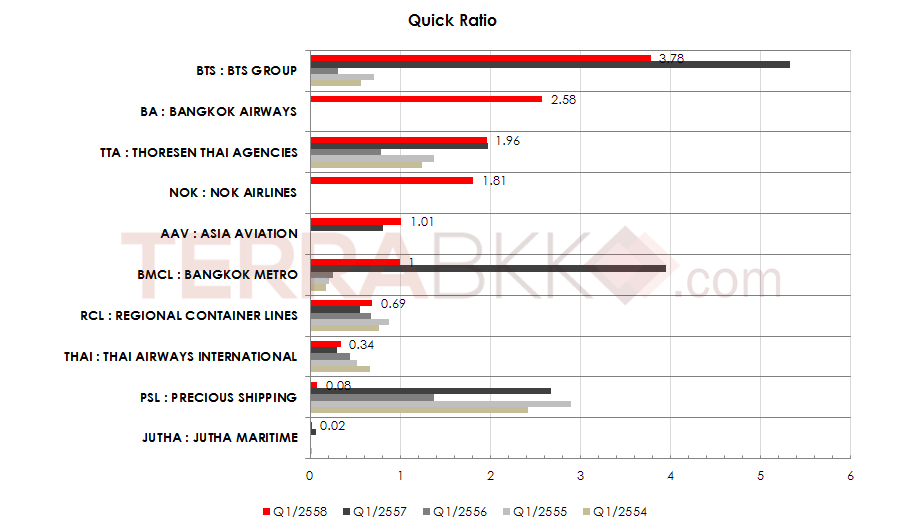

อัตราส่วนเงินทุนหมุนเร็ว (Quick Ratio) จะเป็นตัวบอกถึงสินทรัพย์ที่เทียบเท่าเงินสดโดยไม่รวมสินค้าคงคลัง ทำให้เห็นสภาพคล่องที่แท้จริงของบริษัทมากขึ้นโดยอัตราส่วนเงินทุนหมุนเวียนควรมีค่ามากกว่า 1 เท่า โดยบริษัทที่ Quick Ratio มากกว่า 1 เท่า ได้แก่ BTS, Bangkok Airways, Thoresen Thai, Nok Air และ Asia Aviation

(คลิ๊กที่ภาพเพื่อขยาย)

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช่ในการสร้างยอดขายและควบคุมค่าใช่จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK ข่าวอสังหาฯ TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก