ส่องตลาด Data Center ไทย อีกหนึ่ง เมกะเทรนด์ ที่น่าจับตามอง

บทวิเคราะห์โดย SCB EIC

- การแพร่ระบาดของ COVID-19 นับเป็นตัวเร่งสำคัญที่ส่งผลให้ภาคธุรกิจนำเอาเทคโนโลยีมาใช้มากขึ้น ซึ่ง ธุรกิจ data center เป็นหนึ่งในธุรกิจที่ได้ประโยชน์โดยมีปัจจัยสนับสนุนมาจาก

1. การปรับเปลี่ยนพฤติกรรมของผู้บริโภคมาสู่วิถีใหม่ (new normal) ส่งผลให้ผู้บริโภคในปัจจุบันหันมาใช้งานแพลตฟอร์มออนไลน์ในการดำเนินชีวิตประจำวันมากขึ้น ทำให้มีความต้องการใช้ข้อมูลเพิ่มขึ้น

2. Digital transformation หรือการนำเทคโนโลยี เข้ามาช่วยในการดำเนินธุรกิจในระดับองค์กร ซึ่งมีการขยายตัวอย่างรวดเร็ว 3. หน่วยงานภาครัฐมีแนวโน้มผลักดันให้เกิดโครงการพัฒนาระบบโครงสร้างพื้นฐานคลาวด์กลางของภาครัฐ รวมถึงการสนับสนุนให้ไทยเป็นศูนย์กลางด้านดิจิทัลแห่งอาเซียน

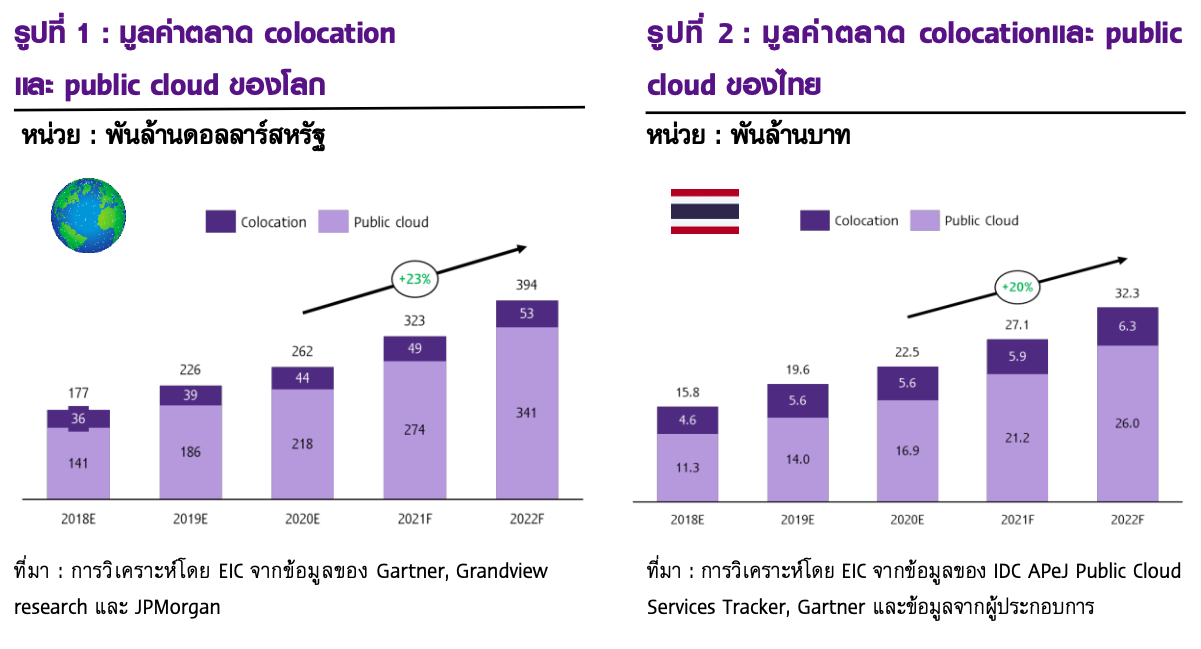

- EIC ประเมินว่ามูลค่าตลาด data center ของไทยมีแนวโน้มเติบโต 20%CAGR ในช่วงปี 2020-2022 มาอยู่ที่ราว 3.2 หมื่นล้านบาท โดยจะมาจากการเติบโตของ public cloud เป็นหลัก ทั้งนี้คาดว่าในปี 2020-2022 จะขยายตัวสูงที่ 24%CAGR มาอยู่ที่ 2.6 หมื่นล้านบาท เนื่องจากผู้ใช้บริการสามารถประหยัดงบลงทุนในส่วนของอุปกรณ์ไอทีและยังมีความยืดหยุ่นในการขยายหรือลดการใช้งานได้มากกว่าแบบ colocation หรือ private cloud ซึ่งคาดว่าจะเติบโตที่ 6%CAGR มาอยู่ที่ 6 พันล้านบาท ในช่วงเวลาเดียวกัน

- อย่างไรก็ดี เงินลงทุนเริ่มต้นที่ค่อนข้างสูง และการแข่งขันจากผู้เล่นต่างประเทศ ถือเป็นความท้าทายสำคัญของผู้ประกอบการไทย ดังนั้น ผู้ประกอบการควรมีการปรับตัวเพื่อรักษาอัตราการเติบโตและเพิ่มอัตราการทำกำไรให้ดีขึ้นในอนาคต เช่น

1) การนำ modular data center เข้ามาประยุกต์ใช้

2) เน้นการให้บริการ public cloud

3) ความร่วมมือทางธุรกิจกับธุรกิจที่เกี่ยวเนื่องเพื่อก่อให้เกิดการประสานกำลัง (synergy) ของการให้บริการ

ศูนย์ข้อมูล (data center) ที่เติบโตอย่างต่อเนื่องมีแนวโน้มถูกออกแบบและพัฒนาไปสู่รูปแบบของ modular data center มากขึ้น เนื่องจากเป็นรูปแบบที่สามารถประหยัดต้นทุน เวลา และมีความยืดหยุ่นในการขยาย ทั้งนี้ data center ซึ่งทำหน้าที่ในการรับ จัดเก็บ ประมวลผล และส่งออกข้อมูล มีองค์ประกอบสำคัญ 3 ส่วน คือ 1) โครงสร้างอาคาร data center (Site infrastructure capital) ซึ่งเป็นอาคารสถานที่ติดตั้งอุปกรณ์ระบบต่าง ๆ เช่น ระบบไฟฟ้า ระบบปรับอากาศ ซึ่งในปัจจุบันการลงทุนก่อสร้างโครงสร้างอาคารของ data center มีแนวโน้มปรับเปลี่ยนจากอาคารรูปแบบทั่วไปที่ก่อสร้างและวางระบบพื้นฐานให้เสร็จก่อน แล้วจึงเริ่มเปิดให้มีการนำเครื่องเซิร์ฟเวอร์และอุปกรณ์เข้ามาจัดวางในพื้นที่เช่า มาเป็นรูปแบบ modular data center (MDC) ซึ่งเปรียบเสมือนหน่วยย่อยของ data center สำเร็จรูปซึ่งทำงานได้ในตัว โดยเมื่อมีความต้องการใช้งานมากขึ้นจึงค่อยขยายไปยัง module ถัดไป โดยโซลูชันดังกล่าวจะช่วยลดความเสี่ยงด้านความล่าช้าของการก่อสร้างและเงินลงทุนเริ่มต้นที่มากเกินไป ซึ่งจะทำให้สามารถขยายได้รวดเร็ว 2) ระบบและอุปกรณ์ไอที (IT capital) ซึ่งเป็นส่วนประมวลผลและจัดเก็บข้อมูล เช่น อุปกรณ์สำหรับจัดเก็บข้อมูล, เครื่องประมวลผลขนาดใหญ่, ระบบปฏิบัติการ, ตู้ rack, อุปกรณ์เชื่อมต่อสัญญาณอินเทอร์เน็ต เป็นต้น และ 3) บุคลากร (Human capital) ซึ่งทำหน้าที่ควมคุมและดูแลระบบต่าง ๆ ทั้งในส่วนของการออกแบบและดำเนินการให้เป็นไปตามมาตรฐานสากลซึ่งกำหนดขึ้นโดยสถาบันกลาง เช่น Uptime Institute, Telecommunications Industry Association (TIA), Building Industry Consulting Services International (BICSI) และ International Organization for Standardization (ISO) รวมถึงบุคลากรที่ทำหน้าที่ประสานงานกับลูกค้าและผู้ที่เกี่ยวข้องอีกด้วย

นอกจากการสร้าง data center เพื่อใช้งานเองแล้ว การเช่าใช้บริการได้สร้างโมเดลธุรกิจที่หลากหลายให้กับผู้ให้บริการ data center เพื่อเป็นทางเลือกให้กับผู้ประกอบการที่ต้องการใช้บริการ data center โดยการเช่าใช้บริการแบ่งออกเป็น 2 รูปแบบ คือ 1) การเช่าใช้บริการแบบ private cloud หรือ colocation และ 2) การเช่าใช้บริการแบบ public cloud การให้บริการ private cloud (colocation) และ public cloud มีความแตกต่างกันในด้านขอบเขตการให้บริการของผู้ให้บริการ data center โดยในกรณี private cloud (colocation) ผู้ให้บริการจะเป็นผู้จัดหาพื้นที่ที่ใช้ในการจัดวางอุปกรณ์พื้นฐาน เช่น rack และสายเชื่อมต่อสัญญาณ ขณะที่ผู้ใช้บริการจะเป็นฝ่ายลงทุนในสินทรัพย์ไอทีต่าง ๆ เอง เช่น เครื่องเซิร์ฟเวอร์ ระบบปฏิบัติการ โดยผู้ใช้บริการจ่ายค่าเช่าวางอุปกรณ์เป็นรายเดือนให้กับผู้ให้บริการตามพื้นที่การใช้งาน ส่วนในกรณี public cloud ผู้ให้บริการจะเป็นฝ่ายจัดเตรียมพื้นที่และอุปกรณ์ทั้งหมด รวมถึงสินทรัพย์ด้านไอที โดยผู้ใช้บริการจ่ายค่าบริการในลักษณะการสมัครใช้บริการตามระยะเวลาที่กำหนด (subscription) หรือจ่ายค่าบริการตามการใช้งานจริง (pay per use) ทำให้ผู้ใช้บริการมีความยืดหยุ่นในการขยายหรือลดขนาดการใช้งานได้ตามความต้องการ

ทั้งนี้การให้บริการ public cloud สามารถแบ่งออกได้เป็น 3 ประเภทย่อยตามระดับการให้บริการ ได้แก่

- Infrastructure as a Service (IaaS) หมายถึง การให้บริการโครงสร้างพื้นฐานด้านไอทีเพื่อรองรับการให้บริการ พื้นที่เก็บข้อมูล (storage) และเครือข่ายคอมพิวเตอร์บน cloud โดยค่าบริการจะคำนวณตามการใช้งานจริง (pay per use) ตัวอย่างผู้ให้บริการ เช่น Azure IaaS services, AWS EC2, Google Compute Engine, Rackspace และ INET เป็นต้น

- Platform as a Service (PaaS) หมายถึง การให้บริการแพลตฟอร์มสำหรับพัฒนาแอปพลิเคชันหรือ ซอฟต์แวร์ที่ทำงานบนคลาวด์ โดยผู้ให้บริการจัดเตรียมสิ่งที่จำเป็นต้องใช้ในการพัฒนาแอปพลิเคชัน หรือซอฟต์แวร์เอาไว้ให้ เช่น Web Server, Database, development runtime โดยค่าบริการจะคิดตามการใช้งานจริง (pay per use) ตัวอย่างผู้ให้บริการ เช่น AWS Elastic Beanstalk, Windows Azure, Google App Engine, Oracle Cloud, IBM Cloud และ Alibaba Cloud เป็นต้น

- Software as a Service (SaaS) หมายถึง การให้บริการซอฟต์แวร์พร้อมใช้งานบนระบบคลาวด์ โดยการคิดค่าบริการมักอยู่ในรูปแบบการสมัครใช้บริการเป็นรายเดือนหรือรายปี (subscription model) ตัวอย่าง ผู้ให้บริการ เช่น Office365, Google Doc, Salesforce, Docusign และ Zoom apllication เป็นต้น

อย่างไรก็ดี ในการใช้งาน public cloud ผู้ใช้บริการอาจเกิดข้อกังวลด้านความปลอดภัยของข้อมูลเนื่องจากอุปกรณ์จัดเก็บมีการใช้ร่วมกันกับองค์กรอื่น ส่งผลให้หลายองค์กรเริ่มหันมาใช้บริการในรูปแบบ hybrid cloud ซึ่งเป็นการผสมผสานระหว่าง private และ public cloud กันมากขึ้น โดย hybrid cloud มีข้อได้เปรียบในด้านการลงทุนเริ่มต้น ที่น้อยกว่าหากเทียบกับ private cloud และสามารถลดข้อกังวลด้านความปลอดภัยของข้อมูลลงได้ โดยผู้ใช้บริการสามารถเลือกเก็บข้อมูลที่มีความอ่อนไหวด้านข้อมูลไว้บน private cloud และเลือกเก็บข้อมูลทั่วไปไว้บน public cloud

มูลค่าตลาดการให้บริการ data center รวมของโลกคาดว่าจะเติบโตต่อเนื่องราว 23%CAGR ในช่วงปี 2020-2022 โดยมีปัจจัยหนุนจากตลาด public cloud ที่เติบโตโดดเด่น เนื่องจากสามารถตอบโจทย์

การใช้งานในระดับองค์กรภายใต้วิถีใหม่ (new normal) ได้เป็นอย่างดี ทั้งนี้มูลค่าตลาด data center รวมในปี 2022 คาดว่าจะอยู่ในระดับ 3.9 แสนล้านดอลลาร์สหรัฐ (ประมาณ 12 ล้านล้านบาท) โดยในอดีตตลาดการให้บริการ data center มีอัตราการเติบโตเฉลี่ยในช่วงปี 2018-2020 อยู่ที่ 22%CAGR หนุนโดยปริมาณการใช้ข้อมูลที่เพิ่มขึ้นอย่างต่อเนื่องตามการพัฒนาของเทคโนโลยีดิจิทัล และอัตราการเข้าถึงสมาร์ตโฟนและอินเทอร์เน็ตความเร็วสูงของผู้บริโภคที่เพิ่มมากขึ้น อัตราการเติบโตดังกล่าวมีแนวโน้มเร่งตัวขึ้น จากการแพร่ระบาดของ COVID-19 ซึ่งเป็นปัจจัยเร่งสำคัญให้องค์กรนำเทคโนโลยีคลาวด์เข้ามาช่วยในการดำเนินธุรกิจมากขึ้น และคาดว่าเทรนด์ดังกล่าวจะยังดำเนินต่อเนื่องไปในอนาคต เนื่องจากเทคโนโลยีคลาวด์สามารถช่วยลดต้นทุนในด้านไอทีให้กับองค์กรและยังช่วยอำนวยความสะดวกให้พนักงานในองค์กรสามารถทำงานได้ทุกที่ทุกเวลาผ่านซอฟต์แวร์ต่าง ๆ เช่น ซอฟต์แวร์การจัดการลูกค้า (customer relationship service, CRM) ซอฟต์แวร์การประชุมระยะไกล (teleconference), ซอฟต์แวร์การจัดทำเอกสารออนไลน์และ e-signature เป็นต้น จากการรวบรวมข้อมูลงานศึกษาแนวโน้มธุรกิจ data center ของสถาบันวิจัยชั้นนำ

ในต่างประเทศ EIC ประเมินว่ามูลค่าตลาด colocation จะเติบโตได้ในอัตราที่ช้ากว่าตลาด data center โดยรวม โดยคาดว่าจะเติบโตได้ราว 8%CAGR มาอยู่ที่ 5.2 หมื่นล้านดอลลาร์สหรัฐในช่วงปี 2020-2022 เนื่องจากมีแรงกดดันของลูกค้าบางส่วนที่อาจเปลี่ยนไปใช้บริการ public cloud แทน ส่วนหนึ่งเป็นผลจากการปรับตัวขององค์กรเพื่อลดต้นทุนในการดำเนินงาน ขณะที่ตลาด public cloud มีแนวโน้มเติบโตสูงถึง 25%CAGR มาอยู่ที่ 3.4 แสนล้านดอลลาร์สหรัฐในปี 2022

มูลค่าตลาดให้บริการ data center ของไทย มีแนวโน้มเติบโตในอัตราที่ช้ากว่าตลาดโลก โดยคาดว่าในช่วงปี 2020-2022 ตลาดจะปรับตัวขึ้น 20%CAGR มาอยู่ที่ราว 3.2 หมื่นล้านบาท ถือเป็นการเร่งตัวขึ้นจากอัตราการเติบโตเฉลี่ยในช่วงปี 2018-2020 ซึ่งเติบโตประมาณ 19%CAGR โดยตลาด colocation คาดว่าจะเติบโตราว 6%CAGR มาอยู่ที่ 6.3 พันล้านบาท ในปี 2022 ซึ่งเป็นอัตราการเติบโตที่ต่ำกว่าตลาดโลก (8%CAGR) เป็นผลมาจากภาวะเศรษฐกิจของไทยในช่วงปี 2021-2022 ที่คาดว่าจะฟื้นตัวช้ากว่าเศรษฐกิจโลกจากผลกระทบของการแพร่ระบาดของ COVID-19 ระลอกใหม่ ทำให้ผู้ประกอบการในบางธุรกิจตัดสินใจชะลอการลงทุนด้านสินทรัพย์ไอทีลง หรือบางส่วนมีการเปลี่ยนไปใช้งาน public cloud มากขึ้น เนื่องจากใช้เงินลงทุนเริ่มต้นน้อยกว่า ขณะที่ตลาด Public cloud ของไทย มีแนวโน้มเติบโตได้ใกล้เคียงกับตลาดโลก (25%CAGR) โดยคาดว่าจะขยายตัวถึงราว 24%CAGR มาอยู่ที่ 2.6 หมื่นล้านบาทในปี 2022 จากการใช้งานเทคโนโลยีคลาวด์ภายในองค์กรที่เพิ่มขึ้น

นอกจากนี้ หากพิจารณาสัดส่วนมูลค่าตลาด data center ในปี 2019 พบว่ามูลค่าตลาดของ public cloud อยู่ที่ 72% ซึ่งยังอยู่ในระดับต่ำกว่าสัดส่วนของตลาดโลกซึ่งมีสัดส่วนของ public cloud ที่ราว 80% แสดงให้เห็นถึงโอกาสในการขยายตัวของตลาด public cloud ของไทยที่ยังมีอยู่มากในอนาคต สอดคล้องกับทิศทางตลาดที่คาดว่าอัตราการเติบโตของ public cloud จะสูงกว่า colocation ทั้งนี้สัดส่วนของรูปแบบการให้บริการของ public cloud พบว่ากว่า 93% เป็นแบบ IaaS และ SaaS ขณะที่มูลค่าตลาดของ PaaS มีสัดส่วนเพียง 7% โดย EIC คาดว่าผู้ให้บริการของไทย 2 กลุ่มหลักอย่างผู้ให้บริการในกลุ่ม IaaS ซึ่งส่วนใหญ่เป็นรายเดียวกับผู้ให้บริการ Colocation และผู้ให้บริการ SaaS ส่วนใหญ่เป็นบริษัทสตาร์ตอัปผู้พัฒนาซอฟต์แวร์บนระบบคลาวด์ จะเป็นฟันเฟืองที่สำคัญของธุรกิจ data center และคลาวด์ของไทยในอนาคต ขณะที่ตลาด PaaS แม้ว่าจะมีแนวโน้มเติบโตตามตลาด public cloud รวม แต่ผู้ให้บริการส่วนใหญ่ในไทยยังเป็นบริษัทเทคโนโลยียักษ์ใหญ่จากต่างประเทศ เช่น Amazon, Google, Microsoft และ Alibaba เป็นต้น

การเติบโตของทั้ง colocation และ public cloud มาจาก 3 ปัจจัยสนับสนุนจากความต้องการใช้ข้อมูลทั้งจากผู้บริโภค ภาคธุรกิจ ตลอดจนหน่วยงานภาครัฐ ดังนี้

1) ภาคผู้บริโภค คาดว่าการใช้งานข้อมูลจะมีการเติบโตอย่างต่อเนื่องตามการขยายตัวของธุรกิจ Cloud Gaming, Over-the-top platform (OTT), Social media รวมถึง E-commerce เป็นต้น ซึ่งการเติบโตนี้เป็นไปตามการเปลี่ยนแปลงของพฤติกรรมผู้บริโภคในปัจจุบันที่หันมาใช้งานแพลตฟอร์มออนไลน์ในการดำเนินชีวิตประจำวันมากขึ้น สะท้อนได้จากปริมาณการใช้งานข้อมูลบนโทรศัพท์เคลื่อนที่เฉลี่ยของไทย ที่มีการเติบโตเฉลี่ยสูงถึง 38%CAGR (1H2019-1H2021) มาอยู่ที่ 20.3 GB/เลขหมาย/เดือน ของไทยในช่วงครึ่งแรกของปี 2021 เช่นเดียวกับจำนวนผู้ใช้งานอินเทอร์เน็ตความเร็วสูงประจำที่ (Fixed Broadband Internet) ในไทยที่มีการเติบโตราว 14%YOY มาอยู่ที่ 11 ล้านรายในปี 2020

2) ภาคองค์กรธุรกิจ การแพร่ระบาด COVID-19 เป็นปัจจัยเร่งให้องค์กรธุรกิจนำเทคโนโลยีเข้ามาช่วยในการดำเนินธุรกิจมากขึ้น (digital transformation) ไม่ว่าจะเป็นเทคโนโลยี Artificial Intelligence (AI), Big Data analytics, Automation system รวมถึง Cloud computing ซึ่งจะส่งผลให้ปริมาณการใช้ข้อมูลขององค์กรธุรกิจเพิ่มขึ้นอย่างมีนัยสำคัญ ทั้งนี้สำนักงานส่งเสริมเศรษฐกิจดิจิทัล (DEPA) ได้ประเมินว่ามูลค่าตลาด big data analytics ของไทยมีแนวโน้มเติบโต 12%CAGR (2020-2022) มาอยู่ที่ราว 1.9 หมื่นล้านบาทในปี 2022 นอกจากนี้ คาดการณ์ของสำนักวิจัยต่างประเทศ ระบุว่ามูลค่าตลาดโลกของ SaaS Customer Relationship Management (CRM) และ Enterprise Resource Planning (ERP) ซึ่งทำงานบนคลาวด์มีแนวโน้มเติบโตเฉลี่ย 14%CAGR และ 17%CAGR ตามลำดับในช่วงปี 2021-2025

3) หน่วยงานภาครัฐ ภาครัฐมีโครงการในการพัฒนาระบบโครงสร้างพื้นฐานคลาวด์กลางของภาครัฐ (Government Data Center and Cloud Service: GDCC) เพื่อรองรับการจัดเก็บข้อมูลภาครัฐให้อยู่ในระบบดิจิทัลทั้งหมด รวมถึงการสนับสนุนให้ไทยก้าวสู่การเป็นศูนย์กลางด้านดิจิทัลแห่งอาเซียนโดยการให้สิทธิพิเศษทางภาษี (BOI) กับผู้ให้บริการ data center อีกด้วย

แม้ว่าธุรกิจ data center จะมีแนวโน้มเติบโตดี แต่ยังมีความท้าทายสำคัญที่ต้องจับตามอง ทั้งประเด็นด้านเงินลงทุนเริ่มต้นที่ค่อนข้างสูงและการแข่งขันจากผู้เล่นต่างประเทศ โดยลักษณะของธุรกิจซึ่งจำเป็นต้องลงทุนโครงสร้างพื้นฐานสำหรับรองรับการทำงานของเซิร์ฟเวอร์และอุปกรณ์ ส่งผลให้มีเงินลงทุนเริ่มต้นในช่วงแรก และต้นทุนคงที่ (fixed cost) สูง เนื่องจากต้องมีการลงทุนในส่วนของการก่อสร้างอาคาร, งานระบบ, ตู้ rack, พนักงานดูแล รวมถึงเครื่องเซิร์ฟเวอร์สำหรับให้บริการลูกค้า ซึ่งตามระบบบัญชีจะต้องใช้เวลาในการทยอยตัดค่าใช้จ่ายได้ทั้งหมดจึงส่งผลกระทบต่ออัตราการทำกำไรของผู้ให้บริการในช่วงต้นของการดำเนินธุรกิจยังไม่ดีนัก เนื่องจากอัตราครอบครองพื้นที่ให้บริการยังไม่สูงนัก ขณะที่การแข่งขันที่เพิ่มมากขึ้นจากการเข้ามาของผู้ให้บริการจากต่างประเทศถือเป็นอีกปัจจัย ที่ต้องจับตามองและอาจก่อให้เกิดการแย่งชิงตลาดโดยใช้กลยุทธ์ทั้งด้านการบริการที่มีความหลากหลายสามารถตอบโจทย์ความต้องการของผู้ใช้บริการที่แตกต่างกันได้ ด้านความเชื่อมั่นต่อผู้ใช้บริการในประสบการณ์และความเชี่ยวชาญเป็นที่ยอมรับ รวมถึงการแข่งขันด้านราคาเนื่องจากเป็นบริษัทขนาดใหญ่มีงบประมาณการลงทุนสูง โดยผู้ให้บริการจากต่างประเทศที่มีแผนขยายตลาดในไทย ได้แก่ STT-GDC ที่จับมือกับกลุ่ม Fraser, Huawei, NTT, Supernap, Tencent cloud และ KT Corporation เป็นต้น

สำหรับผลการดำเนินงานของผู้ให้บริการ data center ของไทยในช่วง 3 ปีที่ผ่านมา (2017-2019) มีการเติบโตอย่างต่อเนื่อง อย่างไรก็ดี หากเทียบกับผู้ให้บริการในระดับโลกอัตราทำกำไรของผู้ให้บริการไทยยังอยู่ในระดับต่ำกว่า จากการศึกษากลุ่มตัวอย่างของผู้ให้บริการ data center ในประเทศ(ทั้งสัญชาติไทยและต่างชาติ) และผู้ให้บริการในต่างประเทศจำนวนทั้งหมด 20 ราย พบว่าในช่วงปี 2017-2019 รายได้เฉลี่ยของกลุ่มมีการเติบโตถึง 25%CAGR ถือว่าเป็นธุรกิจที่มีอัตราการขยายตัวที่แข็งแกร่ง โดยผู้ให้บริการ colocation ของไทยมีรายได้เติบโตเฉลี่ยที่ 16%CAGR ใกล้เคียงกับผู้ให้บริการในต่างประเทศที่ราว 14%CAGR ขณะที่รายได้ของผู้ให้บริการ public cloud ของไทยมีอัตราเติบโตเฉลี่ยราว 38%CAGR ขยายตัวได้ดีกว่าผู้ให้บริการ SaaS และ multi-cloud (ให้บริการครอบคลุมทั้ง IaaS, PaaS และ SaaS) ของต่างประเทศซึ่งอยู่ที่ราว 29%CAGR และ 30%CAGR ตามลำดับ เป็นผลจากฐานรายได้ที่เล็กกว่าของตลาดคลาวด์ของประเทศไทย อีกทั้งในช่วง 3-4 ปีที่ผ่านมาเทคโนโลยีดิจิทัลเข้ามามีบทบาทในไทยมากขึ้น นอกจากนี้ รายได้ของผู้ให้บริการ public cloud ของทั้งไทยและต่างประเทศเติบโตได้ดีกว่า colocation ซึ่งสอดคล้องกับภาวะตลาดโดยรวม อย่างไรก็ดี หากพิจารณาในแง่อัตราทำกำไร (EBIT margin) พบว่าโดยเฉลี่ยผู้ให้บริการของไทยมีอัตราทำกำไรต่ำกว่าผู้ให้บริการของต่างประเทศ โดยผู้ให้บริการ colocation ของไทยมีอัตราทำกำไรราว 10% ต่ำกว่าผู้ให้บริการต่างประเทศซึ่งมีอัตราทำกำไรที่ 22% เช่นเดียวกับผู้ให้บริการ public cloud ของไทยซึ่งมีอัตราทำกำไรที่ 8% ต่ำกว่าผู้ให้บริการ SaaS และ multi-cloud ต่างประเทศ ซึ่งอยู่ที่ 17% และ 23% ตามลำดับ โดยเป็นผลมาจากความประหยัดเชิงขนาด ซึ่งผู้เล่นในระดับโลกมีข้อได้เปรียบในฐานรายได้ที่สูงกว่าผู้ให้บริการในไทยส่งผลให้สามารถบริหารจัดการต้นทุนได้ดีกว่าภายใต้โครงสร้างต้นทุนที่มีสัดส่วนของต้นทุนคงที่ที่สูง

ในระยะข้างหน้า EIC คาดว่ารายได้และอัตราทำกำไรของผู้ให้บริการของไทยจะมีแนวโน้มค่อย ๆ ปรับตัวดีขึ้นตามการขยายตัวของตลาดและการประหยัดเชิงขนาดที่ดีขึ้นจากฐานรายได้ที่ใหญ่ขึ้นในอนาคต โดยเฉพาะผู้ให้บริการ public cloud ซึ่งตลาดมีการเติบโตสูง ขณะที่ผู้ให้บริการ colocation อาจถูกกดดันจากผู้ใช้บริการบางส่วนที่เปลี่ยนไปใช้ public cloud มากขึ้น ส่งผลให้เติบโตในอัตราที่ต่ำกว่า โดยมีการแข่งขันที่เพิ่มมากขึ้นจากการเข้ามาของผู้ให้บริการจากต่างประเทศเป็นปัจจัยสำคัญที่ต้องจับตามองในระยะกลางต่อไป

EIC นำเสนอ 3 แนวทางในการปรับตัวสำหรับผู้ประกอบการเพื่อเตรียมพร้อมสำหรับการแข่งขันที่มีแนวโน้มเพิ่มขึ้นในอนาคต ได้แก่

1. การนำ modular data center เข้ามาประยุกต์ใช้ จะช่วยลดเงินลงทุนในระยะเริ่มต้นได้ รวมถึงการบริหารจัดการต้นทุนที่มีประสิทธิภาพมากขึ้น เนื่องจากความยืดหยุ่นในการขยายพื้นที่ให้บริการ

2. เน้นการให้บริการ public cloud มากขึ้น เพื่อรองรับกับตลาด public cloud ที่มีแนวโน้มขยายตัวได้ดีในอนาคต นอกจากนี้ การให้บริการ public cloud ยังมีอัตราทำกำไรต่อการให้บริการ 1 rack ที่ดีกว่า colocation อีกด้วย

3. การร่วมมือทางธุรกิจ เพื่อเพิ่มทางเลือกและก่อให้เกิด synergy ของการให้บริการ เช่น การจับมือกับกลุ่ม System Integrator (SI) ซึ่งมีการนำเสนอโซลูชันด้าน cyber security ซึ่งจะช่วยเพิ่มความมั่นใจของลูกค้าในการใช้บริการ public cloud รวมถึงการจับมือกับผู้ให้บริการต่างประเทศในการนำเสนอบริการ platform as a service (PaaS) ซึ่งในปัจจุบันยังมีผู้ประกอบการไทยน้อยรายที่ให้บริการ เป็นต้น

การเติบโตของธุรกิจ data center ส่งผลให้มีธุรกิจอื่นในห่วงโซ่อุปทานได้รับประโยชน์เช่นเดียวกัน โดย EIC มองว่า

1) กลุ่มผู้ผลิตจัดหาอุปกรณ์ไอที

2) กลุ่มผู้รับเหมาก่อสร้าง

3) กลุ่มผู้ให้บริการเชื่อมต่อระบบ ถือเป็น 3 กลุ่มที่ได้รับอานิสงส์อย่างมีนัยสำคัญ

1. กลุ่มผู้ผลิตและจัดหาอุปกรณ์ไอที (hardware supplier) เป็นกลุ่มที่ได้รับประโยชน์โดยตรงจากการผลิตและจัดจำหน่ายอุปกรณ์ไอที ซึ่งถือเป็นส่วนประกอบหลักของ data center เช่น hard disk, สวิตช์, เราท์เตอร์และสายเคเบิล เป็นต้น ทั้งนี้ Gartner ซึ่งเป็นบริษัทวิจัยด้านเทคโนโลยีชั้นนำของโลกได้ประเมินการเติบโตของการใช้จ่ายด้านระบบและอุปกรณ์ data center ของโลกในปี 2021 ที่ราว 8%YOY มาอยู่ที่ 2.37 แสนล้านดอลลาร์สหรัฐ

2. กลุ่มผู้รับเหมาก่อสร้าง (contractor) นอกจากความต้องการก่อสร้างอาคาร data center ที่เพิ่มขึ้นตามการเติบโตของตลาดแล้ว การก่อสร้างและวางระบบ mechanical & electrical (M&E) ของอาคาร data center ยังมีความซับซ้อนกว่าอาคารทั่วไปและต้องการผู้เชี่ยวชาญเฉพาะในการออกแบบและก่อสร้างเพื่อให้อาคาร data center สามารถทำงานได้อย่างมีประสิทธิภาพตามที่มาตรฐานกำหนด ส่งผลให้ผู้รับเหมาก่อสร้างอาคาร data center มีอัตรากำไรที่สูงกว่าผู้รับเหมาก่อสร้างอาคารทั่วไป ทั้งนี้จากการศึกษาพบว่าผู้รับเหมาก่อสร้างอาคาร data center มี EBIT marginเฉลี่ยที่ราว 20% ซึ่งสูงกว่าผู้รับเหมาก่อสร้างทั่วไปซึ่งส่วนมากอยู่ในระดับ 5%-10%

3. กลุ่มผู้ออกแบบ รวบรวม และติดตั้งระบบ (system integrator, SI) เปรียบเสมือนตัวกลางผู้เชื่อมโยงระหว่างกลุ่มผู้ผลิตอุปกรณ์ไอทีและซอฟต์แวร์กับผู้ใช้งานผ่านหลายบทบาท ได้แก่ การเป็นตัวแทนจำหน่ายอุปกรณ์ไอที, การติดตั้งอุปกรณ์ซอฟต์แวร์, การให้คำปรึกษา และการดูแลจัดการระบบ เพื่อให้การใช้งาน data center และ cloud computing สามารถตอบโจทย์ความต้องการของผู้ใช้บริการได้อย่างมีประสิทธิภาพ โดย EIC คาดว่าผู้เชื่อมต่อระบบซึ่งโดยส่วนมากมีความร่วมมือทางธุรกิจกับบริษัทไอทีต่างชาติ เช่น CISCO, Oracle, IBM และ Salesforce เป็นต้น จะได้อานิสงส์จากการเติบโตของธุรกิจ data center อย่างมีนัยสำคัญ โดยเฉพาะในกลุ่มผู้ให้บริการ cloud service solutions และ cyber security ซึ่งมีการเติบโตในอัตราที่สูงตามการขยายตัวของการใช้งาน public cloud ในองค์กร

โดยสรุป ธุรกิจ Data center ถือเป็นอีกหนึ่งธุรกิจแห่งอนาคตที่น่าจับตามองและมีทิศทางเติบโตสูงต่อเนื่อง โดยมีแรงส่งจากความต้องการใช้งานข้อมูลที่เพิ่มขึ้นจาก 3 ภาคส่วน ได้แก่ ภาคผู้บริโภค, ภาคองค์กรธุรกิจ และภาครัฐ ซึ่งส่งผลบวกโดยตรงต่อผู้ให้บริการ ทั้งในแง่การเติบโตของรายได้ และอัตราทำกำไรที่เพิ่มขึ้น อย่างไรก็ดี ปัจจัยท้าทายในด้านเงินลงทุนเริ่มต้นที่สูง และการเข้ามาแข่งขันของบริษัทต่างชาติ ส่งผลให้ผู้ประกอบการจำเป็นต้องมีการปรับตัวเพื่อรับมือกับปัจจัยดังกล่าวต่อไป

บทวิเคราะห์โดย >>> https://www.scbeic.com/th/detail/product/7756

ผู้เขียนบทวิเคราะห์ : โอฬาร เอื้อวิทยาศุภร (olan.aeovithayasupon@scb.co.th)

นักวิเคราะห์

Economic Intelligence Center (EIC)

ธนาคารไทยพาณิชย์ จำกัด (มหาชน)

EIC Online: www.scbeic.com

Line: @scbeic