5 ปีย้อนหลังผลประกอบการ “บริษัทอสังหาฯ” TOP15 ประจำครึ่งปี 2558

TerraBKK Research ได้รวบรวม 15 สุดยอดบริษัทพัฒนาอสังหาริมทรัพย์เพื่อการอยู่อาศัยที่สามารถทำรายได้สูงที่สุด 15 อันดับแรกประจำครึ่งแรกของปี 2558 เพื่อนำ 15 บริษัทเหล่านี้มาเปรียบเทียบเพื่อค้นหาศักยภาพของกิจการที่มีแนวโน้มการเจริญเติบโตที่ดีที่สุดผ่านการวิเคราะห์อัตราส่วนทางการเงินสำคัญต่างๆหลังจากที่หลายบริษัทได้ประกาศผลประกอบการประจำครึ่งปีแรก 2558 ครบทั้งหมดแล้ว จากการดูผลประกอบการในช่วงครึ่งปีแรกของปี 2558 TerraBKK Research พบว่า บริษัทอสังหาริมทรัพย์ก็ยังคงมีทั้งชะลอตัวและเติบโตเหมือนช่วงไตรมาส 1 โดยบริษัทที่มองว่าน่าสนใจได้แก่ AP มีการเติบโตต่อเนื่องในช่วง 3 ปีที่ผ่านมาและบริษัทใหญ่อย่าง Supalai, Land and House ครึ่งปีแรกทำผลประกอบการเติบโตได้ดีทีเดียว มีรายละเอียดที่น่าสนใจดังนี้

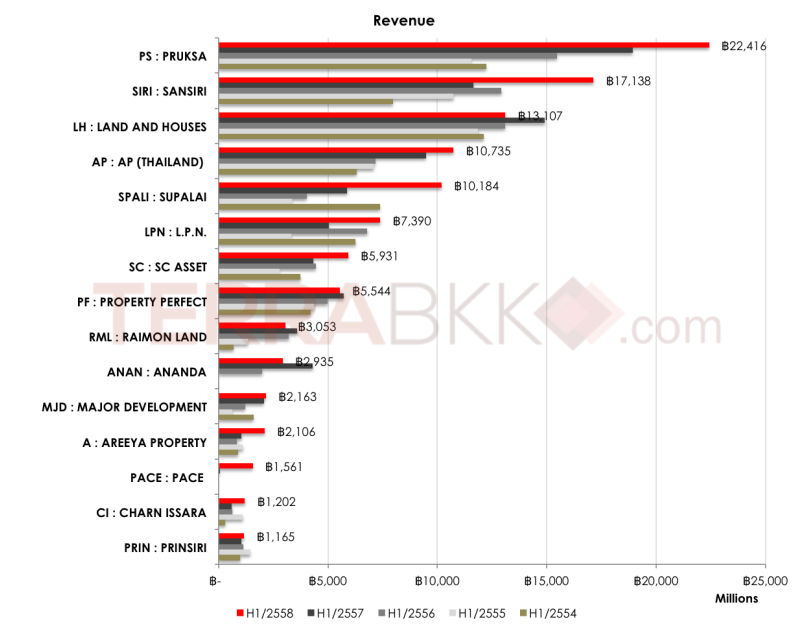

รายได้ (Revenue) ประจำครึ่งปีแรกของปี 2558 ของบริษัทพัฒนาอสังหาริมทรัพย์เพื่อที่อยู่อาศัย เมื่อนำมาบริษัทในตลาดมาเรียงจากมากไปหาน้อย พบว่า บริษัทที่เป็นผู้นำทางการรับรู้รายได้สูงที่สุดของการพัฒนาอสังหาริมทรัพย์เพื่อที่อยู่อาศัยคือ Pruksa รับรู้รายได้ 22,416 ล้านบาท เพิ่มขึ้นจากปีที่แล้ว 18% อีกทั้งยังมีแนวโน้มของการเจริญเติบโตของรายได้เพิ่มสูงขึ้น 4 ปีซ้อน อันดับที่สอง คือ Sansiri รับรู้รายได้ 17,138 ล้านบาทขึ้นมาอยู่ในอันดับที่สอง เพิ่มขึ้นจากปีที่แล้ว 47% จากที่ยอดรับรู้รายได้ครึ่งปีแรกของปี 2557 ต่ำกว่าปี 2556 อันดับที่สาม คือ Land and House ลดต่ำกว่าปีที่แล้ว -12% สำหรับบริษัทที่มีการรับรู้รายได้สูงขึ้นติดต่อกัน 3 ปีขึ้นไปได้แก่ Pruksa, AP, Supalai และ Major Development และบริษัทที่มีรายได้เติบโตมากที่สุดเมื่อเทียบกับครึ่งปีแรกของปีก่อนหน้าคือ Pace (+2,847%), Areeya (+100%) แต่ที่น่าสังเกตคือครึ่งปีแรกของปี 2558 หลายบริษัทมีแนวโน้มของรายได้ลดน้อยลงจากปี 2557 ได้แก่ Land and House, Property Perfect, Raimond Land และ Ananda

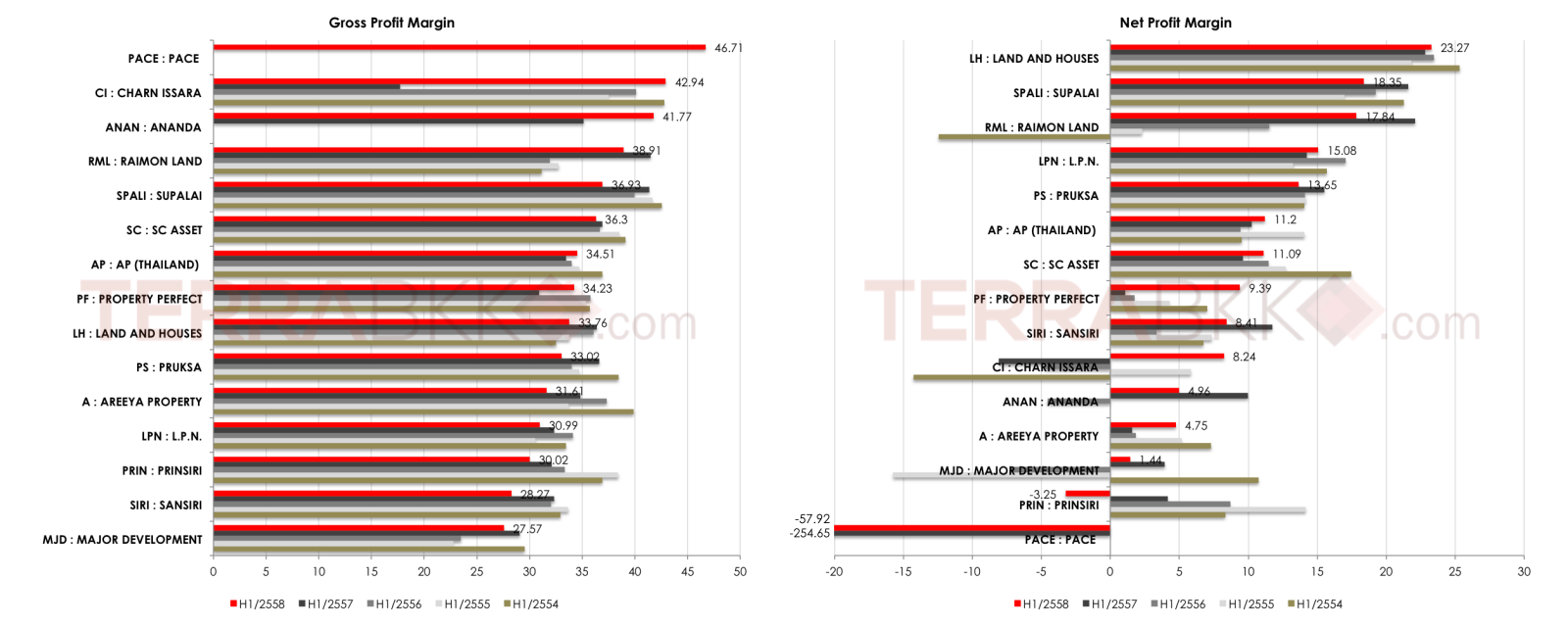

อัตรากำไรขั้นต้น (Gross Profit Margin) แสดงถึงการควบคุมต้นทุนในเรื่องของวัตถุดิบที่นำมาใช้ในกระบวนการผลิตสำหรับบริษัทพัฒนาอสังหาริมทรัพย์เพื่อที่อยู่อาศัยที่สามารถสร้างอัตรากำไรขั้นต้นให้ได้มากที่สุดคือ Pace สูงถึง 46.71% รองลงมาคือ Charn Issara 42.94% และ Ananda อยู่ที่ 41.77% บริษัทที่มีอัตรากำไรขั้นต้นเพิ่มขึ้นคือ Charn Issara (+142%), Ananda (+19%), Property Perfect (+11%) และ AP (+13%) สำหรับบริษัทที่มีอัตรากำไรขึ้นต้นต่ำที่สุด คือ Major Development อยู่ที่ประมาณ 28%

อัตรากำไรสุทธิ (Net Profit Margin) บริษัทพัฒนาอสังหาริมทรัพย์เพื่ออยู่อาศัยที่เป็นผู้นำเรื่องความสามารถในการทำกำไรสูงสุด คือ Land and House ด้วยอัตรากำไรสุทธิ 23.27% สูงขึ้นจากช่วงครึ่งปีแรกของปี 2557 และเป็นผู้นำต่อเนื่องตลอด 5 ที่ผ่านมา รองลงมาคือ Supalai 18.35% แต่ต่ำกว่าปีที่แล้ว ส่วน AP เป็นบริษัทเดียวที่ผลงานกำไรสุทธิโตต่อเนื่อง 3 ปีแต่ก็ยังมีอัตรากำไรสุทธิที่ต่ำอยู่เมื่อเทียบกับคู่แข่ง

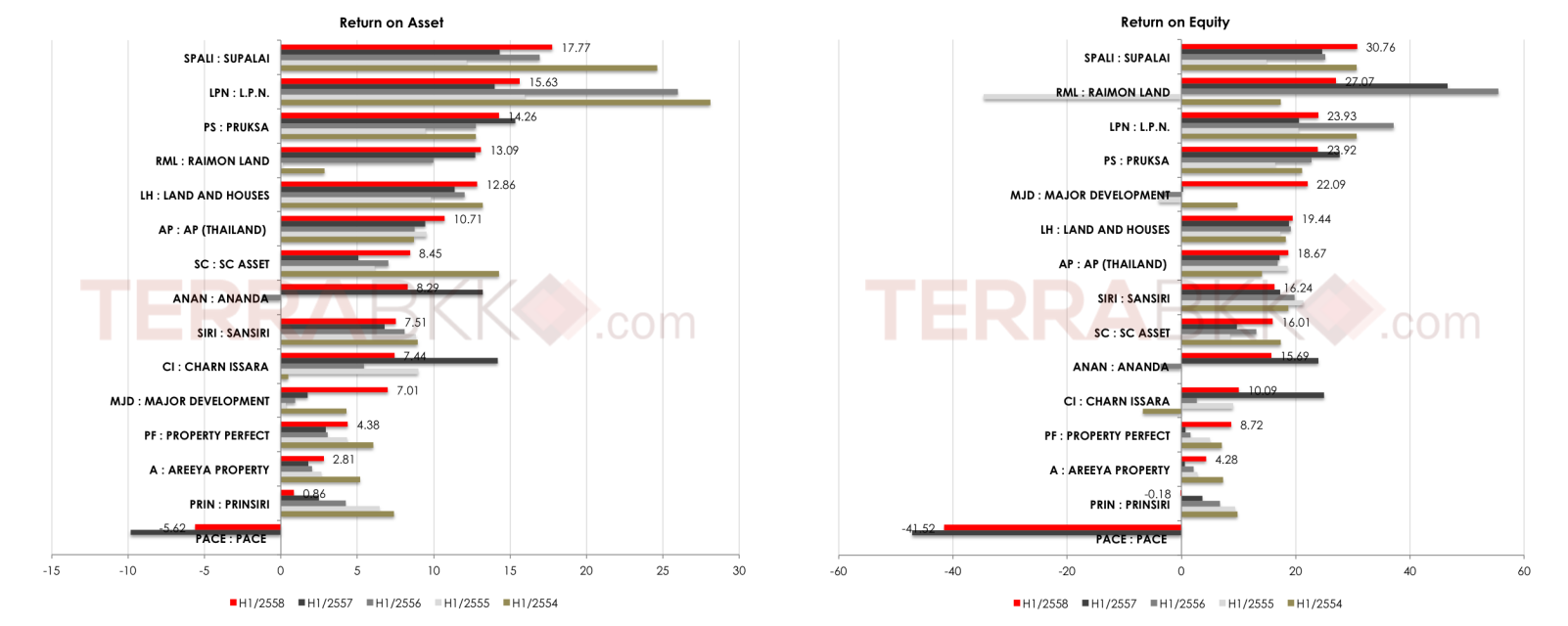

ต่อมาดูในส่วนของความสามารถในการทำกำไรและการมีประสิทธิภาพของบริษัทผ่าน ROA และ ROE เมื่อเรามาดูในส่วนความอัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) พบว่า ประสิทธิภาพของบริษัทในการใช้ทรัพยากรเพื่อสร้างผลตอบแทน บริษัท Supalai สามารถทำได้เป็นอันดับที่หนึ่งด้วย ROA เท่ากับ 17.77% สูงจากปีที่แล้ว อันดับที่สองคือ LPN และ Pruksa เมื่อเราดูแนวโน้มย้อนหลัง 3 ปี พบว่า Raimond Land, AP และ Major Development มีแนวโน้มของการสร้างผลตอบแทนจากสินทรัพย์สูงขึ้นต่อเนื่อง

อัตราผลตอบแทนจากส่วนของทุน (Return on Equity : ROE) บริษัทที่สามารถทำ ROE ได้สูงกว่า 17% (ตามเกณฑ์ของคุณ William J. O’Neil) คือ Supalai, Raimond Land, LPN, Pruksa, Major Development, Land and House, และ AP ตามลำดับจากมากไปน้อย และบริษัทที่แนวโน้มของ ROE ในช่วงครึ่งปีแรกเติบโตได้ดี 3 ปีติดต่อกัน คือ AP

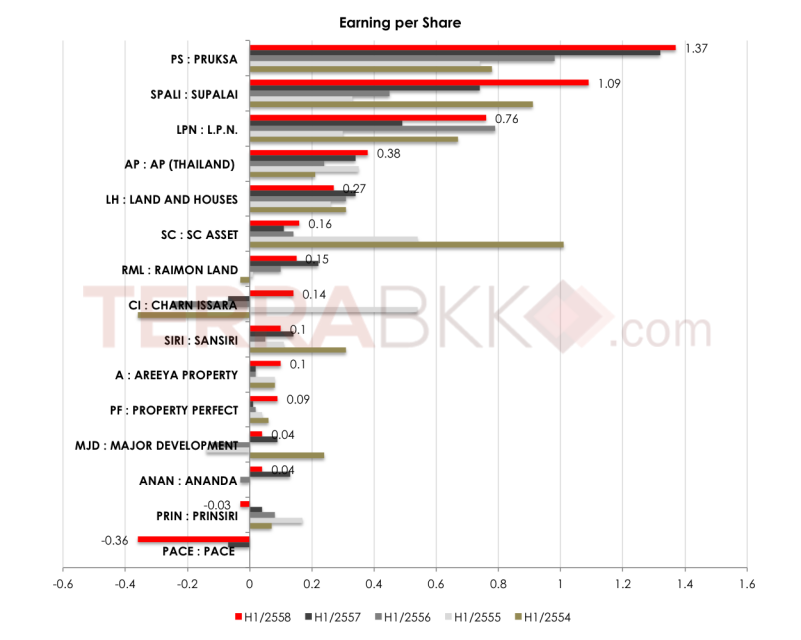

อัตรากำไรต่อหุ้น (Earning per Share : EPS) อัตรากำไรต่อหุ้นที่มีแนวโน้มเติบโตจะแสดงถึงความสามารถในการทำกำไรและความสามารถในการเจริญเติบโตของบริษัทในอนาคต เมื่อดูแนวโน้มแล้วบริษัทที่มี EPS เติบโตขึ้นตลอด 3 ปี ได้แก่ Pruksa, Supalai และ AP

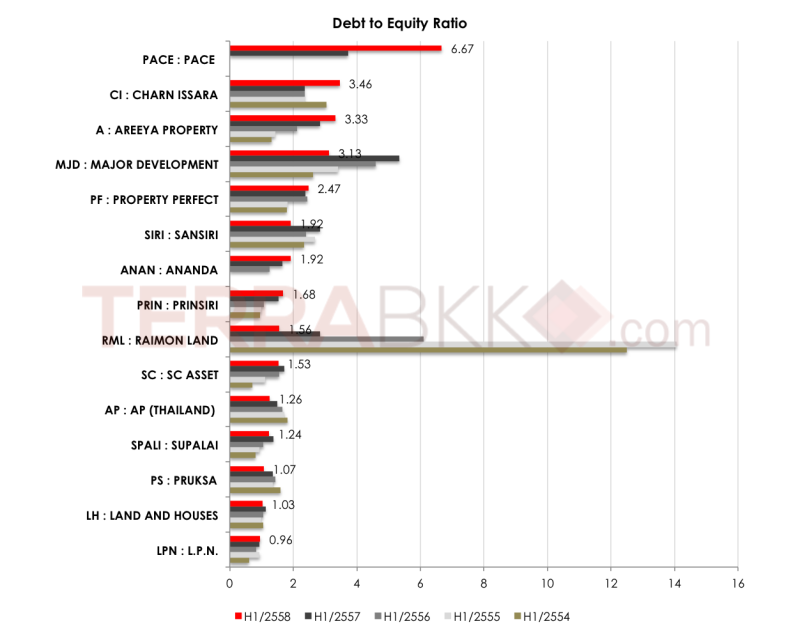

อัตราหนี้สินต่อส่วนของทุน (Debt per Equity Ratio : D/E Ratio) อัตราหนี้สินต่อทุนควรจะอยู่ในระดับที่ต่ำกว่า 2 ถึงจะปลอดภัย แต่ถ้าจะให้ดีมีความน่าสนใจต้องต่ำกว่า 1 เท่า โดยบริษัทที่มีอัตราหนี้สินต่อทุนของบริษัทอสังหาริมทรัพย์ที่น้อยกว่า 1 มีเพียงบริษัทเดียวคือ LPN ส่วนบริษัทที่มีแนวโน้มการก่อหนี้ลดลง ได้แก่ Sansiri, Raimond Land, AP และ Pruksa - เทอร์ร่า บีเคเค

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช่ในการสร้างยอดขายและควบคุมค่าใช่จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK ข่าวอสังหาฯ แหล่งข้อมูล : ตลาดหลักทรัพย์แห่งประเทศไทย TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก