แบงก์ทำตัวยังไง เมื่อดอกเบี้ยนโยบายขยับ ตอนที่ 1: ขยับดอกเบี้ยไปเพื่ออะไร ?!?

อัตราดอกเบี้ยนโยบาย คือ ดอกเบี้ยแกนหลักของประเทศซึ่งมีหน้าที่ประครองเศรษฐกิจให้เดินหน้าไปอย่างมั่นคง ไม่ตกต่ำจนประชาชนเดือนร้อน และไม่ร้อนแรงเกินไปจนสุ่มเสี่ยง

อัตราดอกเบี้ยนโยบายนี้ จะว่าไปก็เปรียบเหมือนคันเร่งและแป้นเบรคของรถยนต์ ซึ่งเจ้ารถยนต์นี้ก็คือการเจริญเติบโตทางเศรษฐกิจของประเทศ

เมื่อเศรษฐกิจชักจะเหงาหงอย เติบโตต่ำ ซึ่งเปรียบเหมือนรถยนต์ที่วิ่งช้าลงจนแทบหยุด โดยหลัก ๆ ก็จะดูจากการเติบโตผลิตภัณฑ์มวลรวมภายในประเทศ (Gross Domestic Production หรือ GDP) ที่ชะลอตัว ยอดการส่งออกสุทธิที่ลดลง และอัตราเงินเฟ้อที่ต่ำลง คณะกรรมการนโยบายการเงิน (กนง.) ก็จะเหยียบคันเร่งด้วยการ “ปรับลดอัตราดอกเบี้ยนโยบาย” เพื่อส่งสัญญาณให้กลไกหลักในตลาดการเงิน ซึ่งก็คือแบงก์พาณิชย์ ปรับลดดอกเบี้ย เพื่อกระตุ้นให้เศรษฐกิจมีแรงฮึดจนกลับมาคึกคักได้อีกครั้ง กล่าวคือ

1) ส่งสัญญาณให้แบงก์พาณิชย์ “ในฐานะเจ้าหนี้” ลดดอกเบี้ยเงินกู้ เพื่อให้ลูกหนี้ซึ่งมีทั้งประชาชนและภาคธุรกิจหายใจหายคอได้คล่องขึ้นด้วยเหตุที่ค่าใช้จ่ายดอกเบี้ยจะลดลง … เมื่อดอกเบี้ยต่ำลง ลูกหนี้ที่เป็นประชาชนผู้บริโภค ก็มีแนวโน้มจะใช้จ่ายด้วยการก่อหนี้มากขึ้น เช่น หนี้บัตรเครดิต หนี้สินเชื่อส่วนบุคคล และเมื่อดอกเบี้ยต่ำลง ลูกหนี้ที่เป็นภาคธุรกิจ ก็มีแนวโน้มที่จะกู้ยืมเพื่อไปลงทุนทำธุรกิจมากขึ้น

2) ส่งสัญญาณให้แบงก์พาณิชย์ “ในฐานะลูกหนี้” ลดดอกเบี้ยเงินฝาก เพื่อกดดันให้ลูกค้าเงินฝาก คิดอ่านนำเงินออมที่ได้ดอกเบี้ยต่ำลงไปใช้จ่ายมากขึ้น หรือไม่ก็เอาไปลงทุนอย่างอื่นที่ได้ผลตอบแทนสูงขึ้น

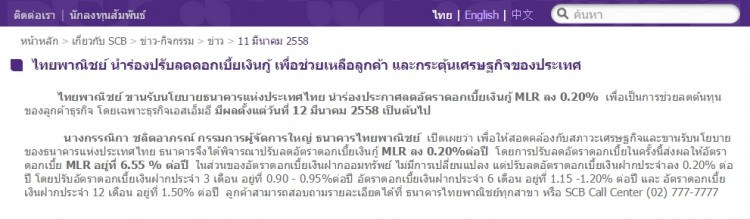

(ตัวอย่างการปรับลดดอกเบี้ยของแบงก์พาณิชย์)

(เปรียบเทียบอัตราเงินเฟ้อพื้นฐานและอัตราดอกเบี้ยนโยบาย ปี 2000 – 2015)

และนอกจากนั้น การปรับลดอัตราดอกเบี้ยนโยบาย ยังมีผลต่ออัตราแลกเปลี่ยนด้วย เนื่องจากผู้ที่ลงทุนในพันธบัตรภาครัฐไทยนั้น ไม่ได้มีแค่คนไทย แต่ยังมีนักลงทุนต่างประเทศด้วย เมื่อผลตอบแทนต่ำลง ความน่าสนใจก็ลดลง จึงมีแนวโน้มที่จะถอนเงินลงทุนออกไปประเทศอื่นที่ให้ผลตอบแทนสูงกว่า จึงทำให้ค่าเงินบาท (เมื่อเทียบกับเงินสกุลหลักอย่าง US Dollar) มีโอกาสอ่อนลงด้วย และเมื่อเงินบาทอ่อนลง ภาคธุรกิจส่งออกก็จะขายสินค้าได้เป็นเงินบาทมากขึ้น กำไรก็จะมากขึ้น จึงเป็นการกระตุ้นเศรษฐกิจได้อีกช่องทางหนึ่ง

ในทางกลับกัน เมื่อเศรษฐกิจชักจะคึกคักเกินไป เติบโตร้อนแรง ซึ่งเปรียบเหมือนรถยนต์ที่ชักจะซิ่งเกินจนมีโอกาสแหกโค้งพากันตายยกคัน เงินเฟ้อชักจะพุ่งสูงจากการที่ข้าวของแพง กนง.ก็จะเหยียบเบรคด้วยการ “ปรับเพิ่มอัตราดอกเบี้ยนโยบาย” เพื่อส่งสัญญาณให้แบงก์พาณิชย์ ปรับเพิ่มอัตราดอกเบี้ยทั้ง 2 ขา เพื่อติดเบรคเศรษฐกิจให้ไม่ร้อนแรงจนเกินไป กล่าวคือ 1) เมื่อดอกเบี้ยเงินกู้สูงขึ้น ลูกหนี้ที่เป็นประชาชนผู้บริโภค ก็มีแนวโน้มที่จะลดการใช้จ่ายด้วยการก่อหนี้ และลูกหนี้ที่เป็นภาคธุรกิจ ก็มีแนวโน้มที่จะลดการกู้ยืม เพราะต้นทุนแพงขึ้น และ 2) เมื่อดอกเบี้ยเงินฝากสูงขึ้น ลูกค้าที่ชอบความเสี่ยงต่ำ ก็จะลดการใช้จ่ายและการลงทุนด้านอื่น ๆ เพื่อเอาเงินมาฝากมากขึ้น

และเช่นเดียวกัน เมื่อมีการปรับเพิ่มอัตราดอกเบี้ยนโยบาย ซึ่งก็คือการปรับเพิ่ม 1-Day Repo Rate ก็จะทำให้การลงทุนที่มีความเสี่ยงต่ำมาก อย่างพันธบัตรภาครัฐ มีความน่าสนใจมากขึ้น เท่ากับเป็นดึงเงินออกมาจากการลงทุนที่มีความเสี่ยงสูงกว่า

ทางด้านอัตราแลกเปลี่ยนก็เช่นกัน เมื่อผลตอบแทนพันธบัตรภาครัฐของไทยสูงขึ้น ความน่าสนใจก็สูงขึ้น จึงมีแนวโน้มที่เงินลงทุนจะไหลเข้าประเทศมากขึ้น จึงทำให้ค่าเงินบาท (เมื่อเทียบกับเงินสกุลหลักอย่าง US Dollar) มีโอกาสแข็งค่าขึ้น และเมื่อเงินบาทแข็งค่าขึ้น ภาคธุรกิจส่งออกก็จะขายสินค้าได้เป็นเงินบาทน้อยลง กำไรก็จะลดลง เท่ากับเป็นการกระตุ้นชะลอเศรษฐกิจอีกทางหนึ่ง ซึ่งกระบวนการทั้งหมดข้างต้น สรุปเป็นภาพได้ดังนี้

(คลิก/แตะ ที่รูปเพื่อดูขนาดใหญ่เต็มจอ)

จึงจะเห็นได้ว่า กระบวนการเหยียบคันเร่งและเหยียบเบรคของระบบเศรษฐกิจนั้น มีกลไกสำคัญอยู่ 2 ส่วนคือ กนง. (รัฐ) และแบงก์พาณิชย์ (เอกชน) … กนง. จะพิจารณาว่า “จุดไหน” ที่ควรจะขยับอัตราดอกเบี้ยนโยบายได้แล้ว ขณะที่แบงก์พาณิชย์เป็นฝ่าย “รับลูก” มาปรับอัตราดอกเบี้ยของตัวเองต่อไป … และในเมื่อแบงก์พาณิชย์รับบทบาทสำคัญในภาคเอกชน ซึ่งมีผลกระทบต่อประชาชนและภาคธุรกิจในวงกว้าง เดี๋ยวตอนหน้ามาตามดูกัน ว่าการปรับลดปรับขึ้นอัตราดอกเบี้ยนโยบายในอดีตที่ผ่านมาจนถึงครั้งล่าสุดเมื่อวันที่ 11 มี.ค. 58 นั้น แบงก์พาณิชย์รับลูกมากน้อยแค่ไหน และเขาได้หรือเสีย

อ่านต่อตอนที่ 2 แบงก์ทำตัวยังไง เมื่อดอกเบี้ยนโยบายขยับ ตอนที่ 2 (ตอนจบ) : สถิติส่วนต่างดอกเบี้ย 12 แบงก์

อ่านเนื้อหาต้นฉบับได้ที่ : TerraBKK.com - http://terrabkk.com/?p=61543 ขอบคุณข้อมูล จาก : thailandinvestmentforum.com