5 ปีย้อนหลัง ผลประกอบการ "7บริษัทค้าปลีก" ประจำไตรมาส 1/2558

TerraBKK Research ได้รวบรวม 7 สุดยอดบริษัทค้าปลีกยักษ์ใหญ่ของไทย ประจำไตรมาส 1 ปี 2558 เพื่อนำ 7 บริษัทเหล่านี้มาเปรียบเทียบเพื่อค้นหาศักยภาพของกิจการที่มีแนวโน้มการเจริญเติบโตที่ดีที่สุด หลังจากที่หลายบริษัทได้ประกาศผลประกอบการประจำไตรมาส 1 ปี 2558 ครบทั้งหมดแล้ว โดยทาง TerraBKK Researchจะนำเสนอเฉพาะด้านผลประกอบการเท่านั้น

จากข้อมูล TerraBKK Research มีความเห็นว่า บริษัทที่ถือได้ว่าเป็นบริษัทเติบโตในกลุ่มนี้คือ Makro ผลประกอบการที่ผ่านมา Makro ดีมากและมีแนวโน้มว่าจะดีต่อเนื่องอีกด้วย ส่วนบริษัทที่น่าจับตามองสร้างผลตอบแทนได้เป็นอย่างดีในไตรมาสนี้ คือ Saha Pathanapibul ส่วนกลุ่มที่ผลตอบแทนตกลงคือ กลุ่มค้าวัสดุก่อสร้าง มีรายละเอียดดังนี้

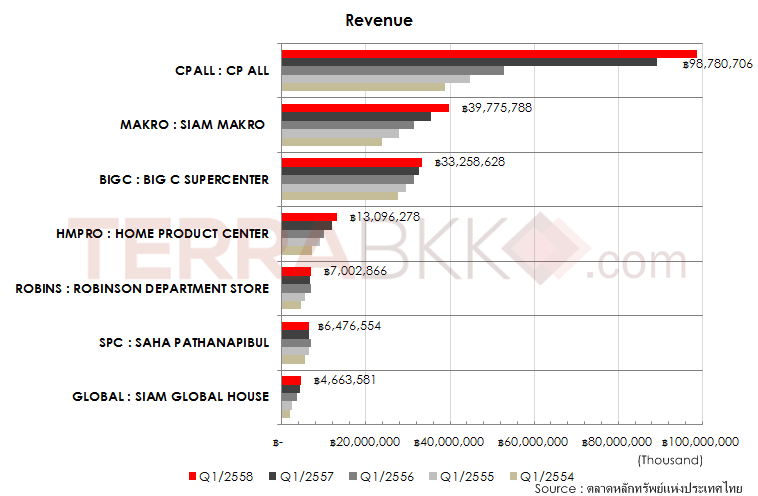

รายได้ (Revenue) ของบริษัทค้าปลีกประจำไตรมาส 1 มียอดรายได้เติบโตขึ้นต่อเนื่องตลอด 5 ปีที่ผ่านมา นำโดย CP All, Makro และ BigC สำหรับหรับค้าปลีกวัสดุก่อสร้าง Home Pro นำมาเป็นอันดับหนึ่ง โดยยอดขายของบริษัทที่เปลี่ยนแปลงมากที่สุด 3 อันดับ ได้แก่ Makro (+12.45% QoQ), Home Pro (+10.74% QoQ), CP All (+10.58% QoQ)

(คลิ๊กที่ภาพเพื่อขยาย)

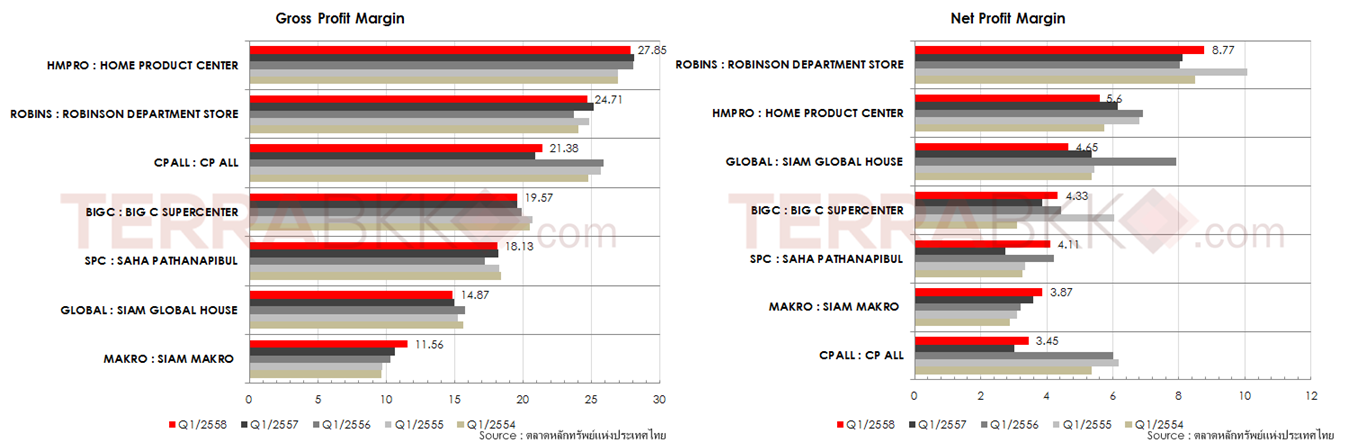

อัตรากำไรขั้นต้น (Gross Profit Margin) บริษัทค้าปลีกส่วนใหญ่ในไตรมาส 1 ปี 2558 นี้สามารถรักษาระดับอยู่ในเกณฑ์ปกติ มีเปลี่ยนแปลงจากเดิมไม่มากนัก บริษัทที่มีแนวโน้มของ Gross Profit Margin เพิ่มสูงขึ้นอย่างต่อเนื่องคือ Makro ส่วนบริษัทที่มีแนวโน้ม Gross Profit Margin ลดลงต่อเนื่อง คือ Siam Global House และ BigC จากข้อมูลจะเห็นได้ว่า Home Pro มีกำไรขั้นต้นดีที่สุด ส่วน Makro มีอัตราการเติบโตของกำไรขั้นต้นมากที่สุด +8.44% QoQ อัตรากำไรสุทธิ (Net Profit Margin) มีเพียงค้าปลีกวัสดุก่อสร้าง Home pro และ SiamGlobal House เท่านั้น ที่มีอัตรากำไรสุทธิลดต่ำลง นอกนั้นอัตรากำไรสุทธิเติบโตขึ้นทั้งหมด นำโดย Saha Pathanapibul โตถึง 50% QoQ รองลงมา CP All (+13.86% QoQ),BigC (+12.18% QoQ), Robinson (+8% QoQ), Makro (+7.80% QoQ) โดย Robinson และ Makro มีแนวโน้มเพิ่มสูงขึ้นมาตลอดในช่วง 3 ปีที่ผ่านมา

(คลิ๊กที่ภาพเพื่อขยาย)

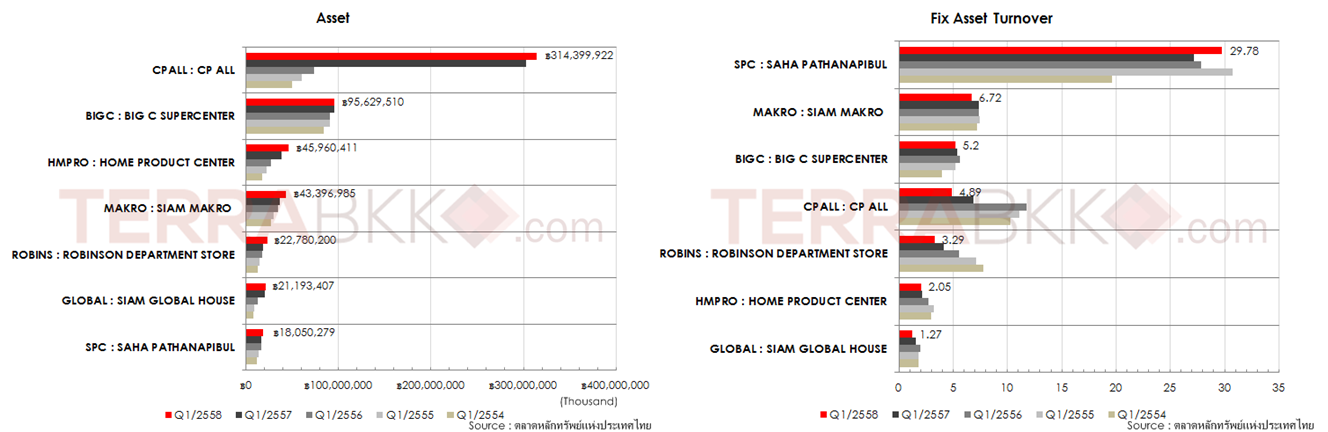

ทรัพย์สิน (ASSET) ในช่วงที่ผ่านมาทรัพย์สินของ CP All เพิ่มขึ้นอย่างมากจากการเข้า Take Over Makro ทำให้สินทรัพย์โดดขึ้นอย่างที่เห็น เมื่อเราดูสินทรัพย์พบว่า สินทรัพย์ของ BigC ลดลงเพียง -0.15% และบริษัทที่มีสินทรัพย์เพิ่มขึ้นเกิน 15% คือ Robinson (+21.04% QoQ), Home Pro (+20.68% QoQ), Makro (+19.17% QoQ) ตามลำดับ เมื่อดู Fix Asset Turnover จะพอเข้าใจมากขึ้นว่าการที่ CP All ไป Take over มานั้นยังไม่สามารถสร้างรายได้ขึ้นมามากนักจึงทำให้อัตราการหมุนต่ำลงเรื่อยๆ

(คลิ๊กที่ภาพเพื่อขยาย)

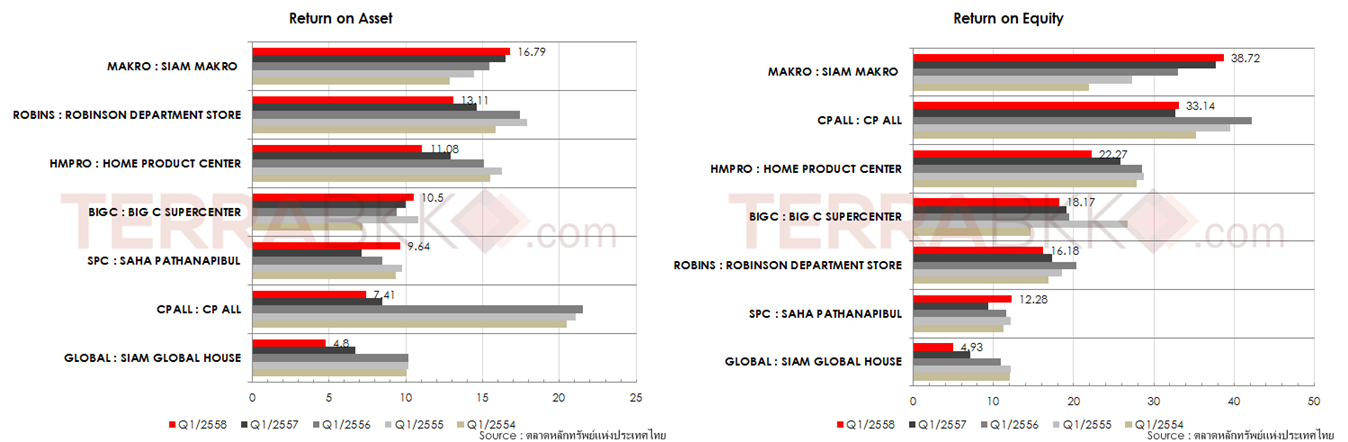

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) ความสามารถในการสร้างผลกำไรจากสินทรัพย์ของบริษัท Saha Pathanapibul (+35.2% QoQ), BigC (+5.11% QoQ) และ Makro (+1.76% QoQ) ส่วนบริษัทอื่นความสามารถในการสินทรัพย์ในการสร้างผลตอบแทนลดลง

อัตราผลตอบแทนจากส่วนของทุน (Return on Equity : ROE) ผลตอบแทนที่ให้กับผู้ถือหุ้น Makro เป็นบริษัทที่ให้ผลตอบแทนให้ผู้ถือหุ้นสูงที่สุดและมีแนวโน้มการเติบโตดีที่สุดบริษัทหนึ่ง ส่วน Saha Pathanapibul และ CP All มี ROE เพิ่มขึ้นจากปีที่แล้ว ถึงแม้ CP All จะใช้สินทรัพย์ได้ไม่ค่อยเกิดประสิทธิภาพมากนักแต่ยังสามารถสร้างผลตอบแทนได้สูงขึ้นจากไตรมาสที่แล้ว

(คลิ๊กที่ภาพเพื่อขยาย)

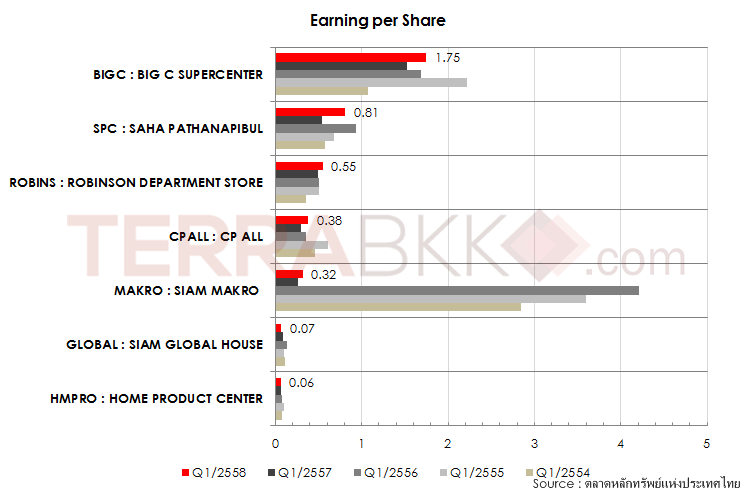

กำไรต่อหุ้น (Earning per Share : EPS) ของหลายๆบริษัทดูฟื้นตัว ให้ผลตอบแทนต่อหุ้นที่มากขึ้น เรียงตามลำดับ ดังนี้ Saha Pathanapibul (+50% QoQ) , CP All (+26.67%), Makro (+23.08% QoQ) และ BigC (+15.13% QoQ) ตามลำดับ

(คลิ๊กที่ภาพเพื่อขยาย)

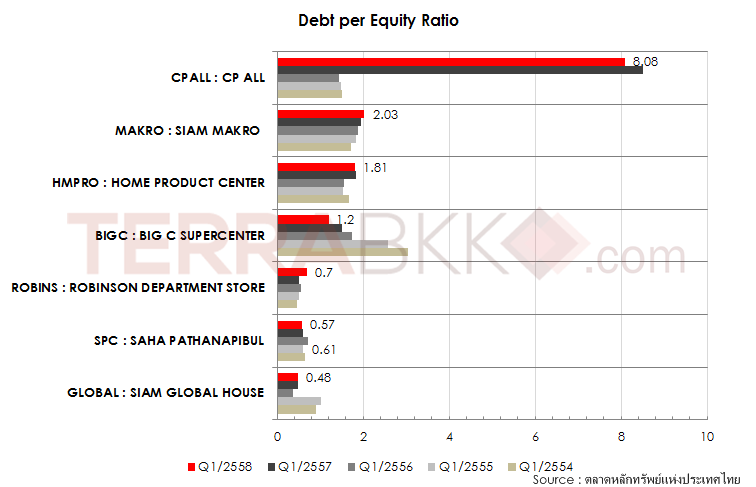

อัตราหนี้สินต่อส่วนของทุน (Debt per Equity Ratio : D/E Ratio) ของ CP ALL ลดลงเพียงเล็กน้อยเท่านั้นปัจจุบันอยู่ที่ 8.08 เท่า ส่วน Makro ขึ้นแตะระดับมากกว่า 2 เท่า เป็นครั้งแรกที่ขึ้นสูงขนาดนี้ ส่วนบริษัทอื่นๆอยู่ในระดับปกติ และบริษัทที่มีแนวโน้ม D/E Ratio ลดลง คือ BigC และ Saha Pathanapibul - เทอร์ร่า บีเคเค

(คลิ๊กที่ภาพเพื่อขยาย)

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช่ในการสร้างยอดขายและควบคุมค่าใช่จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK ข่าวอสังหาฯ TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก