5 ปีย้อนหลังผลประกอบการ "บริษัทอสังหาฯ" TOP15 ประจำไตรมาส 1/2558

TerraBKK Research ได้รวบรวม 15 สุดยอดบริษัทพัฒนาอสังหาริมทรัพย์เพื่อการอยู่อาศัยประจำ ไตรมาส 1 ปี 2558 ที่สามารถทำรายได้สูงที่สุด 15 อันดับแรก เพื่อนำ 15 บริษัทเหล่านี้มาเปรียบเทียบเพื่อค้นหาศักยภาพของกิจการที่มีแนวโน้มการเจริญเติบโตที่ดีที่สุด หลังจากที่หลายบริษัทได้ประกาศผลประกอบการประจำไตรมาส 1 ปี 2558 ครบทั้งหมดแล้ว

จากการดูผลประกอบการในไตรมาส 1 ปี 2558 บริษัทอสังหาริมทรัพย์มีทั้งชะลอตัวและเติบโต โดยบริษัทที่มองว่าน่าสนใจได้แก่ Ananda มีการเติบโตต่อเนื่องในช่วง 3 ปีที่ผ่านมา และ Sena เป็นปีที่ทำผลประกอบการกลับมาค่อนข้างโดดเด่นและดูน่าสนใจ และบริษัทใหญ่อย่าง Supalai, AP, SC Asset ไตรมาส 1 นี้ทำผลประกอบการเติบโตได้ประทับใจเช่นกัน แต่บริษัทใหญ่ๆอย่าง Pruksa ดูมีแนวโน้มชะลอการเติบโตลง อีกทั้ง Raimon Land ผลตอบแทนชะลอตัวลงเช่นกัน มีรายละเอียดดังนี้

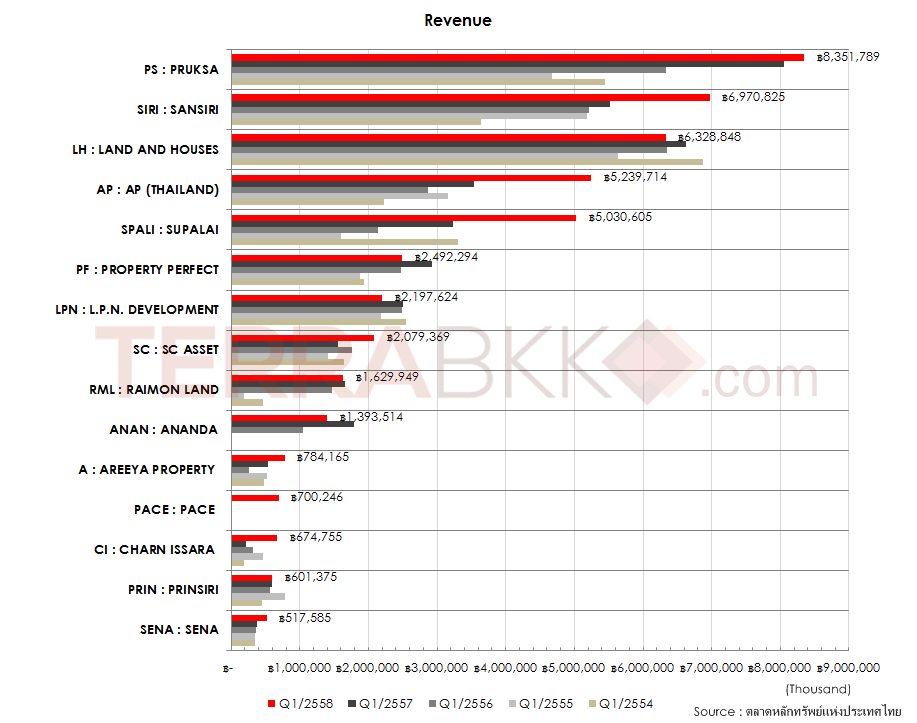

รายได้ (Revenue) ของอสังหาริมทรัพย์ประจำไตรมาส 1 มีแนวโน้มการเติบโตต่อเนือง โดยบริษัทที่มีอัตราการเปลี่ยนแปลงรายได้จากไตรมาส 1 ปีที่แล้วมากที่สุด ได้แก่ Pace (+12,616% QoQ), Charn Issara (+203% QoQ), Supalai (+55% QoQ), AP (+48% QoQ) ตามลำดับ ส่วนบริษัทที่มีรายได้ไตรมาส 1 ปี 2558 ลดลง คือ Ananda (-22% QoQ), Property Perfect (-15% QoQ), LPN (-12% QoQ) ตามลำดับ ส่วนบริษัทที่มีแนวโน้มเติบโต 3 ปีซ้อน ได้แก่ Pruksa, Sansiri, AP, Supalai, Areeya, Sena แต่สิ่งที่สำคัญในการประเมินรายได้ของอสังหาริทรัพย์ คือ การดู Backlog (ยอดขายที่รอรับรู้รายได้ในอนาคตหรือยอดรอโอน) ประกอบเนื่องจากอสังหาริมทรัพย์ต้องใช้เวลาการก่อสร้างจนถึงขั้นตอนการโอนประมาณ 2-3 ปี จึงสามารถนำ Backlog มาคาดการณ์รายได้ในอนาคตได้

(คลิ๊กที่ภาพเพื่อขยาย)

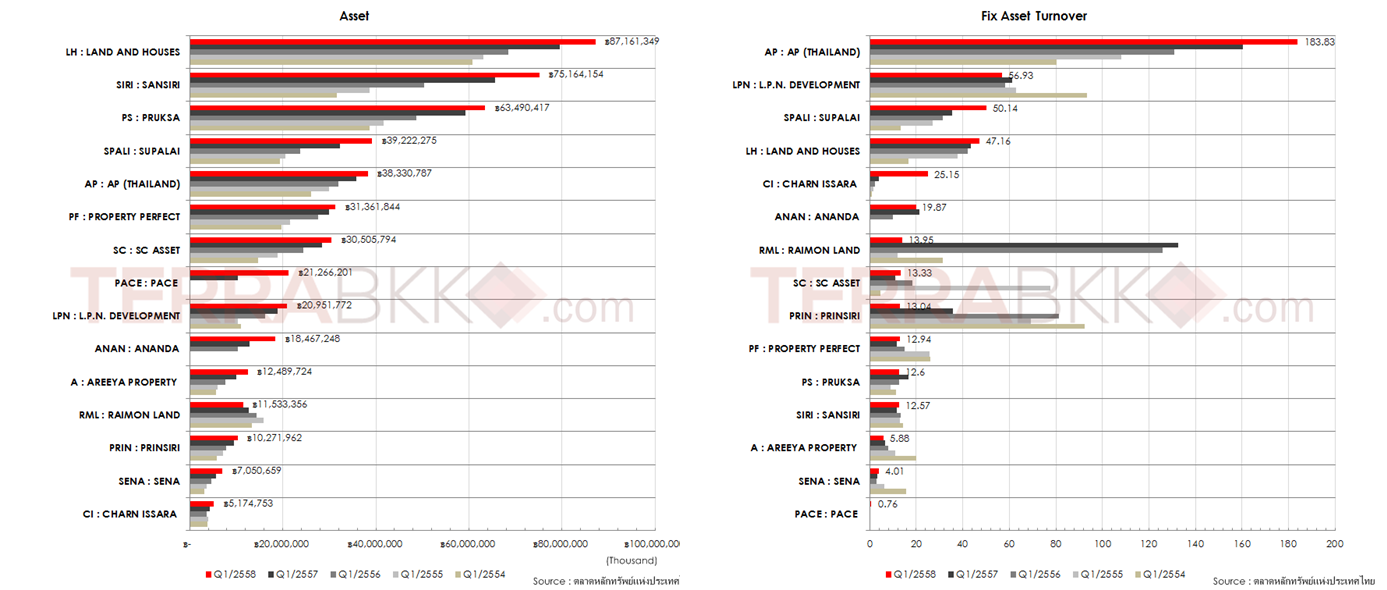

ทรัพย์สิน (ASSET) พอร์ตสินทรัพย์ของบริษัทอสังหาริมทรัพย์มีแนวโน้มการเติบโตต่อเนื่อง เนื่องจากบริษัทสังหาริมทรัพย์มีสินทรัพย์ส่วนใหญ่เป็นสินทรัพย์ถาวร เช่น ที่ดิน อาคาร และสิ่งปลูกสร้าง ซึ่งแนวโน้มของอสังหาริมทรัพย์มีมูลค่าเพิ่มขึ้นต่อเนื่องทุกปีทำให้มูลค่าทรัพย์สินเพิ่มขึ้นตามไปด้วย เมื่อเราดูทรัพย์สินของบริษัทอสังหาริมทรัพย์จะเห็นได้ว่า ทุกบริษัทมีแนวโน้มการเติบโตของสินทรัพย์เพิ่มขึ้นตลอดในช่วง 3 ปีที่ผ่านมา แต่มี Raimon Land ที่มีแนวโน้มการเติบโตของพอร์ตสินทรัพย์ตกต่ำลงทุกปี โดยบริษัทที่เติบโตมากที่สุดได้แก่ Pace, Ananda, Areeya ตามลำดับ

(คลิ๊กที่ภาพเพื่อขยาย)

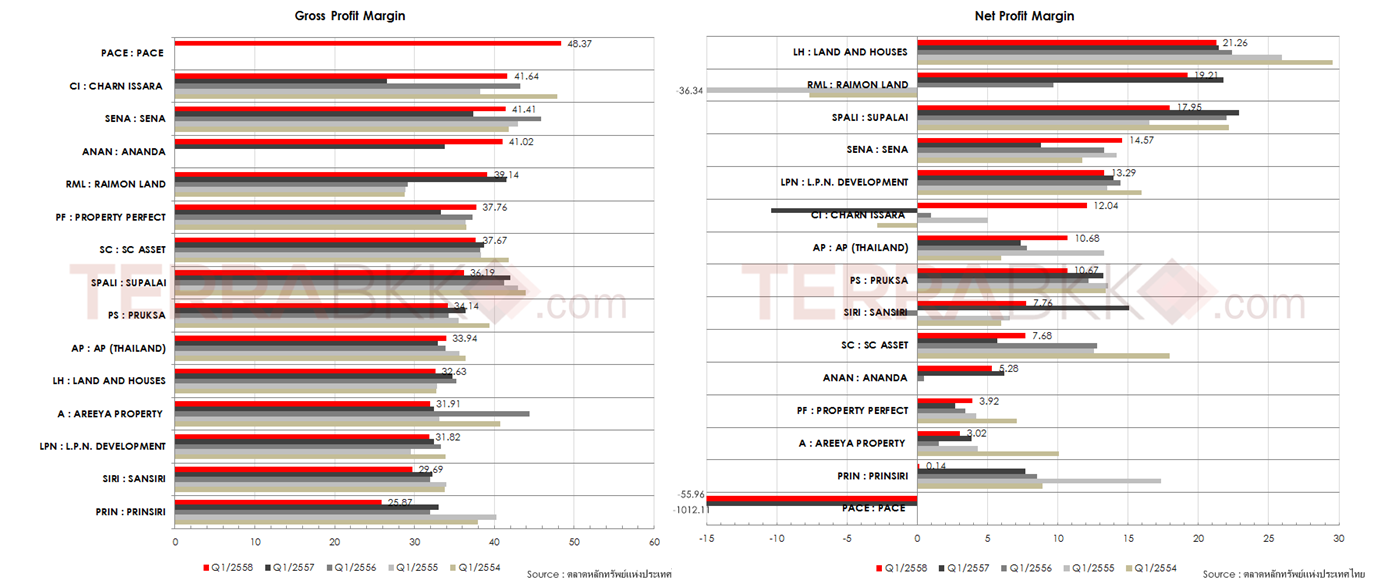

อัตรากำไรขั้นต้น (Gross Profit Margin) ส่วนใหญ่แล้วจะอยู่ที่ประมาณ 35%-40% โดยในไตรมาสที่ 1 ของบริษัทอสังหาริมทรัพย์ที่มีอัตรากำไรขั้นต้นสูงที่สุดคือ Pace ที่ระดับ 48.37% ส่วนบริษัทที่มีอัตรากำไรขั้นต้นเพิ่มสูงขึ้นจากปีที่แล้ว ได้แก่ Charn Issara, Ananda Property Perfect, Sena และ AP ตามลำดับจากมากไปน้อย อัตรากำไรสุทธิ (Net Profit Margin) ในไตรมาส 1 บริษัทอสังหาริมทรัพย์ที่มีอัตรากำไรสุทธิสูงสุด 3 บริษัท คือ Land and House, Raimon Land, Supalai ส่วนบริษัทที่มีอัตรากำไรสุทธิเพิ่มสูงขึ้นจากปีที่แล้ว ได้แก่ Charn Issara, Sena, Property Perfect และ AP ตามลำดับจากมากไปน้อย จะเห็นว่า Pace กำไรขั้นต้นดีมากแต่ต้องจ่ายหนี้มหาศาลจนทำให้ Net profit ลดต่ำลงจนติดลบ

(คลิ๊กที่ภาพเพื่อขยาย)

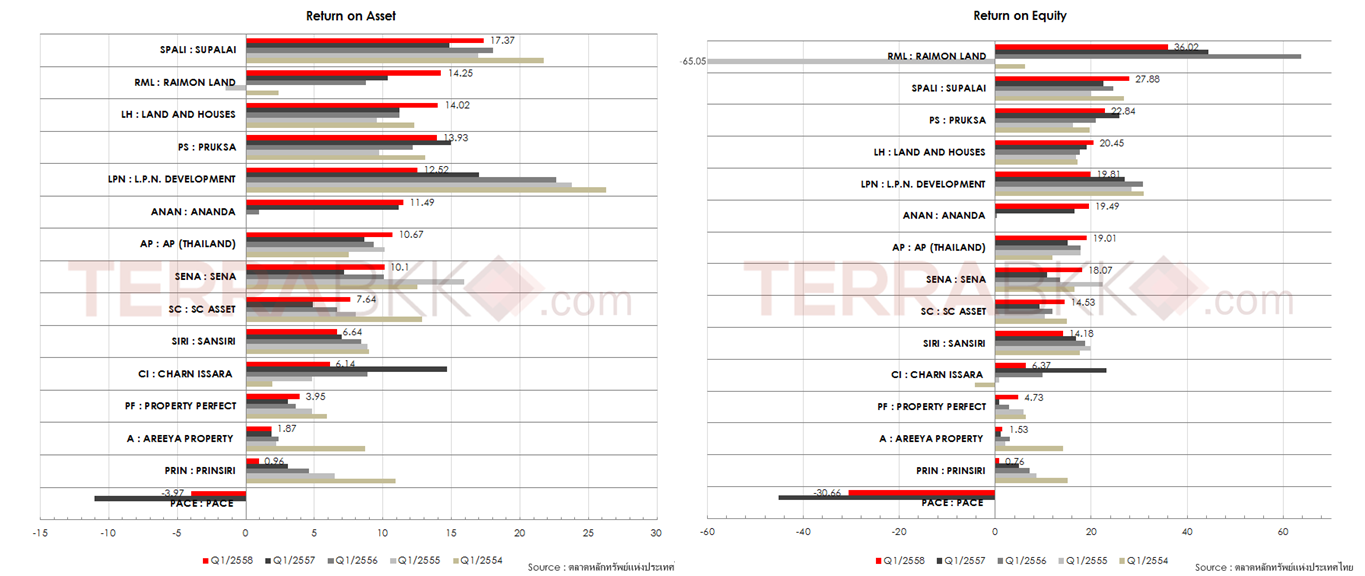

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) ของบริษัทอสังหาริมทรัพย์ที่เป็นบวกและเปลี่ยนแปลงมากที่สุด ได้แก่ SC Asset (+64.0% QoQ), Sena (+56.2% QoQ), Raimon Land (+37.5% QoQ), Property Perfect (+28.7% QoQ), Land and House (+25.2% QoQ), AP (+23.8% QoQ), Supalai (+17% QoQ) และ Ananda (+3% QoQ) ตามลำดับบริษัทที่มี ROA เติบโตสูงๆแสดงว่าใช้สินทรัพย์ให้เกิดผลตอบแทนได้ดี ส่วนบริษัท LPN, Charn Issara, Prinsiri มีอัตราการเปลี่ยนแปลงของ ROA ลดลงอย่างมีนัยยะสำคัญ คือ ติดลบมากกว่า 15% QoQ

อัตราผลตอบแทนจากส่วนของทุน (Return on Equity : ROE) ของบริษัทอสังหาริมทรัพย์ที่เป็นบวกและเปลี่ยนแปลงมากที่สุด ได้แก่ Property Perfect (+431% QoQ), Sena (+68% QoQ), SC Asset (+57% QoQ), Areeya (+35% QoQ), AP (+25% QoQ), Supalai (+23% QoQ), Ananda (+18% QoQ), Land and House (+7% QoQ) ตามลำดับ ส่วนบริษัทอื่นๆที่ติดลบมากกว่า 15% ได้แก่ Sansiri, Raimon Land, LPN, Charn Issara, Prinsiri ซึ่งจากที่ TerraBKK Research สังเกตดูแล้ว Ananda, Land and House มีแนวโน้มเติบโตตลอด 3 ปีที่ผ่านมา

(คลิ๊กที่ภาพเพื่อขยาย)

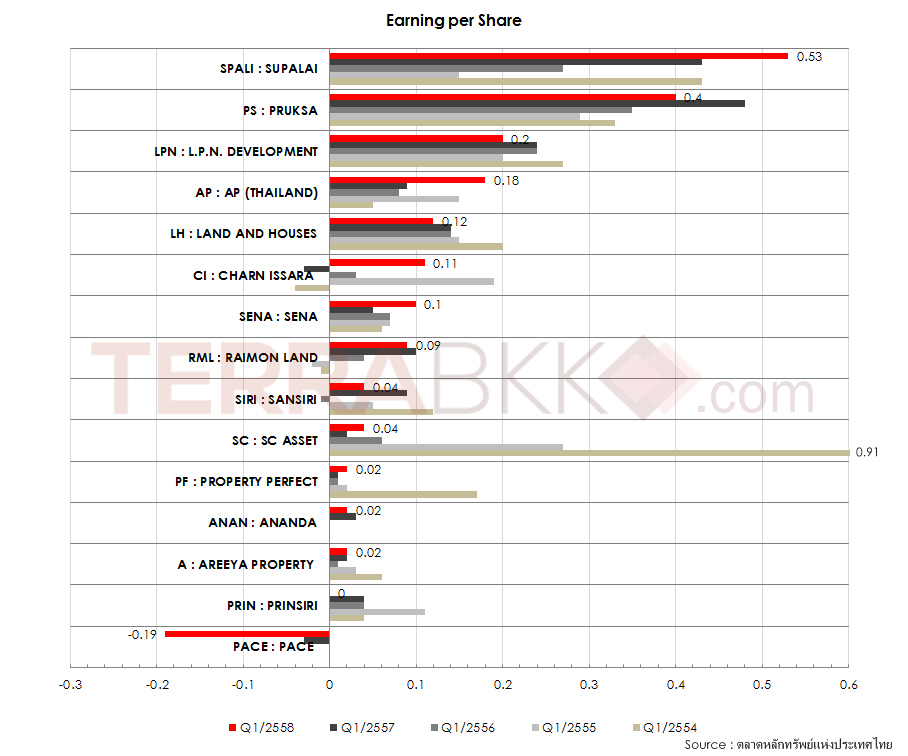

กำไรต่อหุ้น (Earning per Share : EPS) บริษัทที่เติบโตโดดเด่นที่สุด ได้แก่ Charn Issara (+467% QoQ), AP (+100% QoQ), Sena (+100% QoQ), SC Asset (+100% QoQ), Property Perfect (+100% QoQ), Supalai (+23% QoQ) ตามลำดับ กำไรต่อหุ้นที่เพิ่มขึ้นอย่างมีนัยยะจะกลายเป็นตัวที่ถูกจับตามองในปีนี้ โดยเฉพาะ AP เพิ่มขึ้นติดต่อกัน 3 ปี และ Sena ทำ New High ตลอด 5 ปี

(คลิ๊กที่ภาพเพื่อขยาย)

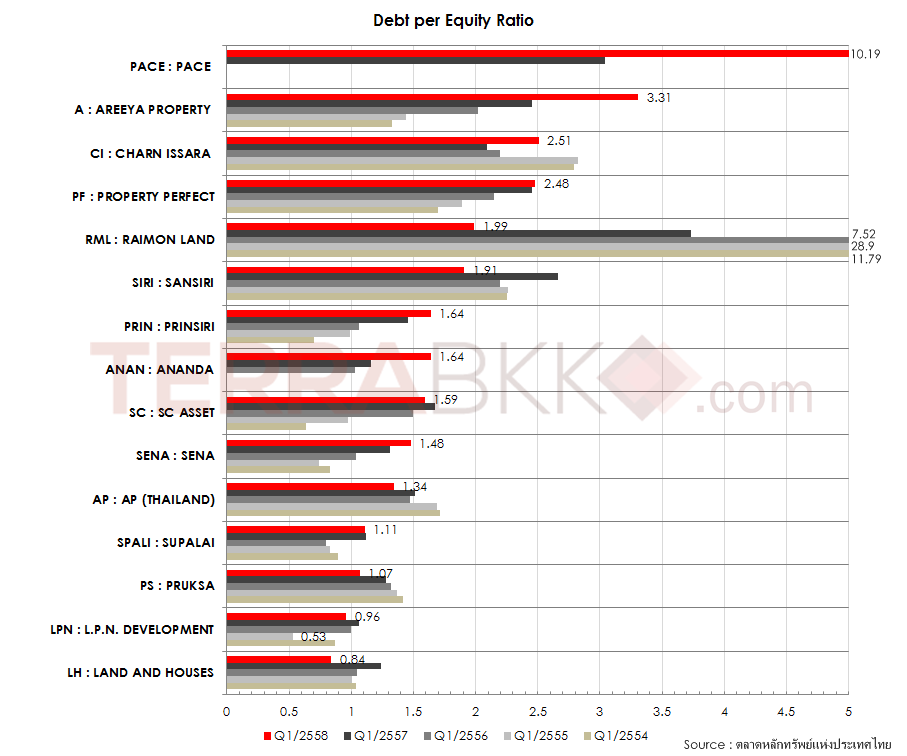

อัตราหนี้สินต่อส่วนของทุน (Debt per Equity Ratio : D/E Ratio) บริษัทที่มีอัตราหนี้สินต่อทุนสูงมากกว่าปกติเกิน 2 เท่าได้แก่ Pace, Areeya, Charn Issara, Property Perfect เรียงจากมากไปน้อย โดยทั้ง 4 บริษัทมีแนวโน้มการก่อหนี้เพิ่มขึ้นมาโดยตลอด แต่อย่างไรก็ตามหนี้สินที่ก่อขึ้นนั้นต้องไปดูว่าจะชำระหมดครบเมื่อใด ส่วนบริษัทที่มีแนวโน้มการก่อหนี้ลดลง ได้แก่ Raimon Land, Sansiri, AP, SC Asset, Pruksa, LPN, Land and House - เทอร์ร่า บีเคเค

(คลิ๊กที่ภาพเพื่อขยาย)

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช่ในการสร้างยอดขายและควบคุมค่าใช่จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK ข่าวอสังหาฯ TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก