6 ปีย้อนหลัง ผลประกอบการย้อนหลัง TOP10 บริษัทหลักทรัพย์และจัดการกองทุน

หลังจากผลประกอบการไตรมาสที่ 3 ได้ประกาศออกมาแล้ว TerraBKK Research จึงขอนำเสนอผลประกอบการย้อนหลัง 6 ปี บริษัทหลักทรัพย์(Securities) ที่รับรู้รายได้สูง 10 อันดับแรก โดยรวบรวมตั้งแต่ปี 2552 ถึง Q3/2557 นำมาเปรียบเทียบให้เห็นแนวโน้มของบริษัทหลักทรัพย์ว่าในช่วง 6 ปีที่ผ่าน Performance ของบริษัทมีแนวโน้มเติบโตหรือลดลง น่าเข้าไปลงทุนด้วยหรือไม่ โดยบริษัทที่มี Performance ดีที่สุดเห็นจะเป็น Asia plus, KGI และ Maybank Kimeng มีรายละเอียดที่น่าสนใจ ดังนี้

(คลิ๊กที่ภาพเพื่อขยาย)

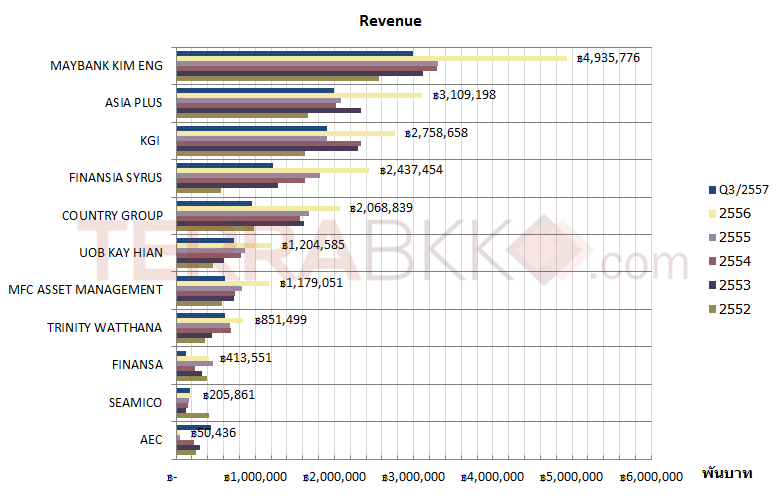

รายได้ (Revenue) ของบริษัทหลักทรัพย์ ในปี 2557 มีแนวโน้มลดลงจากปี 2556 ซึ่งเป็นปีที่พีคที่สุดของตลาด โดยดัชนีสามารถไปแตะบริเวณ 1,650 จุด สูงสุดในรอบ 10 กว่าปีที่ผ่านมา ด้วยมูลค่าการซื้อขายมากกว่า 60,000-100,000 ล้านบาทต่อวัน ทำให้ปี 2557 เป็นปีที่ผ่านช่วงที่ดีที่สุดมาแล้วมาแล้ว แต่รายได้ใน ปี 2557 ก็ยังคงมีแนวโน้มที่ดีกว่าปี 2552-2555 บริษัทหลักทรัพย์ที่รับรู้รายได้สูงที่สุดในปีคือ Maybank Kim Eng รายได้สูงถึง4,935 ล้านบาท รองลงมาคือ Asia plus รายได้ 3,109 ล้านบาท และ KGI รายได้ 2,758 ล้านบาท ตามลำดับ

แนวโน้มรายได้ของบริษัทหลักทรัพย์จะสะท้อนแนวโน้มตลาด เนื่องจากดัชนีของตลาดหุ้นสะท้อนสภาวะเศรษฐกิจของประเทศไทย เมื่อตลาดหุ้นดีก็จะส่งผลให้เกิดปริมาณการซื้อขายเพิ่มขึ้น แล้วจะทำให้ส่งผลต่อผลประกอบการบริษัทหลักทรัพย์ที่ดีขึ้นตามมา

(คลิ๊กที่ภาพเพื่อขยาย)

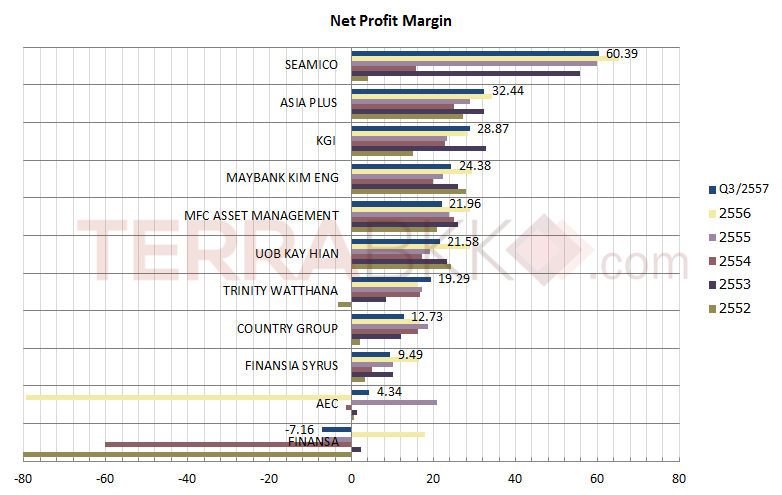

อัตรากำไรสิทธิ (Net Profit Margin) ของบริษัทจะอยู่ประมาณ 20% โดยปี 2557 อัตรากำไรสุทธิของแต่ละบริษัทมีแนวโน้มลดลงเล็กน้อยจากปี 2556 แต่มีบริษัทที่สามารถทำอัตรากำไรสุทธิได้ดีขึ้น คือ KGI และ TRINITY ส่วนบริษัทที่มีอัตรากำไรสุทธิดีที่สุดคือ SEAMICO สูงถึง 60% รองลงมา ASIA PLUS และ KGI ตามลำดับ

(คลิ๊กที่ภาพเพื่อขยาย)

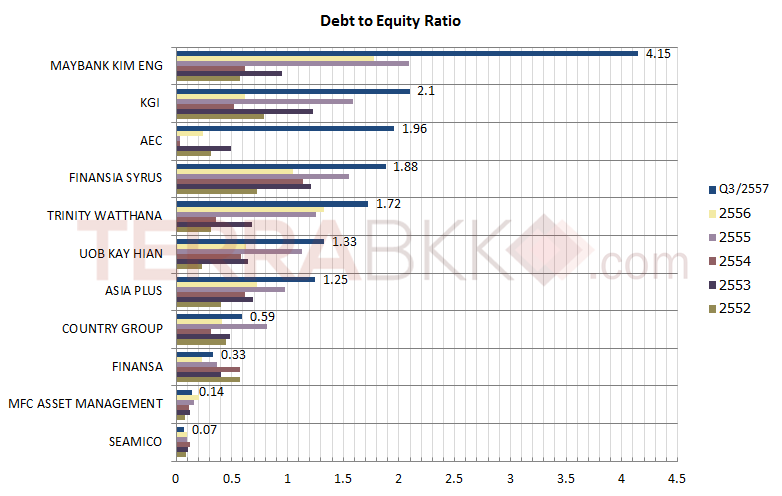

อัตราหนี้สินต่อทุน (Debt to Equity Ratio) ใน ปี 2557 เป็นปีที่บริษัทหลักทรัพย์หลายบริษัทมีหนี้สินต่อทุนเพิ่มสูงขึ้นมากเป็นพิเศษ โดยอัตราหนี้สินต่อทุนส่วนใหญ่ในกลุ่มนี้จะอยู่ไม่เกิน 2 เท่า แต่บริษัทที่มีหนี้สินต่อทุนเพิ่มสูงขึ้นเป็นพิเศษ ได้แก่ Maybank Kim Eng 4.15 เท่า, KGI 2.16 เท่า, AEC 1.96 เท่า บริษัทที่มีหนี้สินต่อทุนอยู่ในเกณฑ์ที่ดีต่ำกว่า 1 และสามารถรักษาระดับได้ดี คือ SEAMICO, MFC ASSET MANAGEMENT, FINANSA ,COUNTRY GROUP ตามลำดับ

(คลิ๊กที่ภาพเพื่อขยาย)

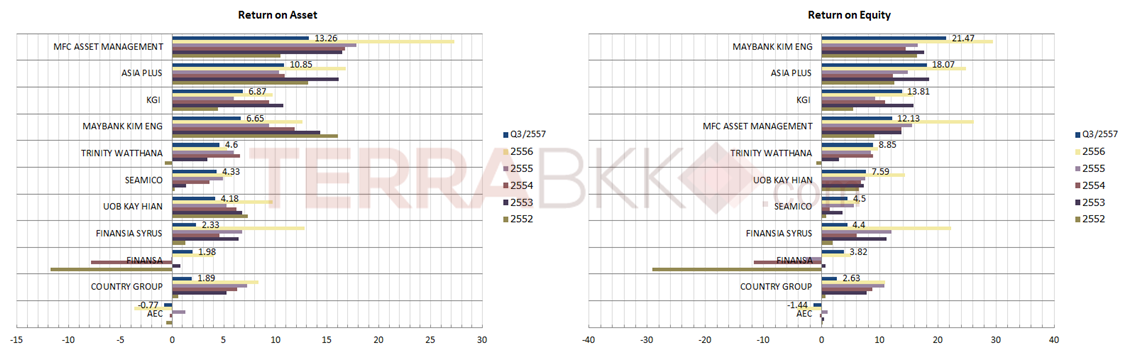

อัตราผลตอบแทนต่อสินทรัพย์และต่อส่วนของผู้ถือหุ้น (ROA, ROE) โดย ROA และ ROE จะต่ำกว่าปีที่แล้ว และบริษัทที่ทำ ROA ได้สูงที่สุดคือ MFC แต่โดยปกติแล้วจะได้เฉลี่ยประมาณ 15% แต่ไตรมาส 3 ปี 2557 ลดลงเหลือ 13.26% (ดีที่สุดในกลุ่ม) รองลงมาคือ Asia Plus และ KGIตามลำดับ ส่วนบริษัทที่สามารถทำ ROE ได้ดีที่สุดคือ Maybank Kim Eng สูงถึง 21.47% รองลงมาคือ Asia Plus และ KGI เช่นเคย ส่วน AEC ติดลบทั้ง ROA และ ROE

(คลิ๊กที่ภาพเพื่อขยาย)

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset?ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช่ในการสร้างยอดขายและควบคุมค่าใช่จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity?ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น จากเจ้าของบริษัท เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK ข่าวอสังหาฯ

TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก