อ่านประเด็นเศรษฐกิจไทย จากสถานะแบงก์ไทย

บทวิเคราะห์จาก ศูนย์วิจัยกสิกรไทย

สถานการณ์การระบาดของไวรัสโควิด-19 ที่กินระยะเวลาเกือบสองปี สะท้อนภาพหลายอย่างที่ทำให้ฝ่ายต่างๆ ต้องกลับมาขบคิด ทั้งภาพผลกระทบจากเฉพาะเหตุการณ์โควิดเอง รวมถึงภาพปัญหาที่สะสมไว้เดิมในแต่ละหน่วยเศรษฐกิจที่โควิดขยายปัญหาให้ใหญ่ขึ้น จนทำให้การลุกเดินหลังจากนี้จะต้องแก้ทั้งโจทย์เฉพาะหน้า และโจทย์ระยะกลางถึงยาว เพื่อให้สามารถก้าวได้อย่างมั่นคงและแข่งขันได้ในสนามแข่งขันที่จะไม่มีวันกลับไปเหมือนเดิม

หากย้อนกลับมามองธุรกิจธนาคารพาณิชย์ เพื่อใช้เป็นแว่นขยายที่มองย้อนกลับไปยังมิติของปัญหาลูกค้านั้น พบหลายประเด็นที่น่าสนใจ ดังนี้

สถานการณ์กำไรสุทธิของระบบแบงก์ของไทยปัจจุบัน บางส่วนมาจากรายได้ดอกเบี้ยค้างรับตามสิทธิ์ ขณะที่แบงก์ไทยมีสถานะทางการเงินด้อยกว่าประเทศเพื่อนบ้าน และมีแนวโน้มฟื้นตัวช้ากว่า

• แม้ภาพรวมธนาคารพาณิชย์ทั้งระบบ (ธนาคารพาณิชย์ที่จดทะเบียนในไทยและสาขาธนาคารพาณิชย์ต่างประเทศ) ในช่วงครึ่งแรกของปี 2564 จะรายงานกำไรสุทธิเฉลี่ยสูงกว่า 5 หมื่นล้านบาทต่อไตรมาส แต่ส่วนหนึ่งมาจากการรับรู้รายได้ดอกเบี้ยตามสิทธิ์ ภายใต้มาตรฐานบัญชี TFRS9 ที่ไม่ได้มีเม็ดเงินจริงเข้ามา โดยเฉพาะจากหนี้ที่เข้ามาตรการให้ความช่วยเหลือทางการเงินด้วยมาตรการพักหนี้ หรือมีปัญหาให้ไม่สามารถชำระเงินต้นและดอกเบี้ยได้ตามปกติ

ทั้งนี้ ภายใต้มาตรฐานบัญชีใหม่ดังกล่าวที่ใช้มาตั้งแต่ปี 2563 นั้น ลูกหนี้ที่เผชิญปัญหาโควิดและขอรับความช่วยเหลือทางการเงินข้างต้น ธนาคารจะยังบันทึกบัญชีด้วยการรับรู้รายได้ดอกเบี้ยดังกล่าวตาม ‘สิทธิ์ที่พึงได้รับ’ ซึ่งเกณฑ์นี้ ผนวกกับการปรับวิธีตัดชำระหนี้แบบแนวนอนที่ ธปท.ประกาศเมื่อเดือนตุลาคม 2563 (บังคับใช้กรกฎาคม 2564 โดยตัดค่าธรรมเนียม ดอกเบี้ย และเงินต้นของยอดค้างชำระที่เก่าที่สุดก่อน แล้วค่อยตัดยอดที่ค้างชำระลำดับถัดมา) ทำให้ดอกเบี้ยค้างรับของธนาคารจึงสูงกว่าตัวเลขดอกเบี้ยค้างรับตามวิธีคิดแบบเดิม ขณะที่ ปัจจุบัน เมื่อมีการปรับโครงสร้างหนี้สำหรับลูกหนี้และมีมาตรการพักชำระหนี้ ธนาคารจะเรียกเก็บหนี้ได้ในช่วงท้ายสัญญา นั่นหมายความว่า ระหว่างทาง ธนาคารจะถือดอกเบี้ยค้างรับไว้ โดยที่ไม่สามารถแน่ใจได้ว่าลูกหนี้จะจ่ายชำระได้จริงหรือไม่และมากน้อยเพียงใด เพียงแต่ภายใต้สถานการณ์เหล่านี้ ธนาคารสามารถพิจารณาความเสี่ยงเครดิตของลูกหนี้และตั้งสำรองหนี้ฯเพิ่มขึ้นได้ อันเป็นผลให้ที่ผ่านมา ระดับการตั้งสำรองของระบบธนาคารพาณิชย์จึงยังสูงกว่าช่วงก่อนเกิดโควิด-19

ในเบื้องต้น ศูนย์วิจัยกสิกรไทยได้ทำการประเมินผลจากการเปลี่ยนวิธีการบันทึกบัญชีมาเป็น TFRS9 ในปี 2563 และการรับรู้ดอกเบี้ยตามสิทธิ์จากหนี้ที่เข้ามาตรการให้ความช่วยเหลือทางการเงินอันมีผลเพิ่มดอกเบี้ยค้างรับ (หักการตั้งสำรองฯ สะสมที่เพิ่มขึ้นจากช่วงก่อนโควิดในปี 2562) อาจมีสัดส่วนไม่เกิน 10% ของกำไรสุทธิ บนสมมติฐานว่า อัตราผลตอบแทนเฉลี่ยของพอร์ตสินเชื่อที่เข้ามาตรการให้ความช่วยเหลือทางการเงินกำหนดไว้ที่ประมาณ 3%

• การลดลงของหนี้ที่เข้ามาตรการความช่วยเหลือทางการเงินที่ช้ากว่าประเทศเพื่อนบ้าน ส่งผลต่อดอกเบี้ยค้างรับและการรับรู้ดอกเบี้ยรับตามสิทธิ์ โดยแม้มาตรฐานบัญชีสากลนี้บังคับใช้กับประเทศเพื่อนบ้านอื่นๆ เช่นกัน อาทิ มาเลเซีย และสิงคโปร์ แต่ความแตกต่างที่อาจทำให้ธนาคารไทยเสียเปรียบ คือ สัดส่วนลูกค้าเข้ามาตรการให้ความช่วยเหลือทางการเงินที่สูงกว่าและลดลงช้ากว่า โดย ณ เดือนกุมภาพันธ์ 2564 อยู่ที่ 15.4% เทียบกับของสิงคโปร์ที่ 3% (ม.ค.64) และมาเลเซียที่ 15% (ก.พ.64) ตามลำดับ

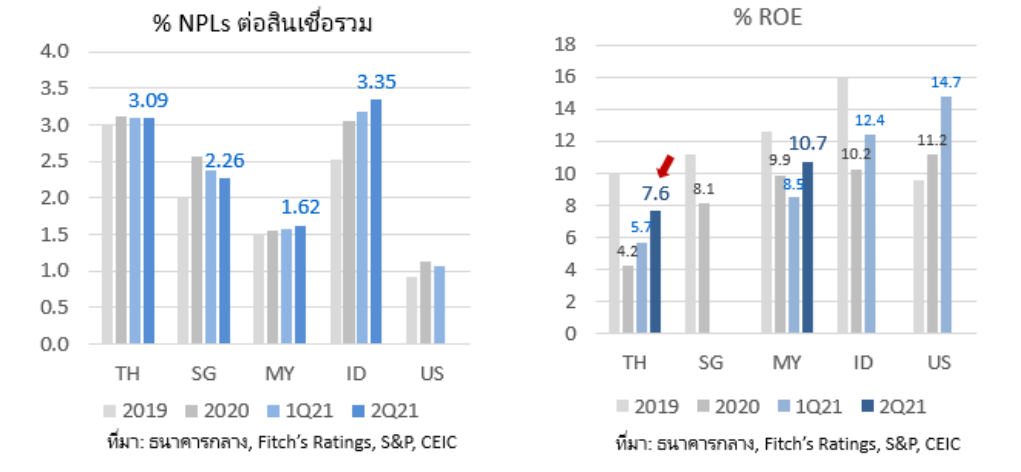

• ปัญหาที่ปรากฎขึ้นกับลูกหนี้ ยังกระทบต่อหนี้ด้อยคุณภาพของระบบธนาคารพาณิชย์ให้ด้อยกว่าประเทศเพื่อนบ้านอย่างเช่นสิงคโปร์และมาเลเซีย ขณะที่ความสามารถในการทำกำไรที่วัดผ่านอัตรากำไรต่อส่วนของผู้ถือหุ้น (ROE) มีระดับต่ำกว่าประเทศเหล่านั้น เนื่องจากความกังวลต่อปัญหาคุณภาพหนี้ทำให้ยังต้องคงภาระการตั้งสำรองหนี้ฯ ในระดับสูง เป็นสำคัญ

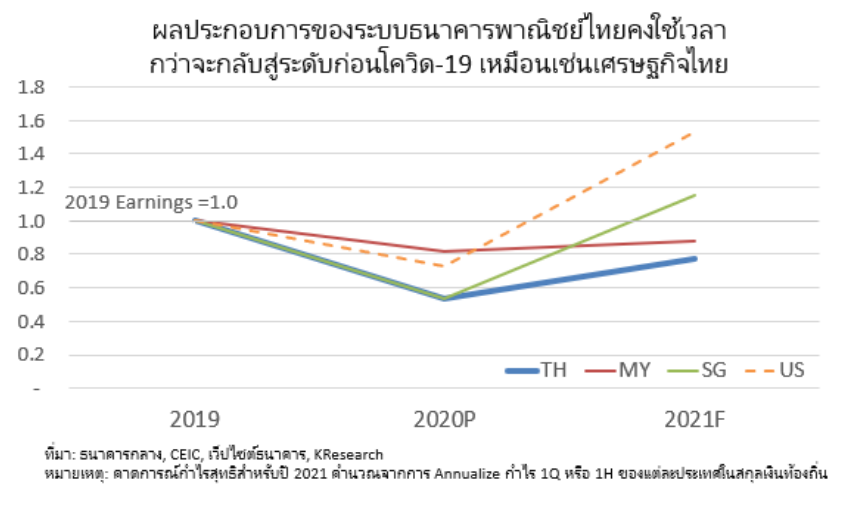

• ด้วยสถานการณ์โควิดที่ทำให้เศรษฐกิจไทยฟื้นตัวช้า ธนาคารพาณิชย์หลายแห่งจึงง่วนอยู่กับกิจกรรมช่วยเหลือลูกค้าและดูแลประเด็นคุณภาพหนี้ที่เกี่ยวข้อง จึงส่งผลตามมาให้ระบบธนาคารพาณิชย์คงเห็นทิศทางผลประกอบการที่ฟื้นตัวช้ากว่าประเทศอื่นเช่นกัน โดยการเห็นตัวเลขที่กลับสู่ระดับก่อนโควิด คงยากจะเกิดขึ้นภายใน 1-2 ปีนี้ ขณะที่ ฝั่งสิงคโปร์ และสหรัฐฯ น่าจะเริ่มเห็นการฟื้นตัวของผลประกอบการที่กลับสู่ระดับก่อนโควิดแล้วในปี 2564 ดังนั้น การสะสมกำไรและเงินกองทุนของระบบธนาคารพาณิชย์ก็เป็นไปเพื่อรองรับความไม่แน่นอนทางเศรษฐกิจที่ยังอยู่ในระดับสูง ซึ่งจนถึงปัจจุบันนี้ ก็ยังไม่มีใครบอกได้แน่ชัดว่าปัญหาโควิดจะจบจริงหรือไม่และเมื่อใด

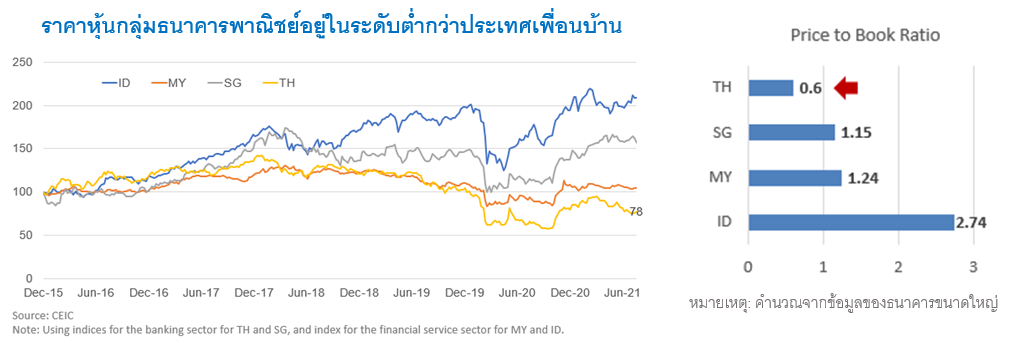

• แรงกดดันต่อภาพรวมของระบบธนาคารพาณิชย์ดังกล่าว กระทบให้อัตราส่วนราคาต่อมูลค่าทางบัญชี (Price to Book Ratio) อยู่ในระดับที่ต่ำกว่าประเทศเพื่อนบ้าน ซึ่งสะท้อนนัยต่อความสามารถในการทำกำไรในเชิงเปรียบเทียบที่ยังด้อยกว่า จึงส่งผลกระทบต่อราคาหุ้นกลุ่มนี้เมื่อเทียบกับประเทศเพื่อนบ้านตามไปด้วย

จากภาพแบงก์...ย้ำปัญหาลูกค้าและเศรษฐกิจไทยในหลายด้านที่ต้องกลับมาจัดการอย่างจริงจังหลังโควิด

ทั้งผลประกอบการระบบธนาคารพาณิชย์ของไทยที่คงจะฟื้นตัวช้า ปัญหาคุณภาพหนี้ รวมถึงพอร์ตหนี้ที่เข้ามาตรการรับความช่วยเหลือทางการเงินที่ลดลงช้ากว่าประเทศเพื่อนบ้านนั้น เป็นกระจกสะท้อนปัญหาเศรษฐกิจไทยหลายด้าน ดังนี้

• โครงสร้างเศรษฐกิจที่มีธุรกิจที่เผชิญผลกระทบหนักจากโควิดในสัดส่วนสูง อาทิ โรงแรมและที่พัก ขนส่ง ก่อสร้าง อสังหาริมทรัพย์ ค้าส่งค้าปลีก ซึ่งมีสัดส่วนประมาณ 33.1% ต่อจีดีพี (ปี 2562) อันเป็นธุรกิจภาคบริการสำคัญที่ขับเคลื่อนเศรษฐกิจในช่วงที่ผ่านมา ทำให้ฝั่งธนาคารพาณิชย์ ก็มีสินเชื่อในธุรกิจดังกล่าวในสัดส่วนที่สูงเช่นกัน โดยมีสัดส่วนถึง 49.0% ของสินเชื่อธุรกิจทั้งหมด (ไม่รวมกิจการด้านการเงิน) ในปี 2562 แม้ว่าจะทยอยลดลงเล็กน้อยมาอยู่ที่ 48.1% ณ สิ้นไตรมาส 2/2564 ขณะที่ หากเจาะเฉพาะธุรกิจเอสเอ็มอีใน 5 หมวดนี้ จะมีสัดส่วนเพิ่มขึ้นมาที่ 60.5% ณ สิ้นปี 2562 และ 64.0% ณ สิ้นไตรมาส 2/2564

• ปัญหาขีดความสามารถทางการแข่งขันของประเทศ ที่ทำให้หลายธุรกิจมีปัญหาอยู่ก่อนแล้ว ถูกซ้ำเติมด้วยโควิดในปี 2563 ยกตัวอย่างธุรกิจในภาคบริการ เผชิญบริบทที่ท้าทายอยู่แล้วและจะท้าทายเพิ่มขึ้นจากพฤติกรรมลูกค้าทั้งในแนะนอกประเทศที่เปลี่ยนแปลงไป การแข่งขันจากดิจิทัลแพลตฟอร์มและเทคโนโลยีใหม่ๆ ซึ่งจะทำให้ผู้ประกอบการดั้งเดิมต้องปรับเป้าหมายและวิธีการทำธุรกิจใหม่ รวมถึงฉีกบริการด้วยการสร้างมูลค่าเพิ่มและหาจุดขายที่แตกต่างจากเดิม เป็นต้น ซึ่งกระแส Disruption ในรูปแบบต่างๆ ข้างต้นนี้ จะกระทบมากต่อธุรกิจเอสเอ็มอี

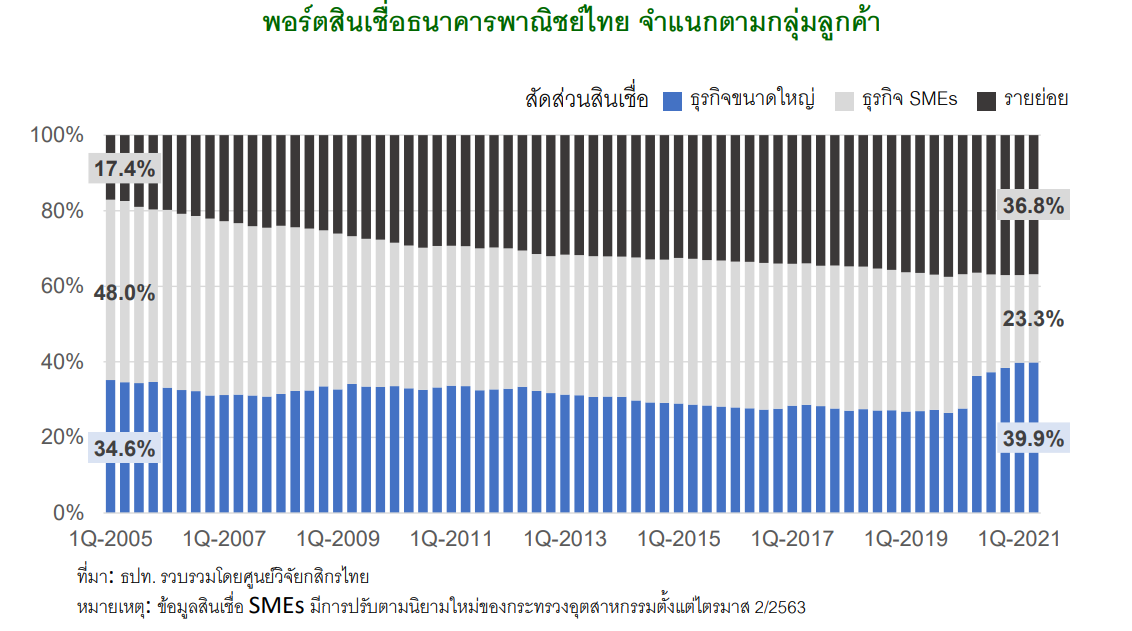

พอร์ตสินเชื่อธนาคารพาณิชย์ไทย จำแนกตามกลุ่มลูกค้า

ขณะที่ พอร์ตของระบบธนาคารไทย เทน้ำหนักไปที่ธุรกิจเอสเอ็มอีในสัดส่วนที่สูงขึ้นหลังวิกฤตปี 2540 เพื่อลดการกระจุกตัวของพอร์ตลูกค้ารายใหญ่ โดยมีสัดส่วนสินเชื่อเอสเอ็มอีเพิ่มขึ้นไปเกือบ 50% ในปี 2548 ก่อนที่จะทยอยลงลงมาอยู่ที่ 35.6% ในไตรมาส 1/2562 (ส่วนตั้งแต่ไตรมาส 2/2562 มีการเปลี่ยนนิยามขนาดธุรกิจของกระทรวงอุตสาหกรรม จึงกระทบสัดส่วนของพอร์ตเอสเอ็มอีให้ลดลงค่อนข้างมาก) สุดท้ายแล้ว จึงทำให้สถานะของระบบธนาคารไทยได้รับผลกระทบจากปัญหาขีดความสามารถทางการแข่งขันของลูกค้าทั้งทางตรงและทางอ้อมตามไปด้วย

• ครัวเรือนมีสถานะทางการเงินที่ด้อยลงอีกหลังโควิด จาก

1) ปัญหาหนี้ครัวเรือนที่เพิ่มขึ้น

2) การฟื้นตัวในตลาดแรงงานมีแนวโน้มล่าช้า เพราะนอกจากการฟื้นตัวของธุรกิจจะไม่เท่ากันแล้ว ก็ยังมีประเด็นด้านทักษะแรงงานที่ต้องใช้เวลาในการฟื้นฟูหลังจากเผชิญปัญหาว่างงาน หรือทำงานต่ำระดับมาหลายปี โดยเฉพาะในภาคบริการ

3) รูปแบบการจ้างงานที่จะเปลี่ยนไปสู่การเป็นลูกจ้างประจำลดลง หรือมีสวัสดิการส่วนเพิ่มที่ลดลง เพื่อลดภาระต้นทุนของภาคธุรกิจ

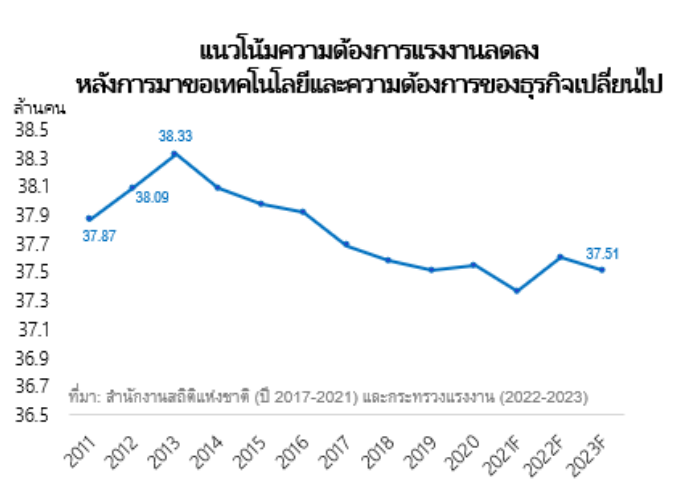

4) แนวโน้มความต้องการแรงงานลดลง หลังธุรกิจมีการใช้เทคโนโลยีเพิ่มขึ้น

ทั้งนี้ จากข้อมูลล่าสุดจากพอร์ตสินเชื่อระบบธนาคารพาณิชย์ ลูกค้ารายย่อยมีสัดส่วน 39.9% ของสินเชื่อทั้งหมด ณ สิ้นไตรมาส 2/2564

โดยสรุปแล้ว มองไปข้างหน้า แม้ว่าระบบธนาคารพาณิชย์จะมีการฟื้นตัวของผลการดำเนินงานหรือปัญหาคุณภาพหนี้ที่คงจะล่าช้ากว่าประเทศเพื่อนบ้านท่ามกลางความไม่แน่นอนของสถานการณ์โควิดในรอบนี้ที่ยังมีอยู่ แต่โจทย์ที่สำคัญและน่ากังวลมากกว่า จะเป็นความอยู่รอดของธุรกิจและครัวเรือนที่ต้องฝ่าฟันปัญหาด้านรายได้ ขีดความสามารถทางการแข่งขัน รวมไปถึงหนี้สินที่เพิ่มขึ้นภายใต้บริบทเศรษฐกิจและสภาพแวดล้อมใหม่ที่เปลี่ยนไป ประกอบกับยังต้องเร่งหาคำตอบว่า ไทยจะอาศัยจุดแข็งของธุรกิจใดในการดึงดูดเม็ดเงินลงทุนจากต่างประเทศท่ามกลางข้อจำกัดด้านเทคโนโลยีที่ไทยเก่งแต่เป็นเทคโนโลยีในโลกเก่า เพราะจะหมายความถึงความยั่งยืนของทิศทางเศรษฐกิจ ธุรกิจ ครัวเรือน ตลอดจนธุรกิจของธนาคารพาณิชย์ไทยในระยะยาว

ขณะที่ ในระหว่างนี้ ฝั่งธนาคารพาณิชย์ก็คงแก้ปัญหาและเร่งปรับตัวเฉพาะหน้าเพื่อหาวิธียืนยันรายได้ทางเลือกของลูกค้า การหาลูกค้าศักยภาพ (ที่มีจำนวนน้อยลง) การลดต้นทุนในมิติต่างๆ รวมถึงการหาโอกาสจากโมเดลธุรกิจใหม่ๆ ที่มากไปกว่าโลกการเงินแบบเดิม ซึ่งแม้จะช่วยเพิ่มการเข้าถึงบริการทางการเงินให้ลูกค้าได้กว้างและหลากหลายขึ้นกว่าเดิม และพอจะมีส่วนช่วยให้เศรษฐกิจประคองการเติบโตไว้ได้ แต่คงไม่สามารถเปลี่ยนให้กลายเป็นการเติบโตที่ยั่งยืนได้ หากไม่ได้มีการปรับโครงสร้างเศรษฐกิจหลังจากโควิดจบอย่างจริงจัง