5 Year Operating Result History of Top 10 Construction Service Company in 2014.

TerraBKK Research ได้รวบรวมสุดยอดบริษัทรับเหมาไทยที่สามารถสร้างรายได้ได้สูงที่สุด 10 อันดับแรกของปี2557 เพื่อที่จะนำบริษัทเหล่านี้มาคัดเลือกเปรียบเทียบศักยภาพของแต่ละบริษัทว่า บริษัทไหนทำผลประกอบการได้ต่ำหรือบริษัทไหนมีศักยภาพการเติบโตโดดเด่นน่าสนใจเข้าลงทุนบ้าง โดยทั้ง 10 บริษัทมีรายละเอียดที่น่าสนใจดังนี้

ปี 2557 บริษัทรับเหมาก่อสร้างส่วนใหญ่มีแนวโน้มผลประกอบการที่ชะลอตัวต่อเนื่อง เพราะบริษัทรับเหมาก่อสร้างในช่วงที่ผ่านมา ตลาดอสังหาริมทรัพย์ค่อนข้างอิ่มตัวและความไม่แน่นอนทางการเมืองจึงทำให้ไม่ค่อยมีโครงการขนาดใหญ่ให้พัฒนามากนัก ส่งผลต่อรายได้ที่ลดลงและมีความสามารถในการทำกำไรต่ำลงด้วยไปด้วย ในช่วงที่ผ่านมาบริษัท STP&I ซึ่งดำเนินธุรกิจงานแปรรูปและติดตั้งโครงสร้างเหล็ก (Steel Structure) ระบบท่อ (Piping) โรงงานสำเร็จรูป (Module) ในอุตสาหกรรมก่อสร้างยังคงเป็นบริษัทที่มี Performance ดีที่สุดของกลุ่มอยู่ถึงแม้ผลประกอบการจะชะลอตัวลงบ้างจากปี 2556 และบริษัทหนึ่งที่น่าจับตาดู คือ SYNTEC มีแนวโน้มของผลประกอบการเติบโตต่อเนื่องมาโดยตลอดและดูเหมือนปี 2557 ผลประกอบการออกมาสวยมากทีเดียว

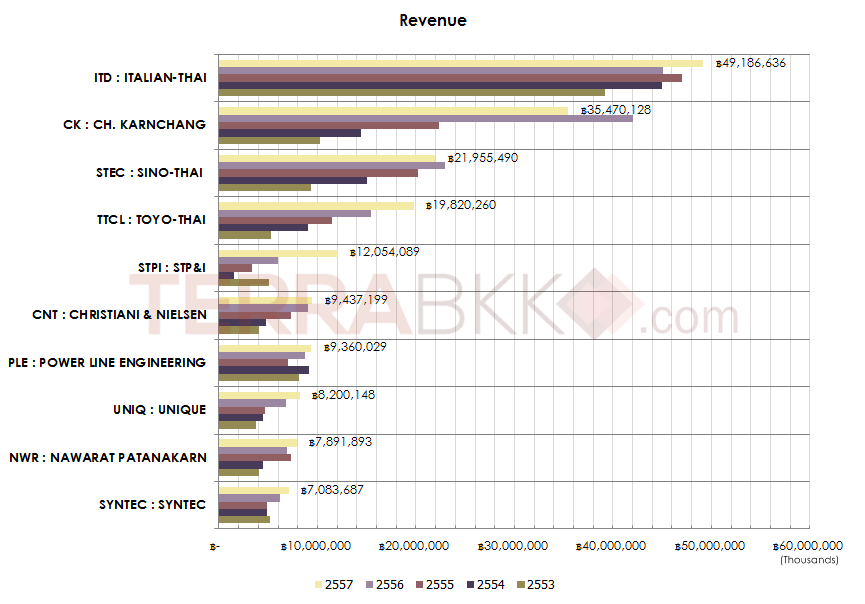

รายได้ (Revenue) กลุ่มรับเหมาก่อสร้าง รายได้ในปี 2557 ส่วนใหญ่แล้วจะมีรายได้เพิ่มขึ้นทุกบริษัท มีเพียง CH. KARNCHANG (-16% Y-o-Y) และ SINO-THAI (-4% Y-o-Y) รายได้ลดลง บริษัทที่สามารถทำรายได้เป็นอันดับที่ 1 คือ ITALIAN-THAI (5 ปีซ้อน) อันดับที่ 2 คือ CH. KARNCHANG อันดับที่ 3 SINO-THAIและบริษัทที่มีแนวอัตราการเปลี่ยนแปลงยอดขายสูงสุด คือ STP&I (+103% Y-o-Y) และ TOYO-THAI(+28% Y-o-Y)

(คลิ๊กที่ภาพเพื่อขยาย)

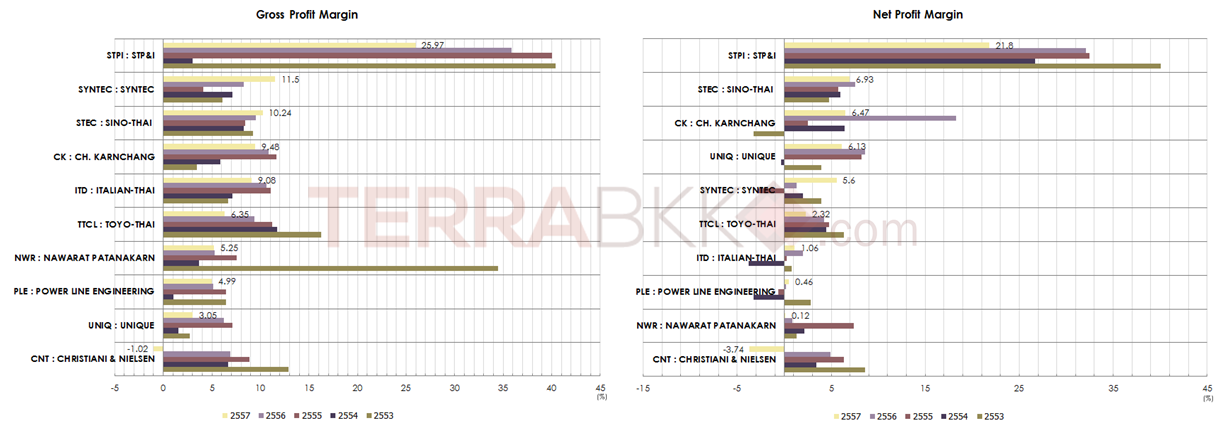

อัตรากำไรขั้นต้น (Gross Profit Margin) ของบริษัทรับเหมาก่อสร้างมีแนวโน้มลดลงจากปีก่อนหน้าแทบทั้งสิ้น ส่วนใหญ่มี Gross Profit Margin ประมาณ 5-10% บริษัทที่มีแนวโน้มอัตรากำไรขั้นต้นเติบโตสูงขึ้นมีเพียง 2 บริษัทเท่านั้น คือ SYNTEC (+39% Y-o-Y) และ SINO-THAI (+7% Y-o-Y)บริษัทนอกเหนือจากนี้เป็นบริษัทที่มีอัตรากำไรขั้นต้นลดลง สำหรับบริษัทที่ทำอัตรากำไรสุทธิ (Net Profit Margin) ได้เพิ่มสูงขึ้น คือ SYNTEC (+334% Y-o-Y) และ POWER LINE ENGINEER (+130% Y-o-Y) ส่วน STP&I เป็นบริษัทที่สามารถสร้างกำไรได้ดีที่สุดทั้งอัตรากำไรขั้นต้นและอัตรากำไรสุทธิ

(คลิ๊กที่ภาพเพื่อขยาย)

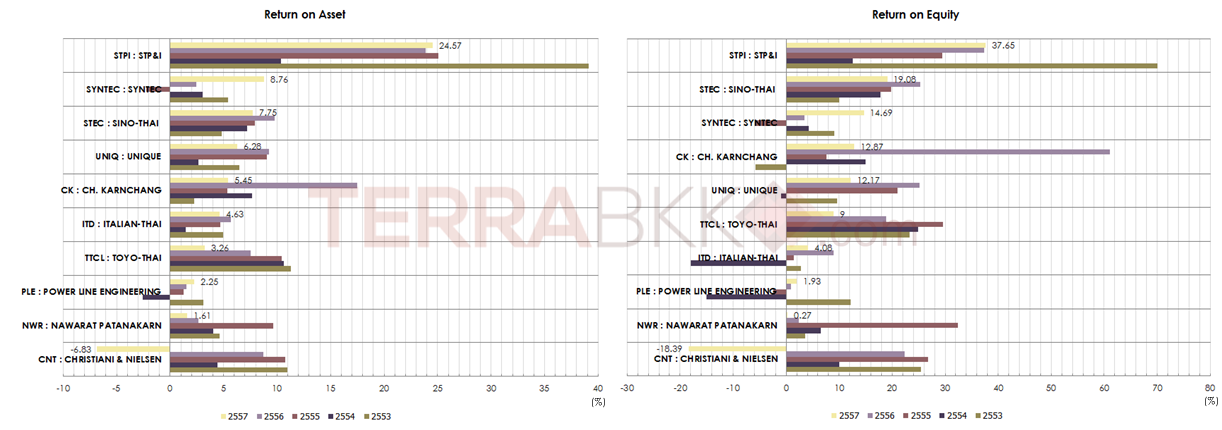

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset) และ อัตราผลตอบแทนจากส่วนของผู้ถือหุ้น (Return on Equity) บริษัทที่นำมาเป็นอันดับ 1 คือ STP&I ซึ่งจากแนวโน้มจะเห็นว่า STP&I มีอัตราการเติบโตของส่วนของผู้ถือหุ้นขึ้นมาโดยตลอด และมีอัตราผลตอบแทนของสินทรัพย์ค่อนข้างคงที่ในระดับเหนือ 20% ติดต่อการ 3 ปี บริษัท STP&I แสดงให้เห็นถึงความแข็งแกร่งของการเจริญเติบโตของบริษัทที่สามารถสร้างผลตอบแทนได้อย่างงดงาม สำหรับบริษัทที่มีแนวโน้มการเติบโตของผลตอบแทนโตขึ้นต่อเนื่อง คือ SYNTEC และ POWER LINE ENGINEERING

(คลิ๊กที่ภาพเพื่อขยาย)

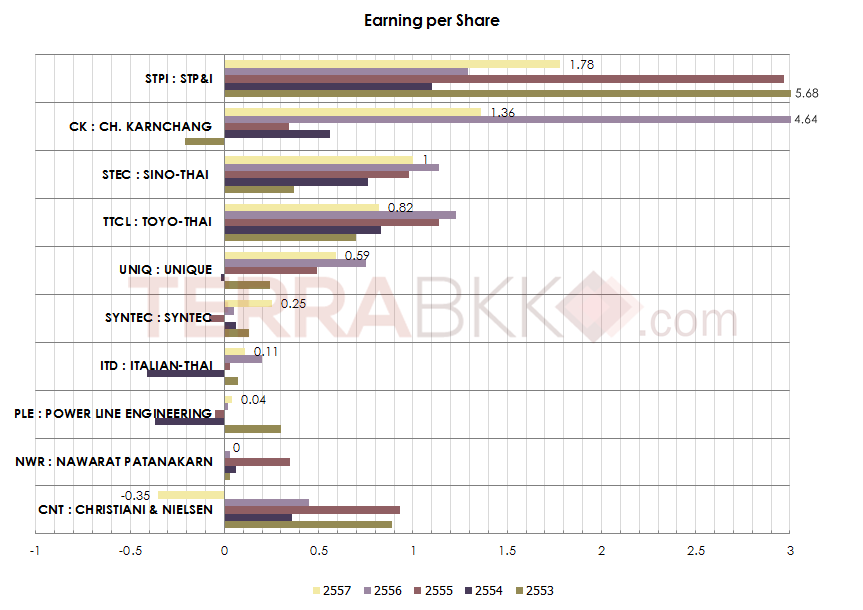

อัตราส่วนกำไรต่อหุ้น (Earning per Share : EPS) บริษัทรับเหมาที่ทำ EPS ได้สูงที่สุดคือ STP&I (+38% Y-o-Y) และบริษัทที่มี EPS โตมากที่สุด คือ SYNTEC (+400% Y-o-Y) รองลงมาเป็น POWER LINE ENGINEER (+100% Y-o-Y) และบริษัทที่โตน้อยที่สุดคือ CHRISTIANI(-178% Y-o-Y) , NAWARAT (-100% Y-o-Y), CH. KARNCHANG (-71% Y-o-Y)

(คลิ๊กที่ภาพเพื่อขยาย)

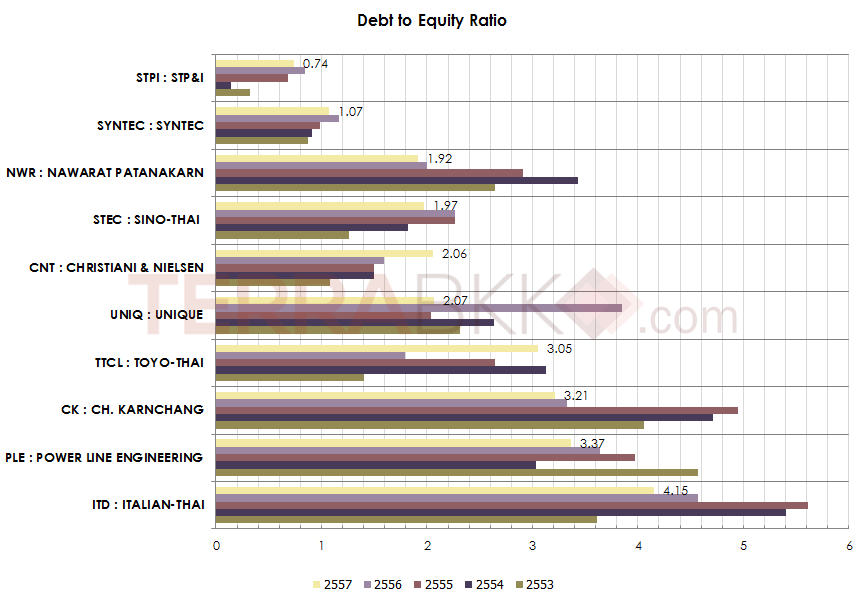

อัตราส่วนหนี้สินต่อส่วนของทุน (Debt to Equity Ratio) บริษัทที่มีอัตราหนี้สินต่อทุนต่ำกว่า 2 เท่าเรียงจากน้อยไปมากได้แก่ STP&I, SYNTEC, NAWARAT และ SINO-THAI ซึ่งทุกบริษัทมีแนวโน้มอัตราส่วนหนี้สินต่อทุนลดลงทั้งสิ้น ส่วนบริษัท ITALIAN-THAI, POWER LINE ENGINEER,CH. KARNCHANG, TOYO-THAI มีการก่อหนี้สูงเมื่อเทียบกับส่วนของทุนมากถึง 3 เท่าแต่มีแนวโน้มของ D/E Ratio ที่ลดลง ยกเว้น TOYO-THAI ปี 2557 มีแนวโน้มสัดส่วนหนี้สูงขึ้นมาก อีกบริษัทหนึ่งที่ก่อหนี้เพิ่มสูงขึ้น คือ CHRISTIANI & NIELSEN ทำให้ต้องติดตามต่อไปว่าหนี้ที่สูงขึ้นนี้ส่งผลต่อผลประกอบการของบริษัทหรือไม่ในอนาคต

(คลิ๊กที่ภาพเพื่อขยาย)

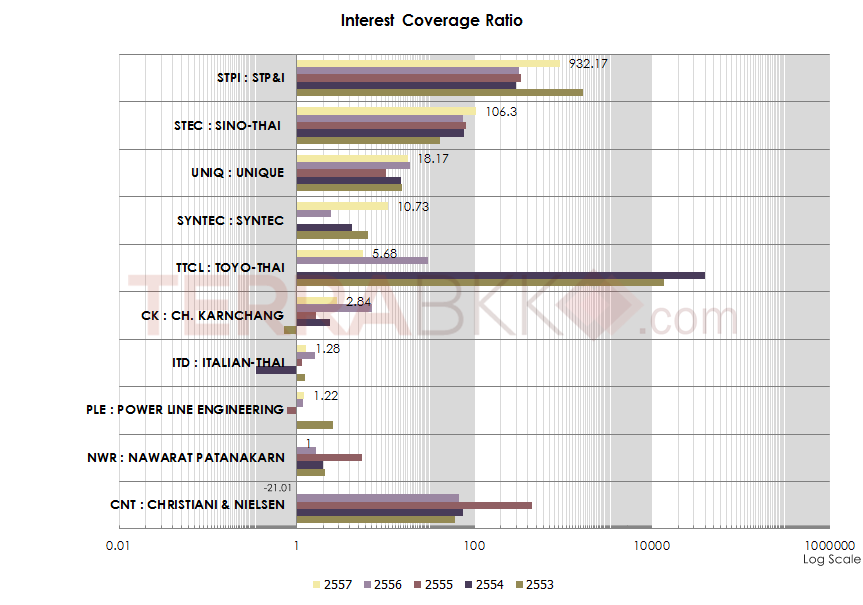

อัตราส่วนความสามารถในการจ่ายดอกเบี้ย(Interest Coverage Ratio) บริษัทที่มีความสามารถจ่ายดอกเบี้ยได้สูงที่สุดคือ STP&I สูงถึง 932.17 เท่าของรายจ่ายและมีความสามารถในการชำระหนี้สูงที่สุดเมื่อเทียบกับบริษัทรับเหมารายอื่นๆ ส่วนบริษัทที่มีความสามารถในการชำระดอกเบี้ยต่ำกว่า 2 เท่าคือ ITALIAN-THAI, POWER LINE, NAWARAT จากอัตราส่วนหนี้สินต่อทุนที่กล่าวไปแล้วข้างต้นมีบริษัท TOYO-THAI และ CHRISTIANI & NIELSEN ที่มีแนวโน้มสัดส่วนหนี้สินเพิ่มขึ้นเมื่อเราดูประกอบกับความสามารถในการชำระดอกเบี้ย จะเห็นว่าความสามารถในการจ่ายชำระหนี้ของ TOYO-THAI (-81% Y-o-Y) และ CHRISTIANI & NIELSEN (-131% Y-o-Y) ลดลงด้วย

(คลิ๊กที่ภาพเพื่อขยาย)

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช่ในการสร้างยอดขายและควบคุมค่าใช่จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น จากเจ้าของบริษัท เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK ข่าวอสังหาฯ

TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก