สรุปผลประกอบการกลุ่ม "พัฒนาอสังหาริมทรัพย์" ไตรมาส 2/2559 ย้อนหลัง 5 ปี

ถึงคราวของ TerraBKK Research ที่จะมาอัพเดทผลประกอบการในไตรมาสที่ 2 ปี 2559 ของบริษัทในกลุ่ม “พัฒนาอสังหาริมทรัพย์” โดยเน้นไปที่การพัฒนาที่อยู่อาศัยเป็นหลักประเภทบ้านเดี่ยวทาวน์เฮ้าส์และคอนโดมิเนียมเนื่องจากบริษัทพัฒนาอสังหาริมทรัพย์มีจำนวนมากเราจึงหยิบยกเฉพาะ 16 บริษัทที่สามารถสร้างรายได้ได้สูงที่สุด เพื่อให้ท่านที่สนใจที่จะติดตามผลการดำเนินงานได้รู้ถึงการเติบโตของแต่ละบริษัทในอุตสาหกรรมเดียวกันว่าบริษัทใดสามารถสร้างผลประกอบการในอดีตได้ดีกว่ากันสำหรับผลการดำเนินงานปี Q2/2559 มีรายละเอียดดังนี้

จากการสำรวจผลประกอบการทั้ง 16 บริษัทในกลุ่มพัฒนาอสังหาริมทรัพย์ TerraBKK Research พบว่า บริษัทที่มีแนวโน้มการเติบโตของรายได้ กำไรต่อหุ้น รวมถึงมีศักยภาพในการสร้างผลกำไรในระดับสูง ได้แก่ SPALI, SC, GOLD และ SENA

(คลิกที่ภาพเพื่อขยาย)

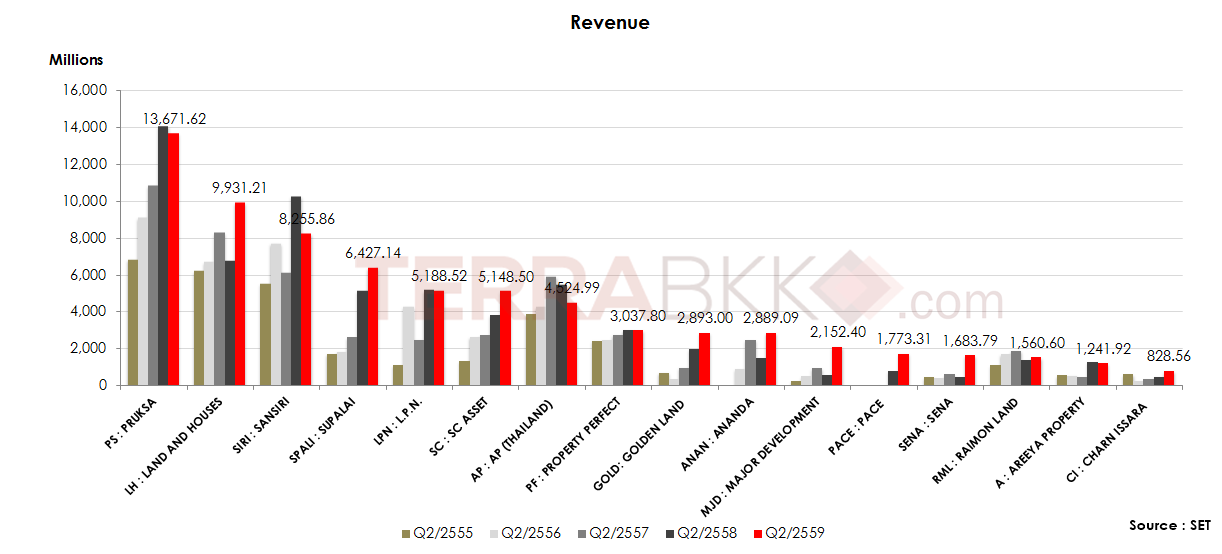

รายได้ (Revenue) จากการสำรวจรายได้ของบริษัทกลุ่มพัฒนาอสังหาริมทรัพย์เราพบว่า บริษัทที่รับรู้รายได้มากที่สุดในกลุ่มนี้คือ PS สามารถสร้างรายได้ไตรมาสที่สองได้สูงถึง 13,671.62 ล้านบาท ลดลงจากไตรมาสที่สองปีที่แล้ว -2.79% Y-o-Y อันดับที่สองคือบริษัท LH มีรายได้เพิ่มสูงที่สุดในประวัติการณ์สูงถึง 9,931.21 ล้านบาท เพิ่มขึ้น 46.49% Y-o-Y อันดับที่สามคือ SIRI รายได้ 8,255.86 ล้านบาท ลดลงจากปีที่แล้ว -19.72% Y-o-Y สำหรับบริษัทที่มีแนวโน้มการรับรู้รายได้เติบโตอย่างต่อเนื่อง 3 ปีติดกัน ได้แก่ SPALI, SC, GOLD และ CI ส่วนบริษัทที่รายได้ลดลงต่อเนื่อง คือ บริษัท AP ลดลงต่อเนื่องสามปีติดต่อกันสวนทางกับตลาด TerraBKK Research เห็นว่า จากภาพรวมเกี่ยวกับรายได้ของบริษัทกลุ่มพัฒนาอสังหาริมทรัพย์เราจะเห็นว่ารายได้ในปีนี้ยังสูงขึ้นอย่างต่อเนื่อง และบางบริษัทอย่าง PS ที่มีรายได้อยู่ในระดับที่ค่อนข้างสูงการที่ปีนี้รายได้ลดลงคงไม่ได้เป็นประเด็นอะไรมากนักถ้ายังสามารถรักษาระดับความสามารถในการแข็งขันได้อยู่ในระดับที่ดีอยู่

(คลิกที่ภาพเพื่อขยาย)

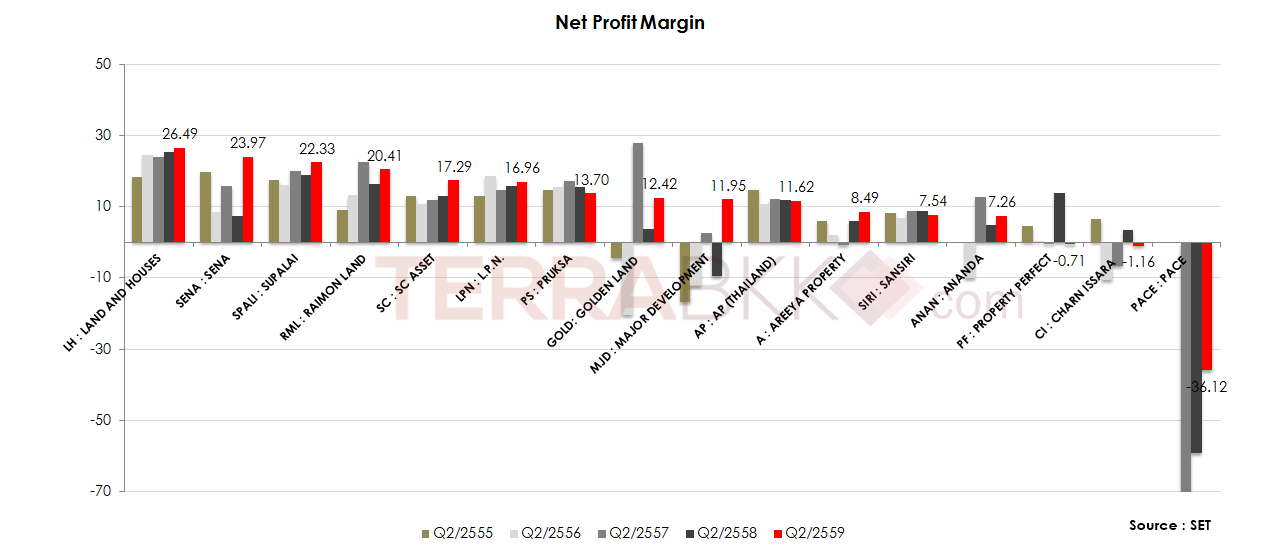

อัตรากำไรสุทธิ (Net Profit Margin : NPM) ในไตรมาสที่สองนี้บริษัทที่มีความสามารถในการทำกำไรอยู่ในระดับสูง คือ LH มี NPM เท่ากับ 26.49% เพิ่มสูงขึ้นต่อเนื่องจากปีที่แล้ว อันดับสอง คือ SENA มี NPM เท่ากับ 23.97% สูงที่สุดตลอด 5 ปีที่ผ่านมา อันดับที่สาม คือ SPALI มีอัตรากำไรสุทธิ 22.33% เพิ่มสูงที่ในรอบหลายปี สำหรับบริษัทที่มีอัตรากำไรสุทธิเพิ่มสูงขึ้นต่อเนื่อง ได้แก่ LH, SC และ LPN ส่วนบริษัทที่มีแนวโน้มอัตรากำไรสุทธิลดลง ได้แก่ PS, AP และ SIRI

(คลิกที่ภาพเพื่อขยาย)

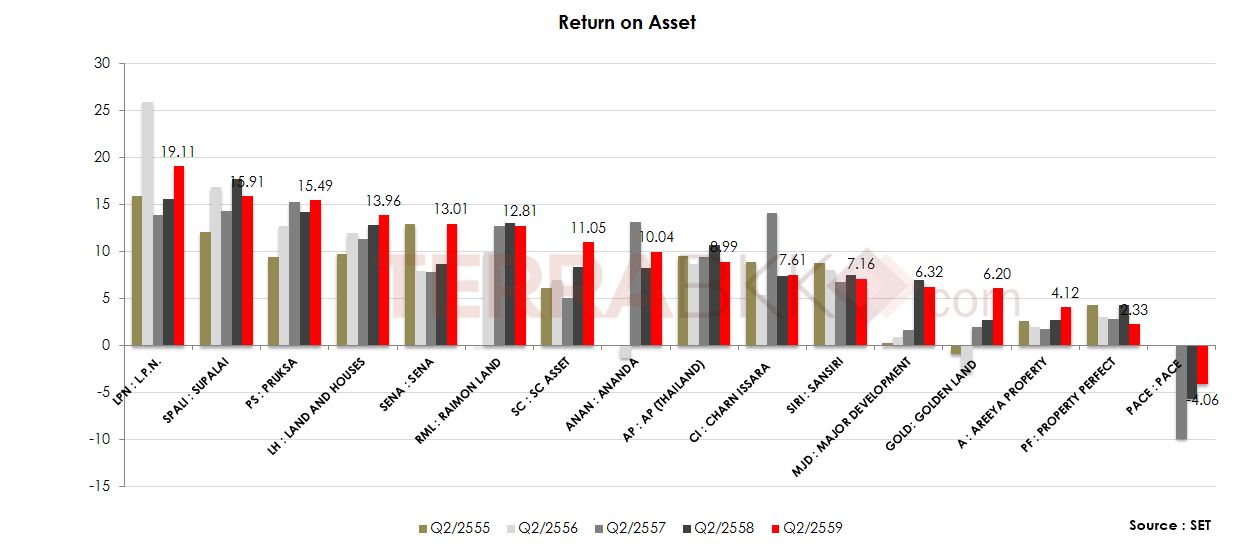

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) เป็นอัตราส่วนที่แสดงถึงประสิทธิภาพในการใช้สินทรัพย์เพื่อสร้างผลตอบแทนให้แก่บริษัทยิ่ง ROA มีค่ามากแสดงว่า บริษัทสามารถนำสินทรัพย์ที่ตนเองมีอยู่นำมาสร้างผลตอบแทนได้มาก บริษัทที่มี ROA อยู่ในระดับสูงมากกว่า 10% ได้แก่ LPN, SPALI, PS, LH, SENA, SC และ ANAN สำหรับบริษัทที่มีแนวโน้มของ ROA เพิ่มขึ้นอย่างต่อเนื่อง ได้แก่ LPN, LH, SENA, SC, GOLD และ A

(คลิกที่ภาพเพื่อขยาย)

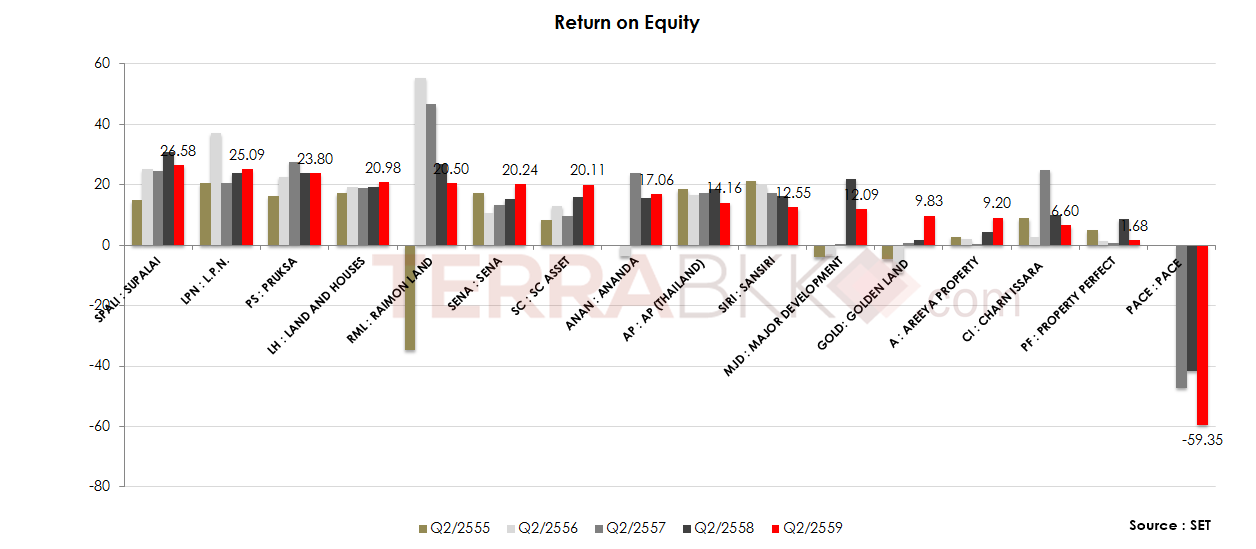

อัตราผลตอบแทนจากผู้ถือหุ้น (Return on Equity : ROE) เป็นตัวชี้วัดถึงความสามารถในการสร้างผลตอบแทนให้แก่ผู้ถือหุ้น ยิ่งตัวเลขมากยิ่งดี บริษัทที่มีความสามารถในการสร้างผลตอบแทนมากกว่า 15% ได้แก่ SPALI, LPN, LH, RML, SENA, SC และ ANAN ทั้งหมดนี้มีบริษัทที่มีแนวโน้มของ ROE เพิ่มขึ้นอย่างต่อเนื่อง คือ LPN, LH, SENA และ SC

(คลิกที่ภาพเพื่อขยาย)

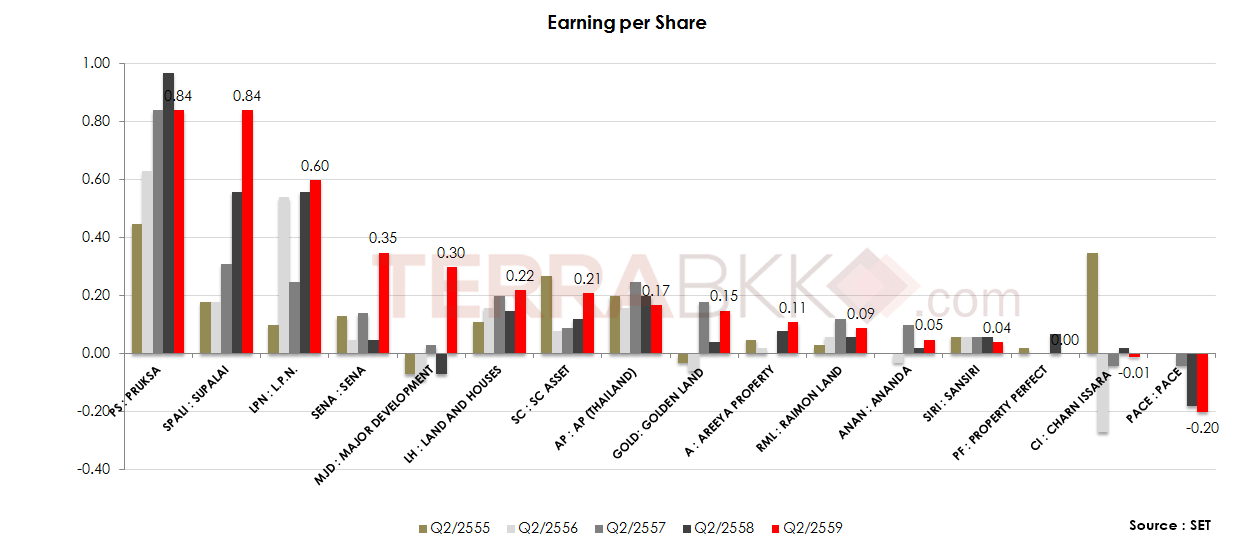

กำไรต่อหุ้น (Earning per Share : EPS) กำไรต่อหุ้นเป็นอัตราส่วนที่บอกถึงผลตอบแทนของกำไรสุทธิต่อหนึ่งหุ้น บริษัทที่มีการเติบโตของกำไรสุทธิมากก็จะแสดงถึงความสามารถในการรับรู้กำไรต่อหนึ่งหุ้นที่มากขึ้นด้วย ดังนั้นเราจะให้ความสำคัญกับการเติบโตของกำไรต่อหุ้นเป็นหลัก บริษัทที่มีการเติบโตกำไรต่อหุ้นมากที่สุด (EPS Growth) คือ SENA (+600%), MJD (+523.6%), GOLD (+275%), ANAN (+150%), SC (+75%), RML (+50%), SPALI (+50%), LH (+46.7%), A (+37.5%) และ LPN (+7.1%) บริษัทที่มีแนวโน้มการเติบโตของกำไรต่อหุ้นเพิ่มสูงขึ้นต่อเนื่อง คือ SPALI และ SC

(คลิกที่ภาพเพื่อขยาย)

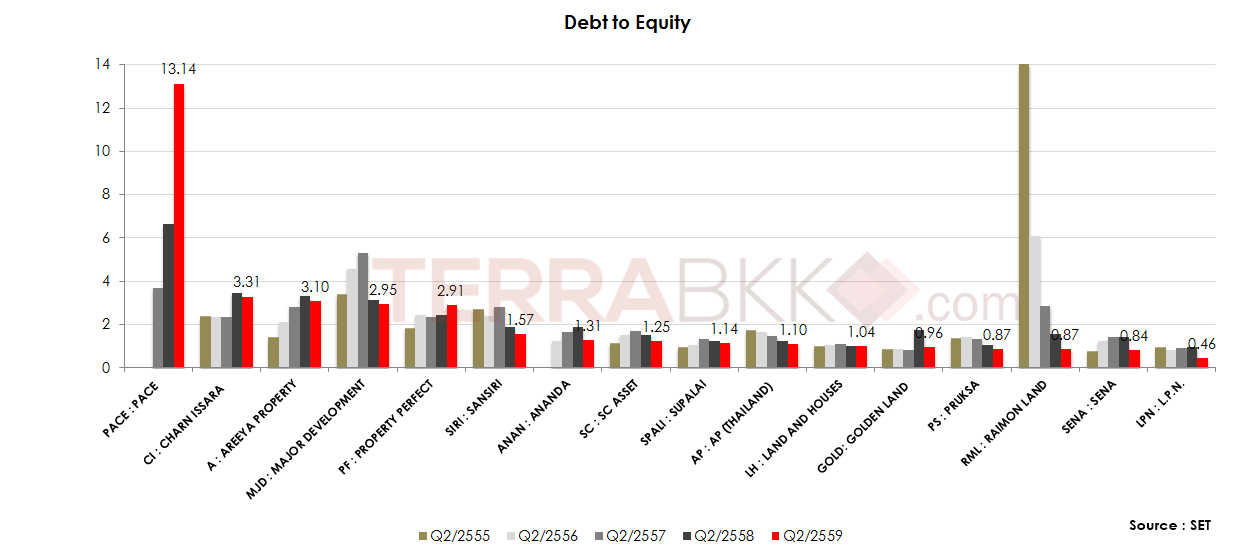

หนี้สินต่อทุน (Debt to Equity) อัตราหนี้สินต่อทุนควรอยู่ในระดับต่ำ เนื่องจาก การระดมทุนจากส่วนของหนี้สินจะมีต้นทุนทางการเงินค่อนข้างมากและมีความเสี่ยงมากนอกจากนั้นบริษัทที่มีหนี้สินมากๆ จะไม่สามารถขอกู้จากสถาบันการเงินได้ทำให้บริษัทต้องหันมาระดมทุนจากผู้ถือหุ้นผ่านการออกหุ้นเพิ่มทุน ส่งผลให้จำนวนหุ้นมากขึ้น ถ้าบริษัทเอาเงินเพิ่มทุนไปแต่ไม่สามารถสร้างกำไรได้ดีจะส่งผลให้กำไรต่อหุ้นลดลงบริษัทที่มีอัตรากำไรต่อหุ้นเกิน 2 เท่า จะเป็นบริษัทที่มีความเสี่ยงจะออกหุ้นเพิ่มทุน บริษัทเหล่านั้นได้แก่ PACE, CI, A, MJD และ PF ตามลำดับ - เทอร์ร่า บีเคเค

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช้ในการสร้างยอดขายและควบคุมค่าใช้จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนหักต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK เคล็ดลับการลงทุน แหล่งข้อมูล : ตลาดหลักทรัพย์แห่งประเทศไทย

TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก