สรุปผลประกอบการ ไตรมาส 1/2559 กลุ่ม "ชิ้นส่วนอิเล็กทรอนิกส์" ย้อนหลัง 5 ปี

TerraBKK Research ได้รวบรวมผลประกอบการไตรมาส 1 ประจำปี 2559 กลุ่ม “ชิ้นส่วนอิเล็กทรอนิกส์” ย้อนหลัง 5 ปี โดยรวบรวมบริษัทที่อยู่ในตลาด SET ไม่รวม MAI มีด้วยกันทั้งหมด 11 บริษัท TerraBKK Research ขอนำเสนอตัวเลขผลประกอบการในส่วนของ รายได้ (Revenue), อัตราการเติบโตของรายได้, อัตรากำไรสุทธิ (EPS), อัตราผลตอบแทนจากสินทรัพย์ (ROA), อัตราผลตอบแทนจากผู้ถือหุ้น (ROE), กำไรต่อหุ้น (EPS) และอัตราหนี้สินต่อทุน (D/E Ratio) มีรายละเอียดดังต่อไปนี้

- CCET : CAL-COMP ELECTRONICS

- DELTA : DELTA ELECTRONICS

- DRACO : DRACO PCB

- EIC : ELECTRONICS INDUSTRY

- HANA : HANA MICROELECTRONICS

- KCE : KCE ELECTRONICS

- METCO : MURAMOTO ELECTRON

- SMT : STARS MICROELECTRONICS

- SPPT : SINGLE POINT PARTS

- SVI : SVI PUBLIC

- TEAM : TEAM PRECISION

จากการสำรวจผลประกอบการกลุ่ม “ชิ้นส่วนอิเล็กทรอนิกส์” TerraBKK Research พบว่า บริษัทที่มีความสามารถในการเติบโตในส่วนของรายได้ กำไรต่อหุ้น รวมถึงมีอัตราการสร้างผลตอบแทนในระดับสูง บริษัทเหล่านั้น คือ KCE เราพบเพียง KCE เพียงบริษัทเดียวในกลุ่มที่มีศักยภาพในการเติบโตจากการสังเกตุตัวเลขผลประกอบการเท่านั้น ในส่วนของ Business Model นักลงทุนทุกท่านต้องไปศึกษาต่อกันเองว่าในอนาคตจะสามารถเติบโตได้หรือไม่

(คลิกที่ภาพเพื่อขยาย)

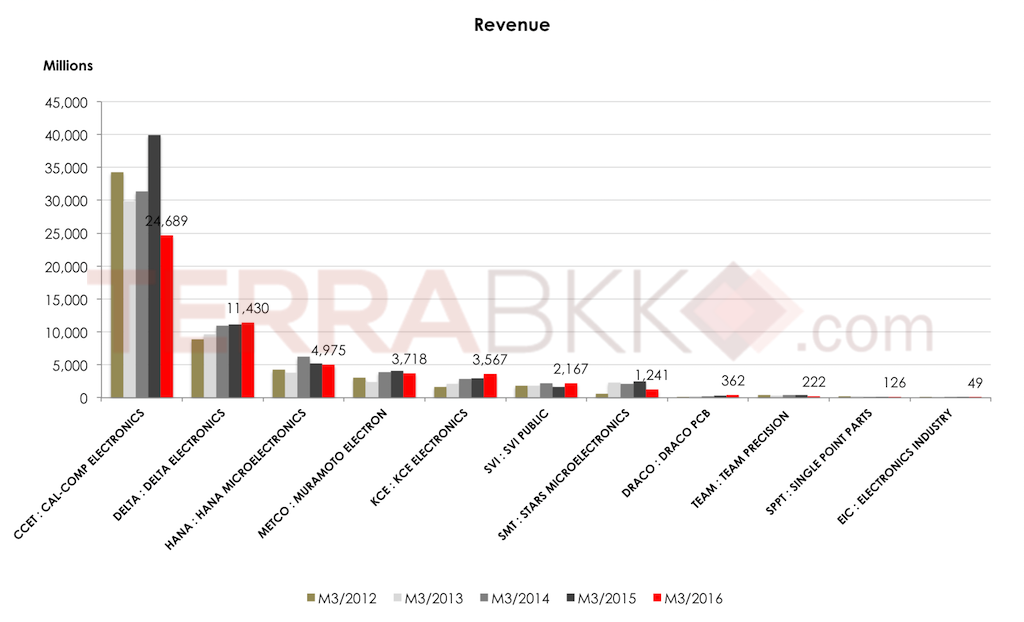

รายได้ (Revenue) จากการสำรวจผลรายได้ของกลุ่มนี้เราพบว่า บริษัทที่มีรายได้มากที่สุดคือ CCET รายได้ 24,689 ล้านบาท ส่วนบริษัทที่มีรายได้เติบโตมากที่สุด คือ SVI มีรายได้เติบโต +31.54% Y-o-Y รองลงมาคือ KCE รายได้เติบโต +21.02% Y-o-Y และ DRACO+19.28% Y-o-Y โดยบริษัทที่มีแนวโน้มรายได้เพิ่มขึ้น 3 ปีต่อเนื่อง ได้แก่ KCE, DRACO และ EICการเติบโตของรายได้เป็นเสมือนเครื่องมือที่บอกว่าบริษัทยังมีความสามารถในการเติบโตหรือไม่ ถ้ารายได้ไม่เติบโตก็พอจะเป็นตัวบอกได้ว่าธุรกิจเริ่มจะอิ่มตัวหรือสินค้าเหล่านั้นอาจจะไม่ตอบโจทย์ เป็นต้น

(คลิกที่ภาพเพื่อขยาย)

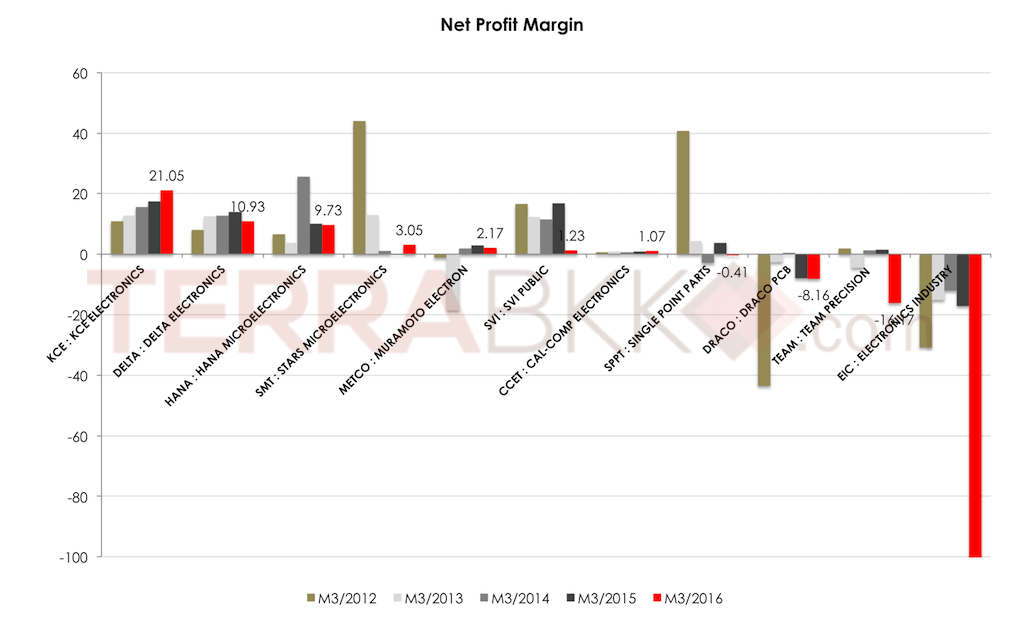

อัตรากำไรสุทธิ (Net Profit Margin : NPM) บริษัทในกลุ่มชิ้นส่วนอิเล็กทรอนิกส์ที่สามารถสร้างอัตรากำไรสุทธิได้สูงที่สุด 3 อันดับแรก คือ KCE (21.05%), DELTA (10.93%) และ HANA (9.73%) บริษัทที่มีอัตรากำไรสุทธิเพิ่มสูงขึ้นจากปีก่อนหน้าได้แก่ KCE, SMT และ CCET โดยหลายบริษัทในไตรมาสนี้มีอัตรากำไรสุทธิลดลงหลายบริษัท ส่วนบริษัทที่มีกำไรสุทธิติดลบ (ขาดทุน) ได้แก่ SPPT (-0.41%), DRACO (-8.16%), TEAM (-16.17%) และ EIC (-197.29%)

(คลิกที่ภาพเพื่อขยาย)

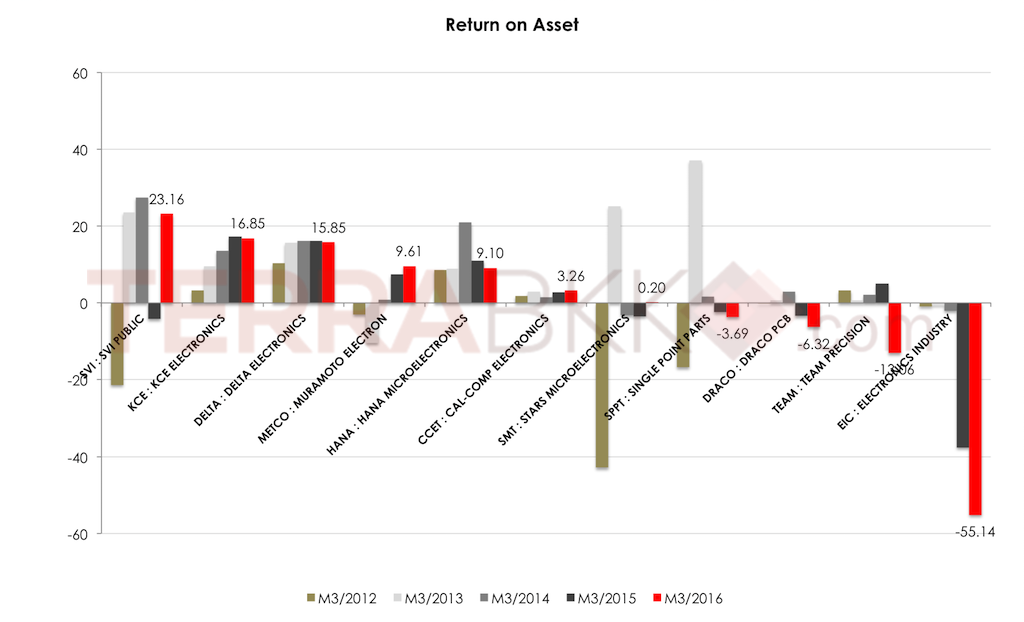

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) เป็นอัตราส่วนที่แสดงถึงประสิทธิภาพในการดำเนินงานของกิจการ (Efficiency) ว่า บริษัทสามารถนำสินทรัพย์ที่มีอยู่ไปสร้างผลตอบแทนได้มากน้อยขนาดไหน ยิ่ง ROA มีค่ามากแสดงว่าดี แต่ถ้า ROA ต่ำแสดงว่าไม่ดี บริษัทที่มี ROA มากกว่า 15% ได้แก่ SVI (23.16%), KCE (16.85%) และ DELTA (15.85%) บริษัท SVI เป็นบริษัทที่มี ROA เพิ่มสูงขึ้นจากไตรมาสหนึ่งปีที่แล้วอย่างมากจากปีที่แล้วลดลงจนติดลบ

(คลิกที่ภาพเพื่อขยาย)

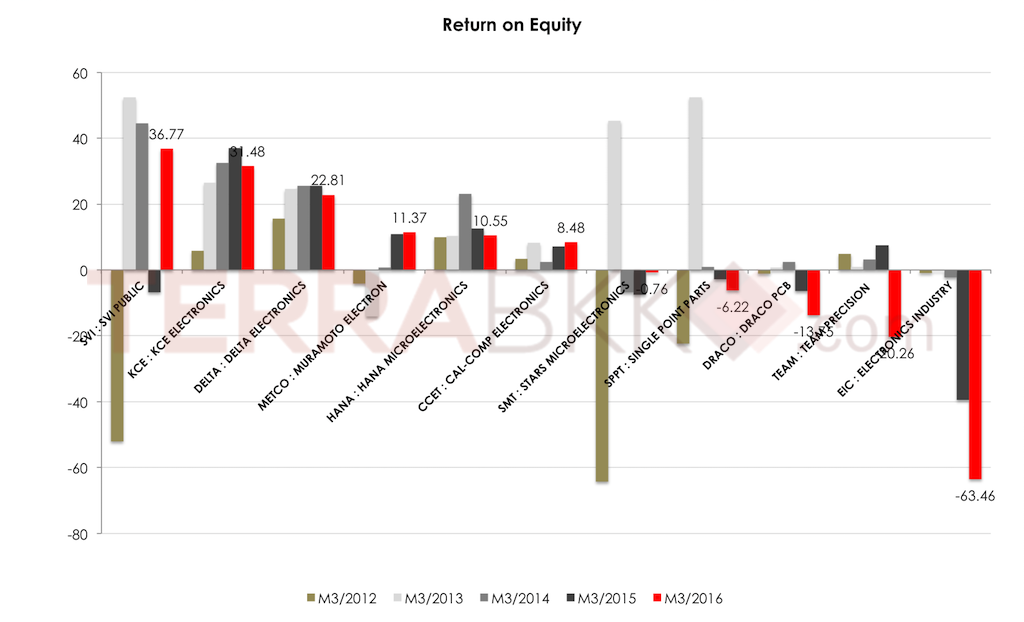

อัตราผลตอบแทนจากผู้ถือหุ้น (Return on Equity : ROE) เป็นตัวชี้วัดถึงความสามารถในการสร้างผลตอบแทนให้แก่ผู้ถือหุ้น ยิ่ง ROE มากยิ่งดี บริษัทที่มีความสามารถในการสร้าง ROE มากกว่า 15% ได้แก่ บริษัท SVI (36.77%), KCE (31.48%) และ DELTA (22.81%) โดย KCE เป็นบริษัทที่สามารถสร้างผลตอบแทนได้สูงขึ้นอย่างต่อเนื่องแต่ SVI ปีที่ผ่านมาไตรมาส 1 ROE ติดลบเพียงปีเดียว ส่วนบริษัทที่มีแนวโน้มของ ROE เพิ่มสูงขึ้นอย่างต่อเนื่อง ได้แก่ METCO และ CCET

(คลิกที่ภาพเพื่อขยาย)

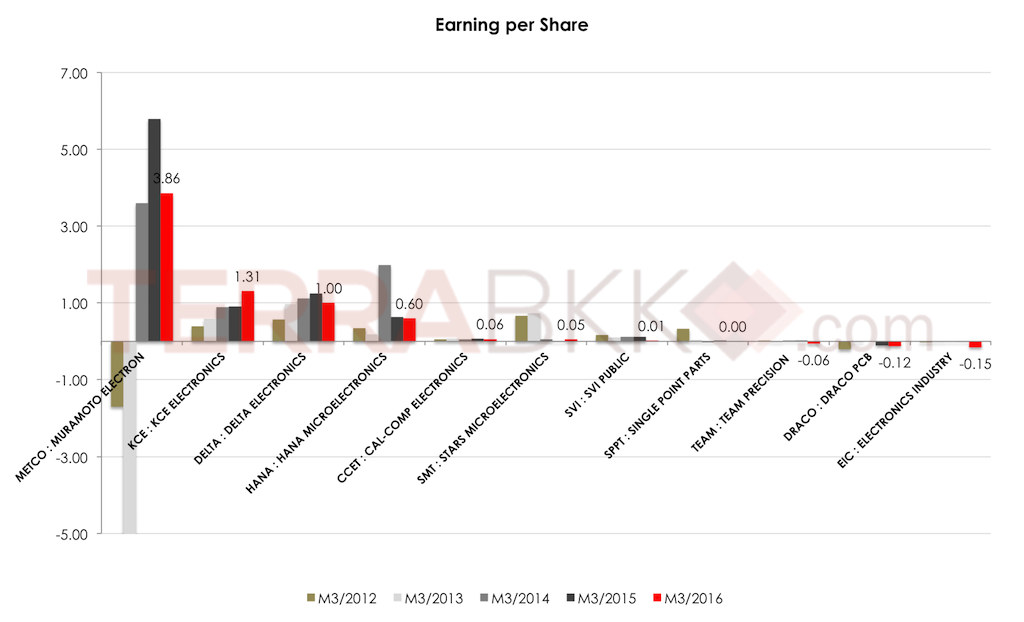

กำไรต่อหุ้น (Earning per Share : EPS) กำไรต่อหุ้นเป็นอัตราส่วนที่บอกถึงผลตอบแทนของกำไรสุทธิต่อหนึ่งหุ้น บริษัทที่มีการเติบโตของกำไรสุทธิมากจะแสดงถึง ความสามารถในการรับรู้กำไรต่อหนึ่งหุ้นที่มากขึ้นด้วย ดังนั้น เราจะให้ความสำคัญกับการเติบโตของกำไรต่อหุ้นเป็นหลัก บริษัทที่มีการเติบโตกำไรต่อหุ้นมากที่สุด (EPS Growth) คือ KCE เป็นเพียงบริษัทเดียวในหมวดที่มีกำไรต่อหุ้นเพิ่มสูงขึ้น ส่วน SMT ไตรมาสนี้ Turnaround

(คลิกที่ภาพเพื่อขยาย)

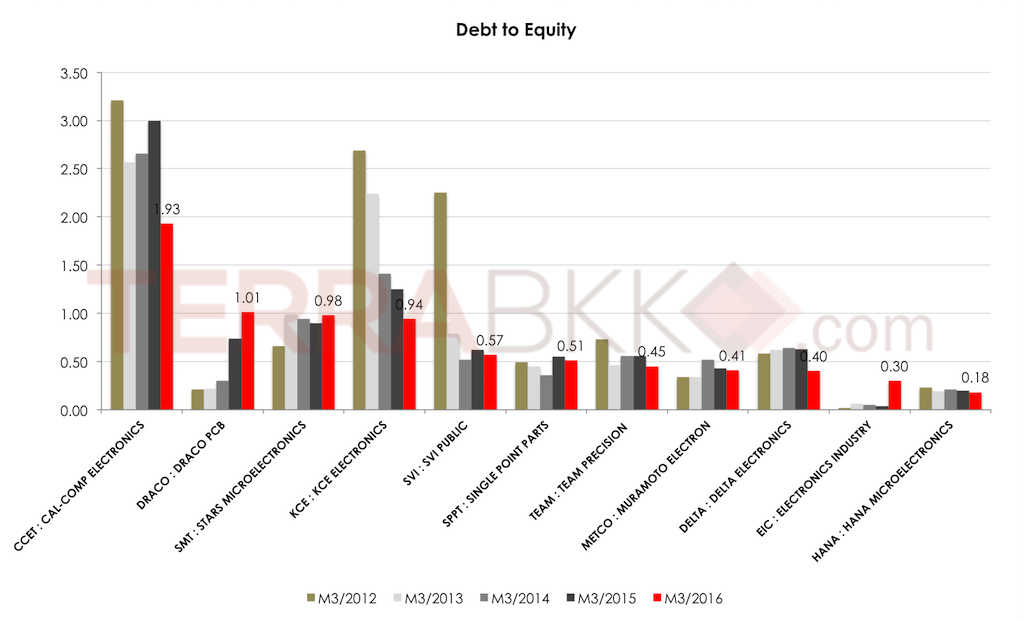

หนี้สินต่อทุน (Debt to Equity) อัตราหนี้สินต่อทุนควรอยู่ในระดับต่ำ เนื่องจากการระดมทุนจากส่วนของหนี้สินมากๆ จะทำให้มีต้นทุนทางการเงินค่อนข้างมากและมีความเสี่ยงมากกว่า นอกจากนั้นบริษัทที่มีหนี้สินมากๆ จะไม่สามารถขอกู้จากสถาบันการเงินได้ ทำให้บริษัทต้องหันมาระดมทุนจากผู้ถือหุ้นผ่านการออกหุ้นเพิ่มทุน ส่งผลให้จำนวนหุ้นมากขึ้น ถ้าบริษัทเอาเงินเพิ่มทุนไปแต่ไม่สามารถสร้างกำไรได้ดีจะส่งผลให้กำไรต่อหุ้นลดลงจากจำนวนหุ้นที่เพิ่มขึ้นซึ่งนักลงทุนส่วนใหญ่จะไม่ชอบที่กำไรต่อหุ้นของตนเองลดลงในที่สุดมันจะถูกสะท้อนออกมายังราคาหุ้นที่ลดลง สำหรับกลุ่มชิ้นส่วนอิเล็กทรอนิกส์เป็นกลุ่มที่ไม่มีบริษัทใดเลยมีอัตราหนี้สินต่อทุนมากกว่า 2 เท่า - เทอร์ร่า บีเคเค

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช้ในการสร้างยอดขายและควบคุมค่าใช้จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนหักต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK เคล็ดลับการลงทุน แหล่งข้อมูล : ตลาดหลักทรัพย์แห่งประเทศไทย TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก