สรุปผลประกอบการ ไตรมาส 1/2559 กลุ่ม "การท่องเที่ยวและสันทนาการ" ย้อนหลัง 5 ปี

บทความนี้ TerraBKK Research ได้รวบรวมผลประกอบการ ไตรมาสที่ 1 ปี 2559 กลุ่ม “การท่องเที่ยวและสันทนาการ (Tourism & Leisure)” ย้อนหลัง 5 ปี เพื่อให้เห็นถึงแนวโน้มการเปลี่ยนแปลงของอัตราส่วนทางการเงินที่สำคัญ อัตราส่วนทางการเงินที่ TerraBKK Reasearch จะนำมาเสนอได้แก่ รายได้ (Revenue), อัตรากำไรสุทธิ (Net Profit Margin : NPM), อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA), อัตราผลตอบแทนจากผู้ถือหุ้น (Return on Equity : ROE), กำไรต่อหุ้น (Earning per Share : EPS) และอัตราหนี้สินต่อทุน (Debt to Equity) เราไปดูกันว่าบริษัทใดจะได้เป็นดาวเด่นของกลุ่มนี้กันบ้างมีรายละเอียดดังนี้

ผลประกอบการของกลุ่มการท่องเที่ยวและสันทนาการ TerraBKK Research พบว่า รายได้หลายบริษัทเติบโตเพิ่มสูงขึ้น ความสามารถในการทำกำไรของบางบริษัทก็ดีขึ้นบางบริษัทก็แย่ลง สำหรับบริษัทที่มีศักยภาพในการเติบโต และมีความสามารถในการทำกำไรในระดับที่ดี ได้แก่ ERW, LRH และ ROH

(คลิกที่ภาพเพื่อขยาย)

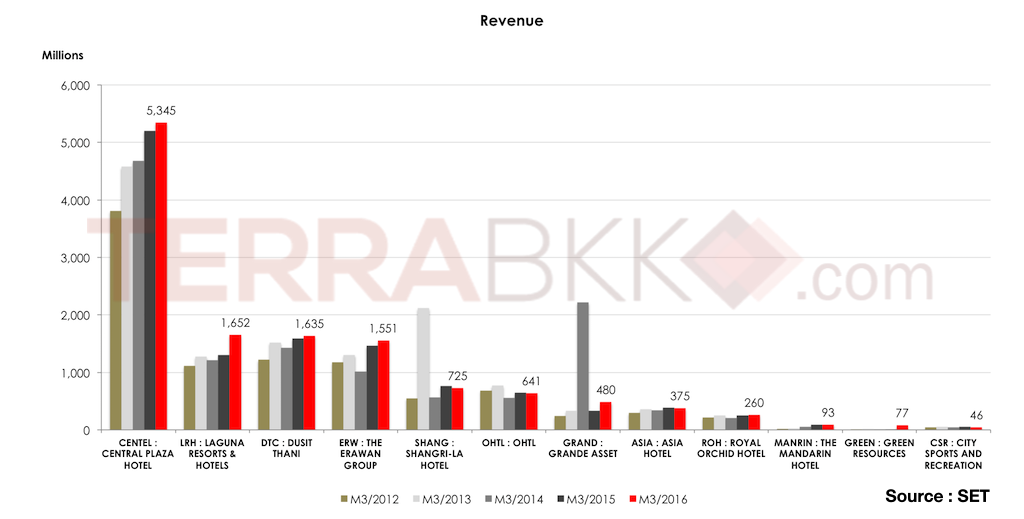

รายได้ (Revenue) เราพบว่ารายได้ของกลุ่มโรงแรมมีการเติบโตเพิ่มขึ้นต่อเนื่องในทุกๆ ไตรมาสสอดคล้องกับปริมาณนักท่องเที่ยวชาวต่างชาติที่เข้ามายังประเทศไทยเพิ่มสูงขึ้นต่อเนื่อง บริษัทที่มีรายได้สูงที่สุดของกลุ่มการท่องเที่ยวและสันทนาการ คือ CENTEL มีรายได้ในไตรมาสที่ 1/2559 ถึง 5,345 ล้านบาท รองลงมาคือ LRH มีรายได้ 1,652 ล้านบาท อันดับสาม DTC มีรายได้ 1,635 ล้านบาท บริษัทที่สามารถสร้างการเติบโตของรายได้เป็นบวก ได้แก่ GREEN (+14,822% Y-o-Y), GRAND (+46.53% Y-o-Y), LRH (+26.70% Y-o-Y), MANRIN (+6.04% Y-o-Y), ERW (+6.02% Y-o-Y), ROH (+4.84% Y-o-Y), DTC (+3.11% Y-o-Y) และ CENTEL (+2.78% Y-o-Y)

(คลิกที่ภาพเพื่อขยาย)

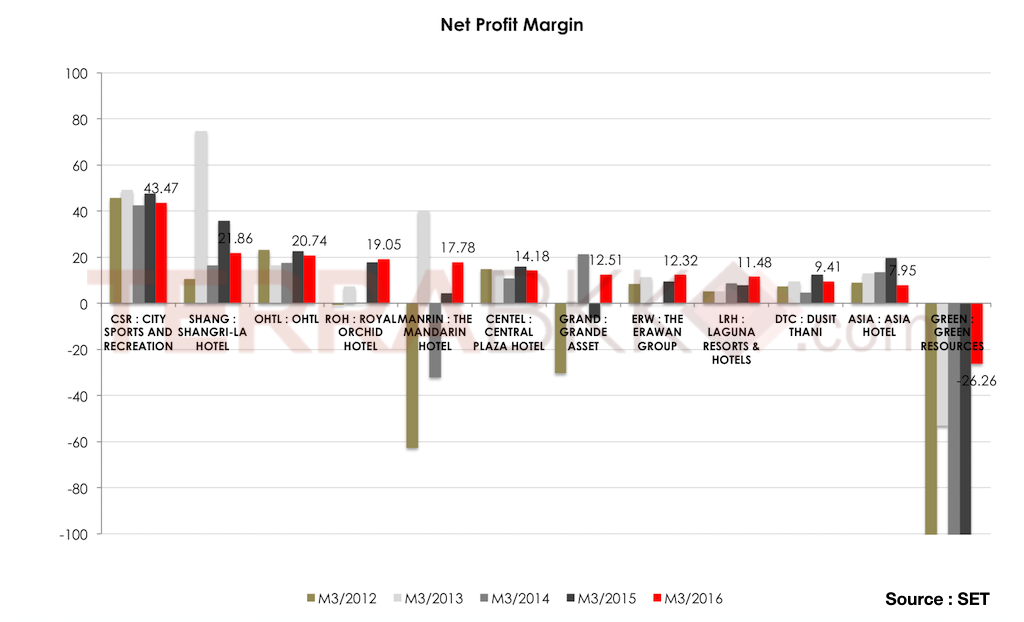

อัตรากำไรสุทธิ (Net Profit Margin : NPM) บริษัทในกลุ่มอาหารและเครื่องดื่มที่สามารถสร้างอัตรากำไรสุทธิได้สูงที่สุด 3 อันดับแรกคือ CSR (43.47%), SHANG (21.86%) และ OHTL (20.74%) ส่วนบริษัทที่ทำผลประกอบการขาดทุน คือ บริษัท GREEN -26.26% จากการสังเกตเราพบว่าปีนี้ MANRIN และ GRAND ทำอัตรากำไรสุทธิเพิ่มสูงขึ้นอย่างมาจากไตรมาส 1 ปีที่แล้ว ส่วน LRH และ ERW มี NPM เพิ่มสูงขึ้นต่อเนื่องเช่นกัน

(คลิกที่ภาพเพื่อขยาย)

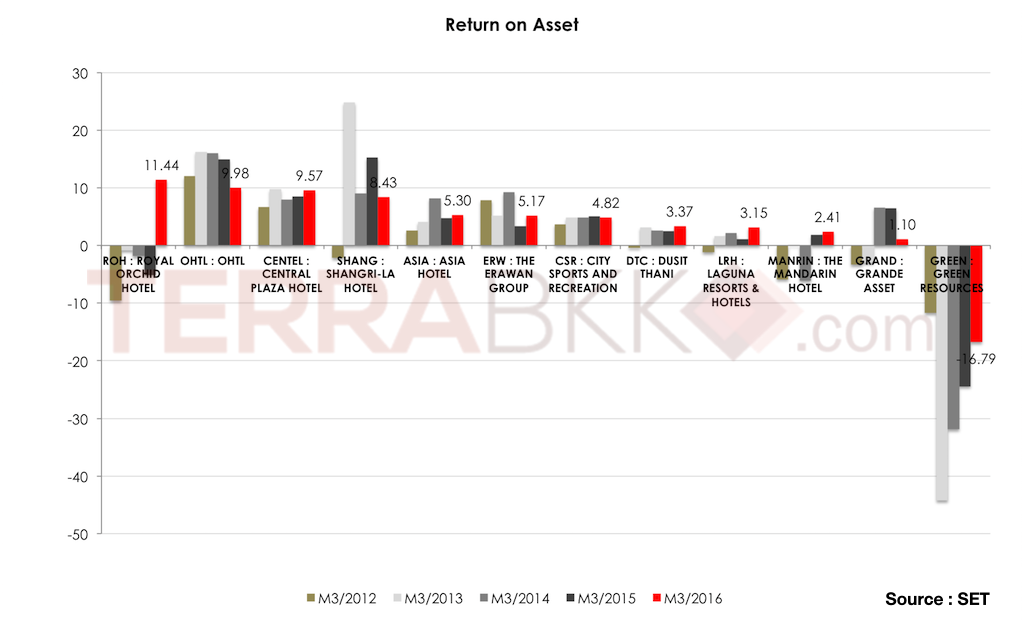

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) เป็นอัตราส่วนที่แสดงถึงประสิทธิภาพในการดำเนินงานของกิจการ (Efficiency) ว่า บริษัทสามารถนำสินทรัพย์ที่มีอยู่ไปสร้างผลตอบแทนได้มากน้อยขนาดไหน ยิ่ง ROA มีค่ามากแสดงว่าบริษัทมีประสิทธิภาพในการใช้สินทรัพย์สูง แต่ถ้า ROA ต่ำจะให้ความหมายตรงกันข้ามกัน บริษัทที่มี ROH มากที่สุดคือ 11.44% ซึ่งแตกต่างจากปีก่อนๆ ซึ่งมี ROA ติดลบต่อเนื่องจากปีที่แล้ว บริษัทที่มี ROA เพิ่มขึ้นต่อเนื่องบริษัทนั้นคือ CENTEL และ DTC ส่วนบริษัทที่มี ROA ต่ำที่สุดหมายถึงศักยภาพของบริษัทต่ำมากๆ คือ GREEN ติดลบถึง -24.67%

(คลิกที่ภาพเพื่อขยาย)

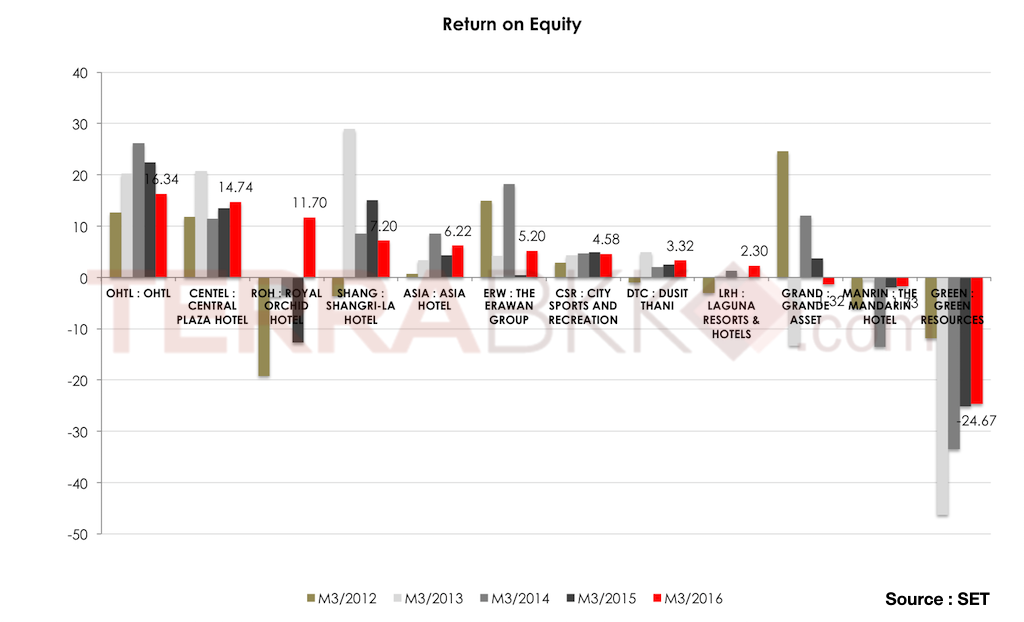

อัตราผลตอบแทนจากผู้ถือหุ้น (Return on Equity : ROE) เป็นตัวชี้วัดถึงความสามารถในการสร้างผลตอบแทนให้แก่ผู้ถือหุ้น ยิ่งROEมากยิ่งดี บริษัทที่มีความสามารถในการสร้าง ROE มากกว่า 15% คือ OHTL เพียงบริษัทเดียวเท่านั้น แต่ CENTEL เป็นอีกหนึ่งบริษัทที่น่าสนใจเนื่องจาก ROE เพิ่มสูงขึ้นเรื่อยๆ ปัจจุบันมี ROE สูงเป็นอันดับที่สองของกลุ่มที่ระดับ 14.74%

(คลิกที่ภาพเพื่อขยาย)

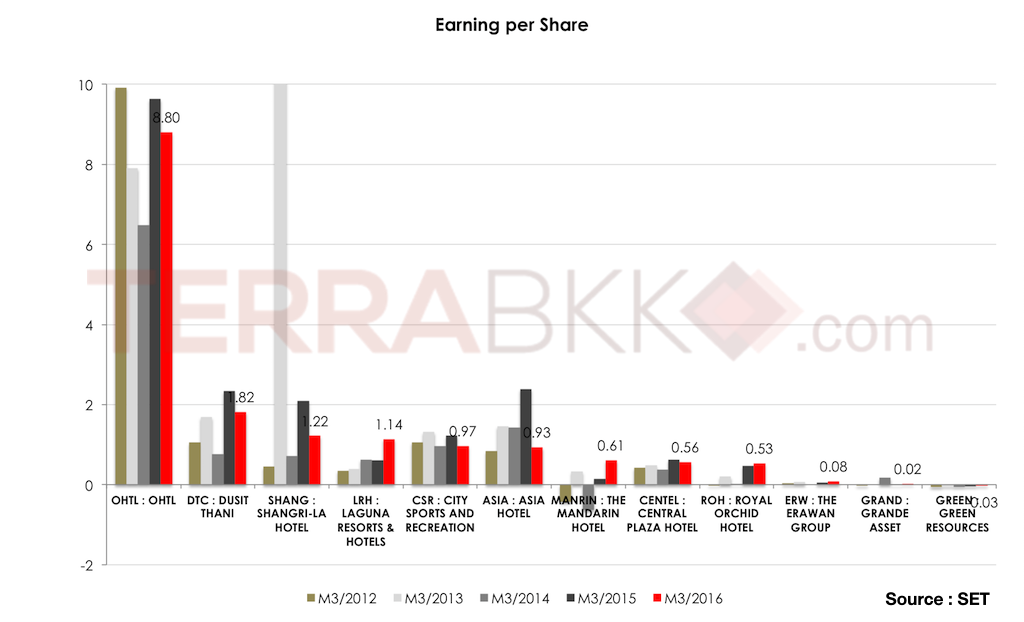

กำไรต่อหุ้น (Earning per Share : EPS) กำไรต่อหุ้นเป็นอัตราส่วนที่บอกถึงผลตอบแทนของกำไรสุทธิต่อหนึ่งหุ้น บริษัทที่มีการเติบโตของกำไรสุทธิมากจะแสดงถึง ความสามารถในการรับรู้กำไรต่อหนึ่งหุ้นที่มากขึ้นด้วย ดังนั้น เราจะให้ความสำคัญกับการเติบโตของกำไรต่อหุ้นเป็นหลัก บริษัทที่มีการเติบโตกำไรต่อหุ้นมากที่สุด (EPS Growth) ได้แก่ MANRIN (+335.71% Y-o-Y), LRH (+86.89% Y-o-Y), ERW (+33.33% Y-o-Y) และ ROH (+12.77% Y-o-Y)

(คลิกที่ภาพเพื่อขยาย)

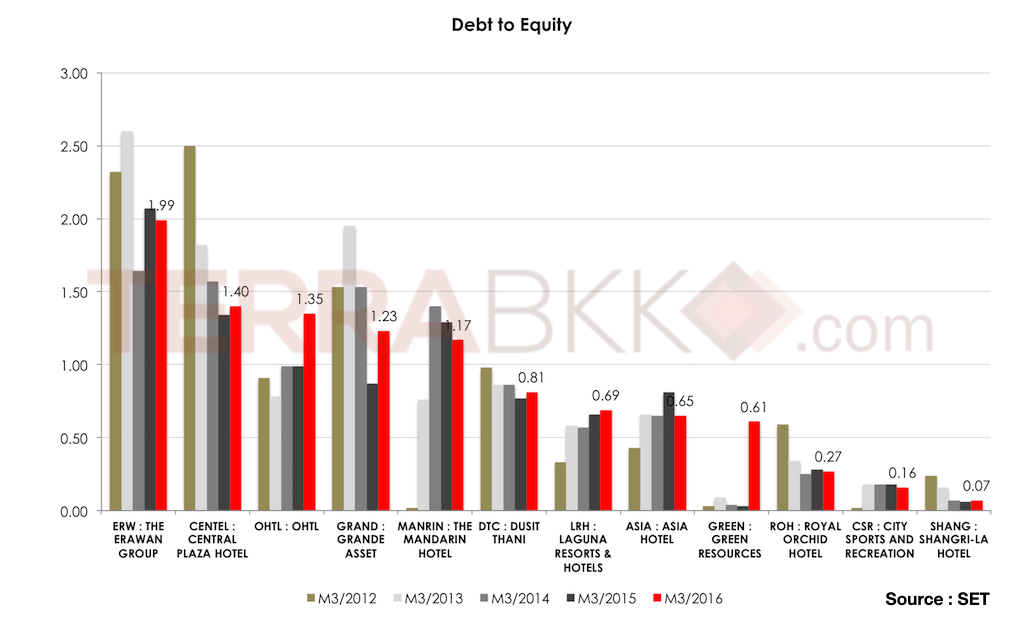

หนี้สินต่อทุน (Debt to Equity) อัตราหนี้สินต่อทุนควรอยู่ในระดับต่ำ เนื่องจากการระดมทุนจากส่วนของหนี้สินมากๆ จะทำให้มีต้นทุนทางการเงินค่อนข้างมากและมีความเสี่ยงมากกว่า นอกจากนั้นบริษัทที่มีหนี้สินมากๆ จะไม่สามารถขอกู้จากสถาบันการเงินได้ ทำให้บริษัทต้องหันมาระดมทุนจากผู้ถือหุ้นผ่านการออกหุ้นเพิ่มทุน ส่งผลให้จำนวนหุ้นมากขึ้น ถ้าบริษัทเอาเงินเพิ่มทุนไปแต่ไม่สามารถสร้างกำไรได้ดีจะส่งผลให้กำไรต่อหุ้นลดลงจากจำนวนหุ้นที่เพิ่มขึ้นซึ่งนักลงทุนส่วนใหญ่จะไม่ชอบที่กำไรต่อหุ้นของตนเองลดลงในที่สุดมันจะถูกสะท้อนออกมายังราคาหุ้นที่ลดลง จากการสำรวจไม่พบบริษัทใดเลยที่มี D/E Ratio มากกว่าสองเท่า - เทอร์ร่า บีเคเค

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช้ในการสร้างยอดขายและควบคุมค่าใช้จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนหักต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK เคล็ดลับการลงทุน แหล่งข้อมูล : ตลาดหลักทรัพย์แห่งประเทศไทย TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก