สรุปผลประกอบการ ไตรมาส 1/2559 กลุ่ม "วัสดุก่อสร้าง" ย้อนหลัง 5 ปี

หลังจากที่เราได้วิเคราะห์และรวบรวมผลประกอบการประจำไตรมาสที่ 1 ของปี 2559 ไปแล้วหลายกลุ่มอุตสาหกรรม ถึงคราวที่ TerraBKK Research จะเข้าไปรวบรวมข้อมูลตัวเลขทางการเงินที่สำคัญมาฝากผู้สนใจติดตามผลประกอบการของบริษัทต่างๆ ของกลุ่ม "วัสดุก่อสร้าง" เพื่อค้นหาบริษัทหรือหุ้นเติบโตในอนาคต และมีประสิทธิผลในการดำเนินงาน สำหรับกลุ่มบริษัทวัสดุก่อสร้างมีทั้งหมด 19 บริษัท ที่ทำการซื้อขายในตลาด SET มีดังต่อไปนี้

- CCP : CHONBURI CONCRETE PRODUCT

- DCC : DYNASTY CERAMIC

- DCON : DCON PRODUCTS

- DRT : DIAMOND BUILDING PRODUCTS

- EPG : EASTERN POLYMER GROUP

- GEL : GENERAL ENGINEERING

- PPP : PREMIER PRODUCTS

- Q-CON : QUALITY CONSTRUCTION

- RCI : THE ROYAL CERAMIC INDUSTRY

- SCC : THE SIAM CEMENT

- SCCC : SIAM CITY CEMENT

- SCP : SOUTHERN CONCRETE PILE

- TASCO : TIPCO ASPHALT

- TCMC : THAILAND CARPET MANUFACTURING

- TGCI : THAI-GERMAN CERAMIC

- TPIPL : TPI POLENE

- UMI : THE UNION MOSAIC

- VNG : VANACHAI GROUP

- WIIK : WIIK & HOEGLUND

จากการสำรวจกลุ่มวัสดุก่อสร้าง TerraBKK พบบริษัทที่มีการเติบโตอยู่ในเกณฑ์ดี ทั้งรายได้และกำไรต่อหุ้น และมีประสิทธิภาพในการบริหารงานในช่วงที่ผ่านมา ได้แก่บริษัท EPG : EASTERN POLYMER GROUP, PPP : PREMIER PRODUCTS, TCMC : THAILAND CARPET MANUFACTURING, VNG : VANACHAI GROUP และ WIIK : WIIK & HOEGLUND

(คลิกที่ภาพเพื่อขยาย)

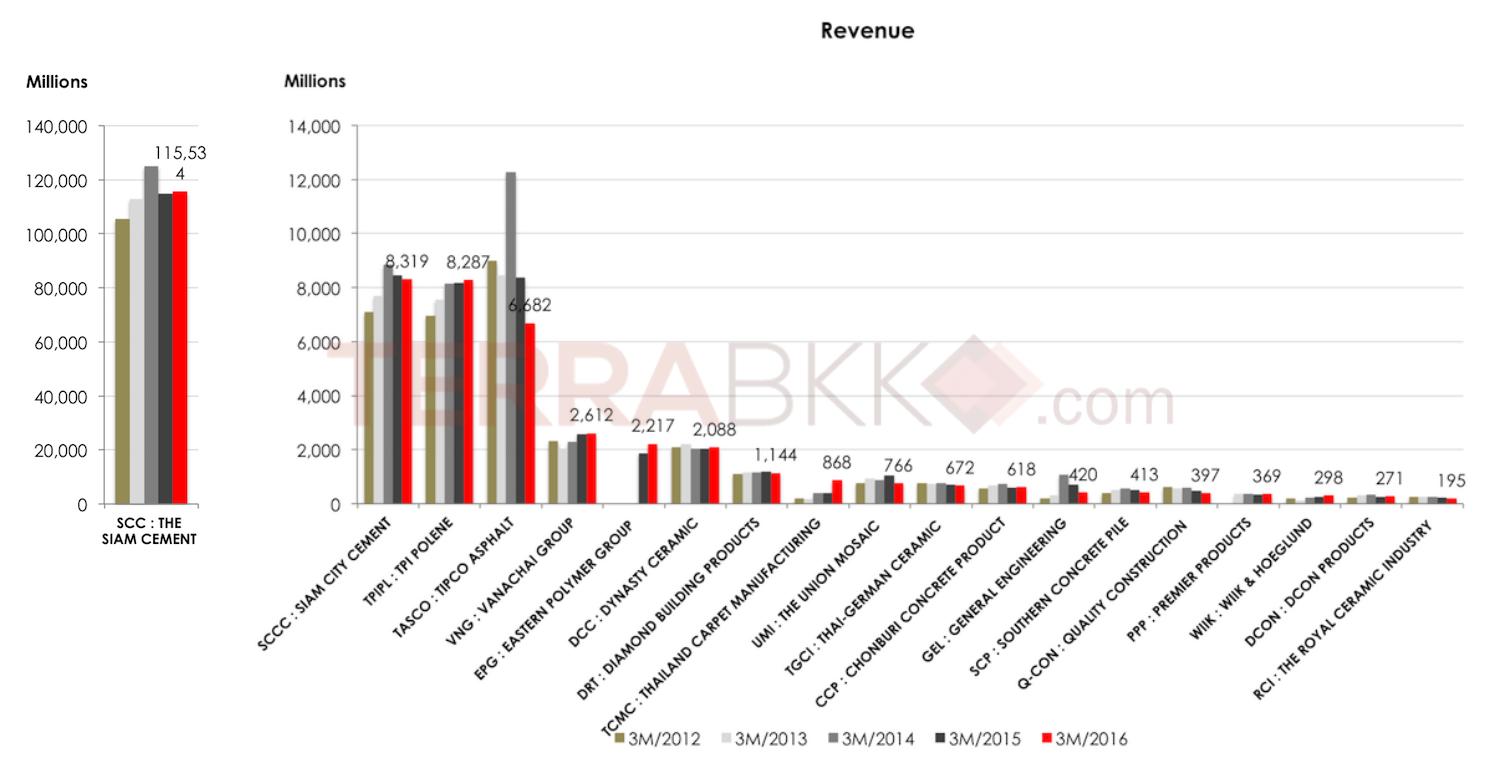

รายได้ (Revenue) ภาพรวมของกลุ่มวัสดุก่อสร้างส่วนใหญ่แล้วจะไม่ค่อยเติบโตมากนักเมื่อเทียบกับไตรมาสที่ 1 ของปีที่แล้ว บริษัทที่มีรายได้มากที่สุดคือ SCC โดยกลุ่มวัสดุก่อสร้างบริษัทที่สามารถสร้างการเติบโตของรายได้มากที่สุด คือ TCMC (+113.21% Y-o-Y) ส่วนบริษัทที่มีรายได้โตมากกว่า 10% ได้แก่ EPG (+18.03% Y-o-Y), PPP (+13.11% Y-o-Y) และ WIIK (+12.65% Y-o-Y) (+% Y-o-Y)ส่วนบริษัทที่มีแนวโน้มของรายได้ลดลงต่อเนื่อง ได้แก่ TASCO, SCP, RCI, Q-CON, TGCI, DRT และ SCCC

(คลิกที่ภาพเพื่อขยาย)

อัตรากำไรสุทธิ (Net Profit Margin : NPM) จากการสำรวจพบว่าหลายๆ บริษัทในกลุ่มวัสดุก่อสร้างมีอัตรากำไรสุทธิเพิ่มสูงขึ้น โดย 3 บริษัทที่มีอัตรากำไรสุทธิมากที่สุด ได้แก่ DCC (21.03%), SCP (18.75%), DCON (18.4%)ส่วนบริษัทที่มีอัตรากำไรสุทธิติดลบในกลุ่มวัสดุก่อสร้าง ได้แก่ TPIPL (-0.66%) และ Q-CON (-3.28%)

(คลิกที่ภาพเพื่อขยาย)

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) เป็นอัตราส่วนที่แสดงถึงประสิทธิภาพในการดำเนินงานของกิจการ (Efficiency) ว่า บริษัทสามารถนำสินทรัพย์ที่มีอยู่ไปสร้างผลตอบแทนได้มากน้อยขนาดไหน ยิ่ง ROA มีค่ามากจะยิ่งดี แต่ถ้า ROA ต่ำแสดงว่าไม่ดีบริษัทในตลาดที่มี ROA มากกว่า 15% ได้แก่ TASCO (40.65%), DCC (35.29%), SCP (17.33%) และ SCCC (16.03%)

(คลิกที่ภาพเพื่อขยาย)

อัตราผลตอบแทนจากผู้ถือหุ้น (Return on Equity : ROE) เป็นตัวชี้วัดถึงความสามารถในการสร้างผลตอบแทนให้แก่ผู้ถือหุ้น ยิ่งตัวเลขมากยิ่งดี บริษัทที่มีความสามารถในการสร้าง ROE มากกว่า 15% ได้แก่ TASCO (56.08%), DCC (42.88%), SCC (24.7%), VNG (19.96%), SCCC(19.88%), SCP (17.58%), PPP (16.59%), EPG (16.24%), TCMC (15.46%), WIIK (15.45%) และ DRT (15.23%)

(คลิกที่ภาพเพื่อขยาย)

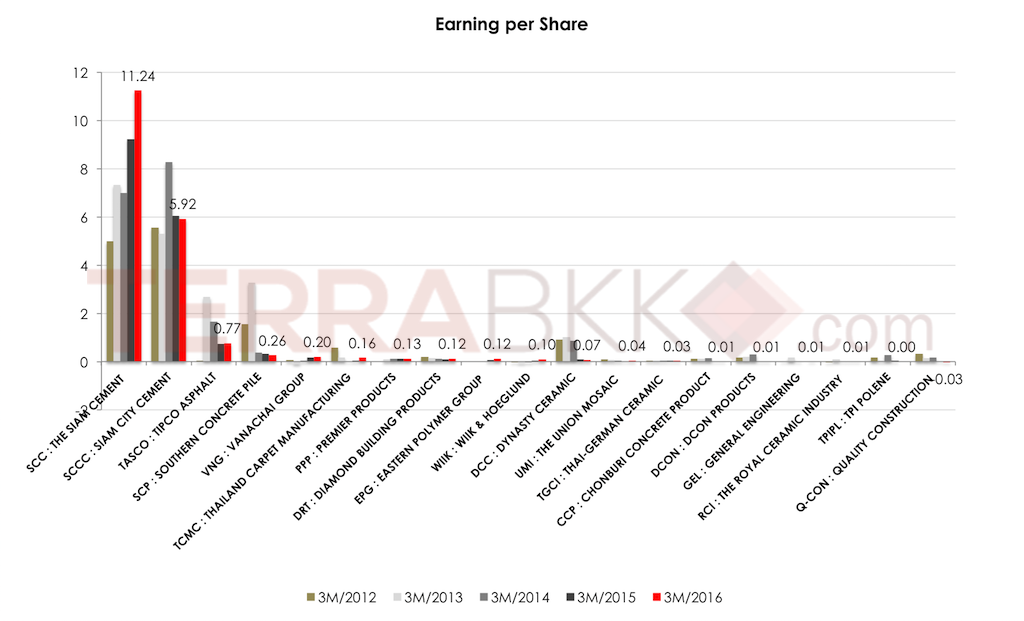

กำไรต่อหุ้น (Earning per Share : EPS) กำไรต่อหุ้นเป็นอัตราส่วนที่บอกถึงผลตอบแทนของกำไรสุทธิต่อหนึ่งหุ้น บริษัทที่มีการเติบโตของกำไรสุทธิมากจะแสดงถึง ความสามารถในการรับรู้กำไรต่อหนึ่งหุ้นที่มากขึ้นด้วย ดังนั้น เราจะให้ความสำคัญกับการเติบโตของกำไรต่อหุ้นเป็นหลัก บริษัทที่มีการเติบโตกำไรต่อหุ้นมากที่สุด (EPS Growth) ได้แก่ TCMC (+300% Y-o-Y), WIIK (+150% Y-o-Y), EPG (+100% Y-o-Y), UMI (+100% Y-o-Y), DRT (+33.33% Y-o-Y), SCC (+21.78% Y-o-Y), VNG (+17.65% Y-o-Y), PPP (+8.33% Y-o-Y) และ TASCO (5.48% Y-o-Y)

(คลิกที่ภาพเพื่อขยาย)

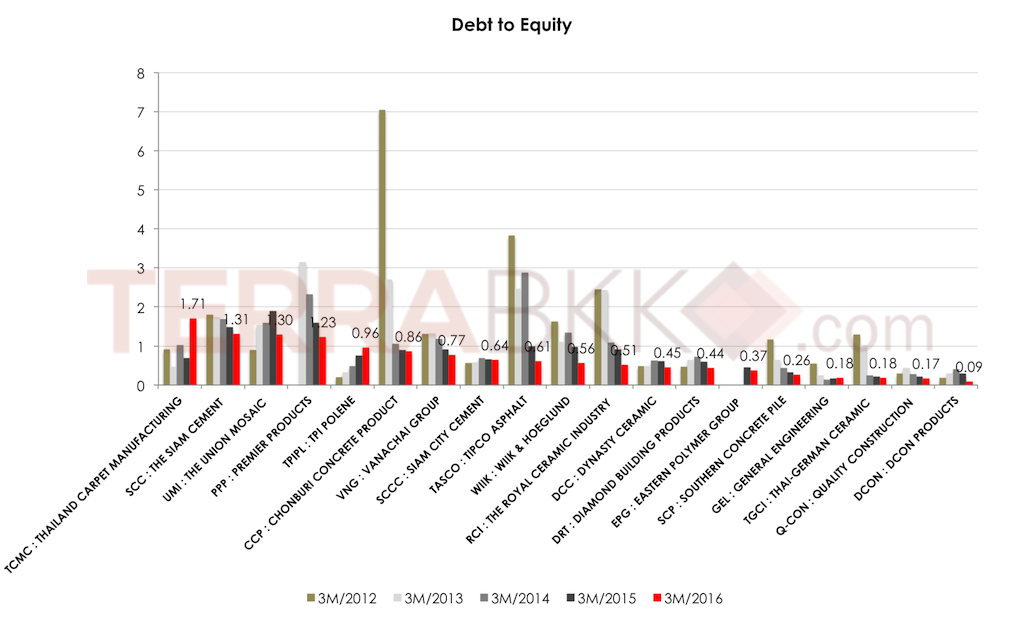

หนี้สินต่อทุน (Debt to Equity) อัตราหนี้สินต่อทุนควรอยู่ในระดับต่ำ เนื่องจากการระดมทุนจากส่วนของหนี้สินมากๆ จะทำให้มีต้นทุนทางการเงินค่อนข้างมากและมีความเสี่ยงมากกว่า นอกจากนั้นบริษัทที่มีหนี้สินมากๆ จะไม่สามารถขอกู้จากสถาบันการเงินได้ ทำให้บริษัทต้องหันมาระดมทุนจากผู้ถือหุ้นผ่านการออกหุ้นเพิ่มทุน ส่งผลให้จำนวนหุ้นมากขึ้น ถ้าบริษัทเอาเงินเพิ่มทุนไปแต่ไม่สามารถสร้างกำไรได้ดีจะส่งผลให้กำไรต่อหุ้นลดลงจากจำนวนหุ้นที่เพิ่มขึ้นซึ่งนักลงทุนส่วนใหญ่จะไม่ชอบที่กำไรต่อหุ้นของตนเองลดลงในที่สุดมันจะถูกสะท้อนออกมายังราคาหุ้นที่ลดลง สำหรับบริษัทในกลุ่มรับเหมาก่อสร้างไม่มีบริษัทใดเลยที่มีอัตราหนี้สินต่อทุนมากกว่า 2 เท่า - เทอร์ร่า บีเคเค

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช้ในการสร้างยอดขายและควบคุมค่าใช้จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนหักต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK เคล็ดลับการลงทุน แหล่งข้อมูล : ตลาดหลักทรัพย์แห่งประเทศไทย TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก