สรุปผลการดำเนินงานกลุ่ม "โรงพยาบาล" ประจำไตรมาส 1/2559

หลังจากที่ผลประกอบการกลุ่ม “โรงพยาบาล” ประกาศออกมาครบทุกบริษัทแล้ว TerraBKK Research ขออัพเดทผลประกอบการประจำไตiมาสที่ 1/2559 ทั้งหมด 16 โรงพยาบาล โดยรวบรวมข้อมูลย้อนหลัง 5 ปี รวบรวมเป็นกราฟเพื่อให้ง่ายในการอ่านข้อมูล สำหรับผลประกอบการในปี 2559 จะมีความน่าสนใจมากน้อยขนาดไหน ติดตามกันได้ดังต่อไปนี้

จากการสำรวจกลุ่มอุตสาหกรรมโรงพยาบาล TerraBKK พบว่า บริษัทที่สามารถทำผลประกอบการไตรมาส 1 ปี 2559 ได้อย่างโดดเด่น ทั้งการเติบโตในระดับสูง รวมถึงความสามารถในการทำกำไรที่ดีด้วย บริษัทเหล่านั้นได้แก่ BCH, RAM และ M-CHAI จากการสังเกตของ TerraBKK เราพบว่าโรงพยาบาลขนาดใหญ่ในไตรมาส 1/2559 กำไรต่อหุ้นเริ่มโตน้อยจนถึงขั้นไม่โต แต่ก็ยังไม่ลดลงซึ่งก็ต้องติดตามต่อไปว่าอุตสาหกรรมโรงพยาบาลของประเทศไทยจะโตได้มากน้อยขนาดไหน

(คลิกที่ภาพเพื่อขยาย)

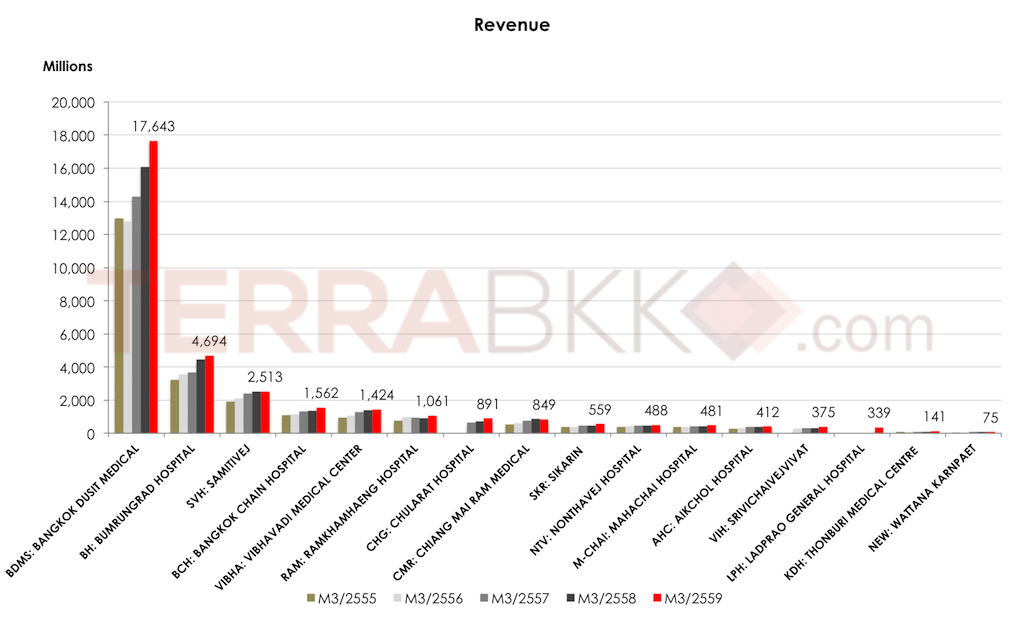

รายได้ (Revenue) กลุ่มโรงพยาบาลเป็นอีกหนึ่งกลุ่มที่มีรายได้เติบโตอย่างต่อเนื่องและไตรมาส 1 ของปี 2559 เป็นอีกหนึ่งปีที่โตจากปีที่แล้ว แต่มีเพียง 2 บริษัทเท่านั้นที่รายได้ลดลง คือ SVH (-0.28% Y-o-Y) และ CMR (-1.65% Y-o-Y) ส่วนบริษัทที่มีรายได้มากที่สุด 3 อันดับแรก ได้แก่ BDMS 17,643 ล้านบาท, BH 4,694 ล้านบาทและ SVH 2,513 ล้านบาท สำหรับบริษัทที่มีรายได้เติบโตมากที่สุด (Revenue Growth) คือ KDH (+62.58% Y-o-Y), VIH (+20.73% Y-o-Y), CHG (+20.72% Y-o-Y) และ SKR (+19.07% Y-o-Y)

(คลิกที่ภาพเพื่อขยาย)

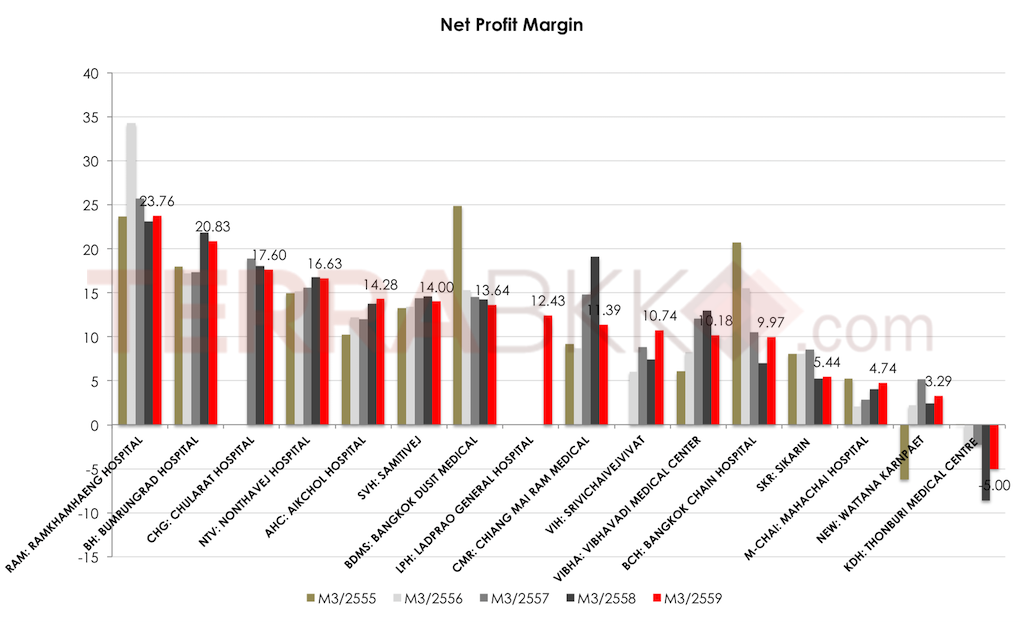

อัตรากำไรสุทธิ (Net Profit Margin : NPM) เป็นอัตราส่วนที่บอกถึงความสามารถในการทำกำไรของกิจการ (Profitability) สำหรับธุรกิจโรงพยาบาลบริษัทที่มีอัตรากำไรสุทธิสูงสุด 23.76%, 20.83% และ 17.60% จากการสังเกตตัวเลขอัตรากำไรสุทธิพบว่า บริษัท CMR มีอัตรากำไรสุทธิลดลงค่อนข้างมากในช่วงที่ผ่านมา และบริษัทที่ขาดทุนอยู่ในปัจจุบัน คือ KDH -5.00%

(คลิกที่ภาพเพื่อขยาย)

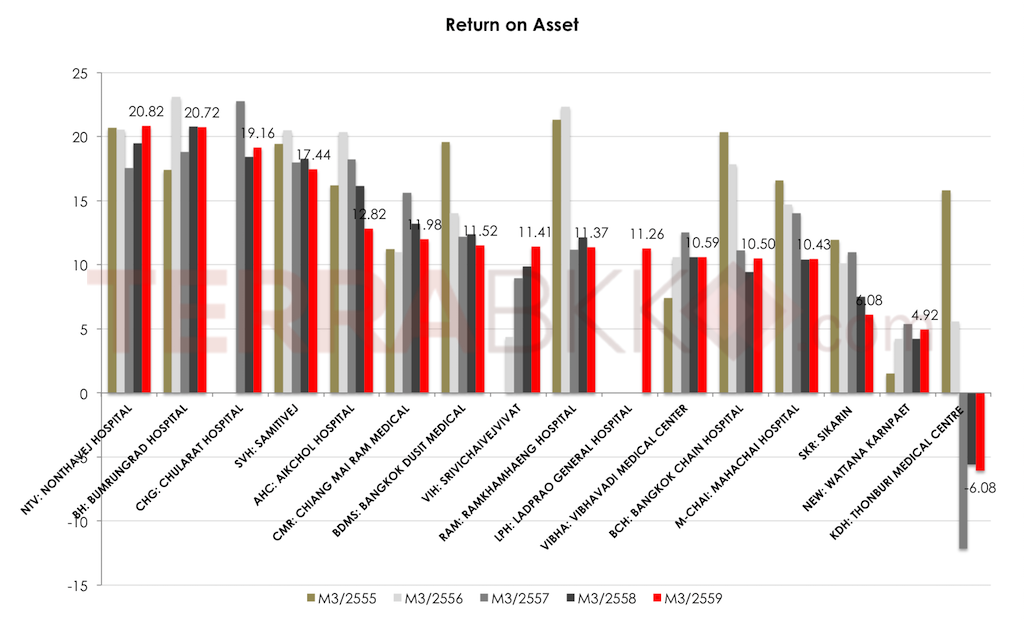

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) เป็นอัตราส่วนที่แสดงถึงประสิทธิภาพในการดำเนินงานของกิจการ (Efficiency) ว่า บริษัทสามารถนำสินทรัพย์ที่มีอยู่ไปสร้างผลตอบแทนได้มากน้อยขนาดไหน ยิ่ง ROA มีค่ามากแสดงว่าดี แต่ถ้า ROA ต่ำแสดงว่าไม่ดีบริษัทที่มี ROA มากกว่า 15% ได้แก่ NTV (20.82%), BH (20.72%), CHG (19.16%) และ SVH (17.44%)

(คลิกที่ภาพเพื่อขยาย)

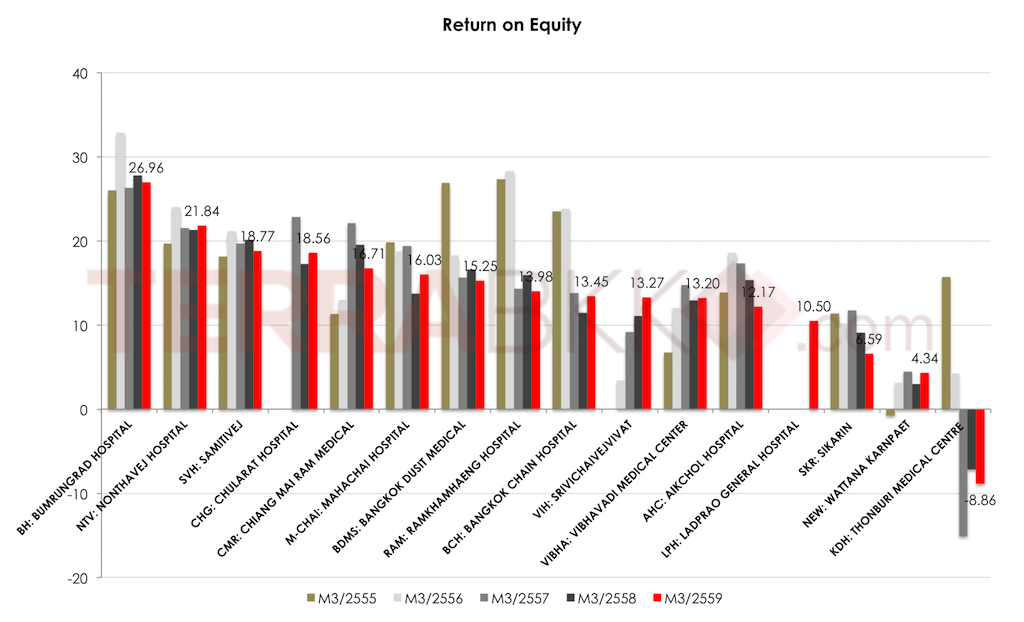

อัตราผลตอบแทนจากผู้ถือหุ้น (Return on Equity : ROE) เป็นตัวชี้วัดถึงความสามารถในการสร้างผลตอบแทนให้แก่ผู้ถือหุ้น ยิ่งตัวเลขมากยิ่งดี บริษัทที่มีความสามารถในการสร้างผลตอบแทนมากกว่า 15% ได้แก่ BH (26.96%), NTV (21.84%), SVH (18.77%), CHG (18.56%), CMR (16.71%) และ M-CHAI (16.03%)

(คลิกที่ภาพเพื่อขยาย)

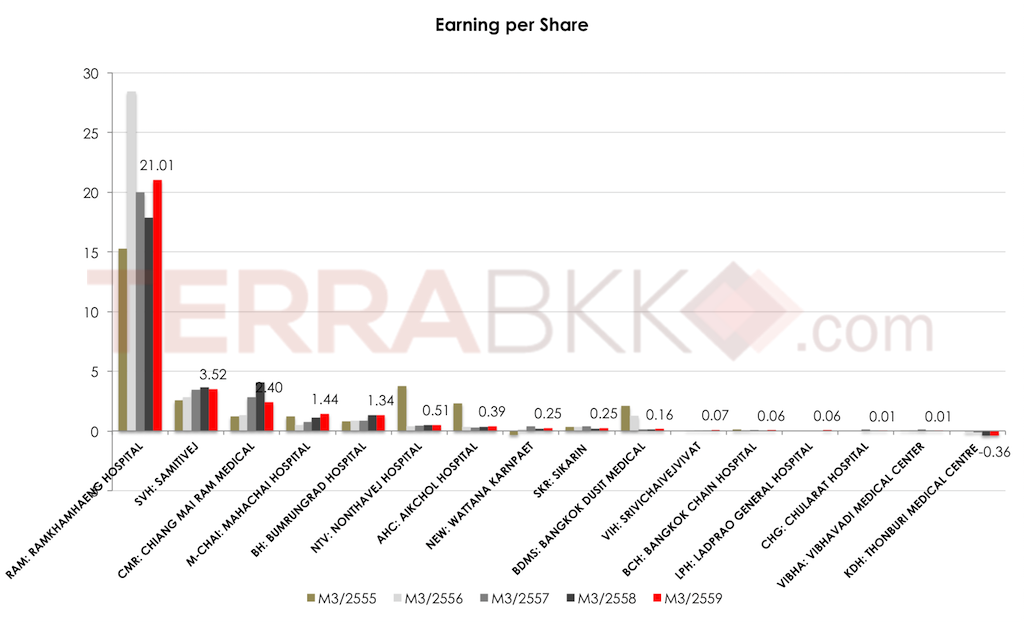

กำไรต่อหุ้น (Earning per Share : EPS) กำไรต่อหุ้นเป็นอัตราส่วนที่บอกถึงผลตอบแทนของกำไรสุทธิต่อหนึ่งหุ้น บริษัทที่มีการเติบโตของกำไรสุทธิมากจะแสดงถึงความสามารถในการรับรู้กำไรต่อหนึ่งหุ้นที่มากขึ้นด้วย ดังนั้นเราจะให้ความสำคัญกับการเติบโตของกำไรต่อหุ้นเป็นหลัก บริษัทที่มีการเติบโตกำไรต่อหุ้นมากที่สุด (EPS Growth) คือ VIH (+75% Y-o-Y), BCH (+50% Y-o-Y), NEW (+47.06% Y-o-Y), M-CHAI (+29.73% Y-o-Y), SKR (+19.05% Y-o-Y), RAM (+17.77% Y-o-Y), AHC (+8.33% Y-o-Y), KDH (7.69% Y-o-Y), BDMS (+6.67% Y-o-Y) และ NTV (+4.08% Y-o-Y)

(คลิกที่ภาพเพื่อขยาย)

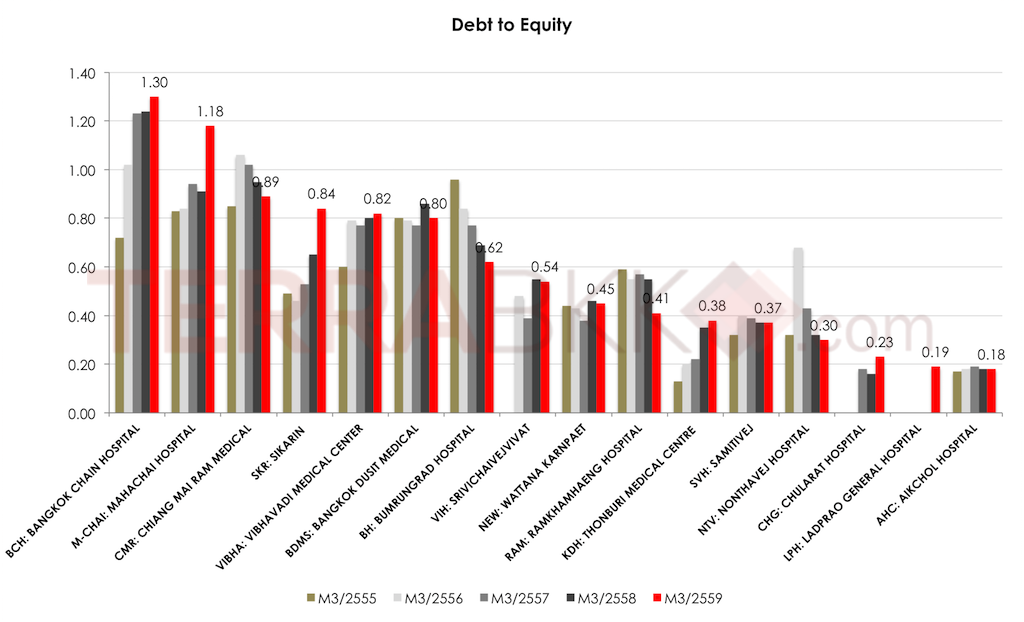

หนี้สินต่อทุน (Debt to Equity) อัตราหนี้สินต่อทุนควรอยู่ในระดับต่ำ เนื่องจาก การระดมทุนจากส่วนของหนี้สินมากๆ จะไม่ค่อยดีเนื่องจากมีต้นทุนทางการเงินค่อนข้างมากและมีความเสี่ยงมากกว่า นอกจากนั้นบริษัทที่มีหนี้สินมากๆ จะไม่สามารถขอกู้จากสถาบันการเงินได้ทำให้บริษัทต้องหันมาระดมทุนจากผู้ถือหุ้นผ่านการออกหุ้นเพิ่มทุน ส่งผลให้จำนวนหุ้นมากขึ้น ถ้าบริษัทเอาเงินเพิ่มทุนไปแต่ไม่สามารถสร้างกำไรได้ดีจะส่งผลให้กำไรต่อหุ้นลดลงจากจำนวนหุ้นที่เพิ่มขึ้นซึ่งนักลงทุนส่วนใหญ่จะไม่ชอบที่กำไรต่อหุ้นของตนเองลดลงในที่สุดมันจะถูกสะท้อนออกมายังราคาหุ้นที่ลดลง สำหรับบริษัทในอุตสาหกรรมโรงพยาบาล TerraBKK Research พบว่า ไม่มีบริษัทใดเลยที่มีอัตราหนี้สินต่อทุนมากกว่า 2 เท่า - เทอร์ร่า บีเคเค

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช้ในการสร้างยอดขายและควบคุมค่าใช้จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนหักต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK เคล็ดลับการลงทุน แหล่งข้อมูล : ตลาดหลักทรัพย์แห่งประเทศไทย TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก