สรุปผลการดำเนินงานกลุ่ม "พัฒนาอสังหาริมทรัพย์" Q1/2559 ย้อนหลัง 5 ปี

ขึ้นศักราชใหม่ปี 2559 กับการกลับมาอีกครั้งของ TerraBKK ที่จะพาอัพเดทผลการดำเนินงานในไตรมาสที่ 1 ของปี 2559ให้ท่านผู้ที่สนใจที่จะติดตามผลการดำเนินงานของกลุ่มต่างๆ ได้รู้ถึงการเติบโตของแต่ละบริษัทในอุตสาหกรรมเดียวกัน ว่าบริษัทใดสามารถสร้างผลประกอบการในอดีตได้ดีกว่ากัน บทความนี้เราจะสรุปผลการดำเนินงานของกลุ่ม “พัฒนาอสังหาริมทรัพย์” เนื่องจากบริษัทพัฒนาอสังหาริมทรัพย์มีจำนวนมากเราจึงหยิบยกเฉพาะ 16 บริษัทที่สามารถสร้างรายได้ได้สูงที่สุดโดยจะเน้นเฉพาะบริษัทที่ดำเนินธุรกิจพัฒนาอสังหาริมทรัพย์เพื่อการอยู่อาศัยประเภท บ้านเดี่ยว ทาวน์เฮ้าส์ และคอนโดมิเนียม เท่านั้น สำหรับผลการดำเนินงานปี Q1/2559 มีรายละเอียดดังนี้

จากการสำรวจผลการดำเนินของกลุ่มพัฒนาอสังหาริมทรัพย์ TerraBKK พบว่า บริษัทที่สามารถสร้างผลประกอบการได้อย่างโดดเด่นและเติบโตอย่างต่อเนื่อง ได้แก่ SPALI, LH และ SC

(คลิกที่ภาพเพื่อขยาย)

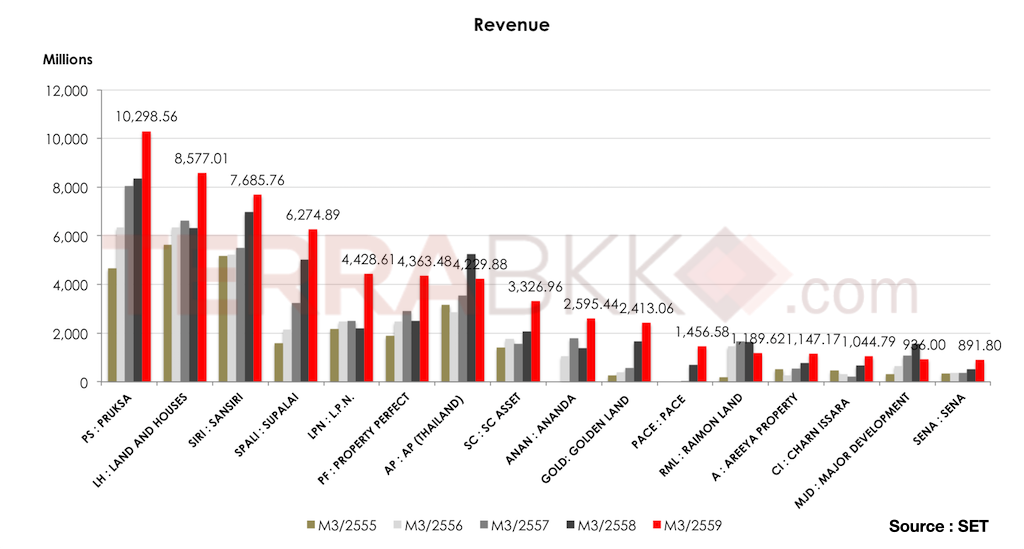

รายได้ (Revenue) ในปี 2559 จากการสังเกตตัวเลขการรับรู้รายได้ของกลุ่มพัฒนาอสังหาริมทรัพย์ยังสามารถทำจุดสูงสุดใหม่ได้อย่างต่อเนื่อง และในช่วงที่ผ่านมามีการอัดฉีดนโยบายกระตุ้นเศรษฐกิจในภาคอสังหาริมทรัพย์ในการลดค่าธรรมเนียมการทำธุรกรรมซื้อขายส่งผลให้เกิดการเร่งโอนในช่วงที่ผ่านมา บริษัทพัฒนาอสังหาริมที่มีรายได้สูงที่สุด คือ PS มีรายได้สูงถึง 10,298.56 ล้านบาท (+23.31% Y-o-Y) นอกจากนั้น PS ยังสามารถทำรายได้ได้สูงที่สุดในไตรมาส 1 ตั้งแต่เปิดบริษัทมาและมีแนวโน้มเพิ่มสูงขึ้นต่อเนื่องตลอดในช่วงที่ผ่านมา อันดับที่สอง คือ LH มีรายได้สูงถึง 8,577.01 ล้านบาท (+35.52% Y-o-Y) และอันดับที่สาม คือ SIRI 7,685.76 ล้านบาท (+10.26% Y-o-Y) ถ้าหากเราดูเรื่องของการเปลี่ยนแปลงในส่วนของรายได้ บริษัทที่มีรายได้เติบโตสูงที่สุด 3 อันดับ คือ PACE โต +108.01% Y-o-Y, L.P.N. +101.52% Y-o-Yและ ANAN 86.25% Y-o-Y

(คลิกที่ภาพเพื่อขยาย)

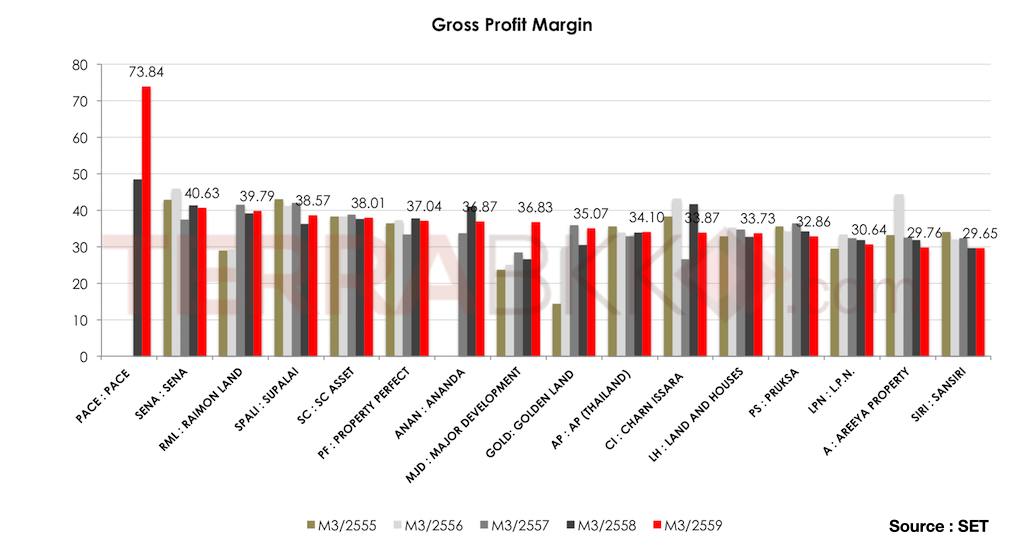

อัตรากำไรขั้นต้น (Gross Profit Margin : GPM) บริษัทที่มีอัตรากำไรขั้นต้นมากที่สุดในกลุ่มพัฒนาอสังหาริมทรัพย์เพื่ออยู่อาศัย คือ บริษัท PACE มีอัตรากำไรขั้นต้น 73.84% ถือว่ามีอัตรากำไรขั้นต้นที่สูงมากอันดับสองคือ บริษัท SENA มีอัตรากำไรขั้นต้น 40.53% อันดับสามคือ บริษัท RML 39.79% บริษัทที่มีอัตรากำไรขั้นต้นต่ำที่สุด คือ SIRI 29.65% สิ่งที่ต้องระวังคือ การดูอัตรากำไรขั้นต้นของธุรกิจอสังหาริมทรัพย์จะไม่สามารถดูได้ตรงๆ เนื่องจากอสังหาริมทรัพย์มีระยะเวลาในการก่อสร้างที่ค่อนข้างยาวนาน ทำให้การรับรู้รายได้กับต้นทุนที่จ่ายไปจะเหลื่อมกันอยู่ ส่งผลให้อัตรากำไรขั้นไม่สามารถสะท้อนต้นทุนที่แท้จริงในช่วงนั้นๆ ได้ จึงทำให้กำไรขั้นต้นในบางช่วงอาจจะสูงเกินไปได้ เราอาจจะใช้อัตรากำไรขั้นต้นเพียงเพื่อดูประกอบเท่านั้น(คลิกที่ภาพเพื่อขยาย)

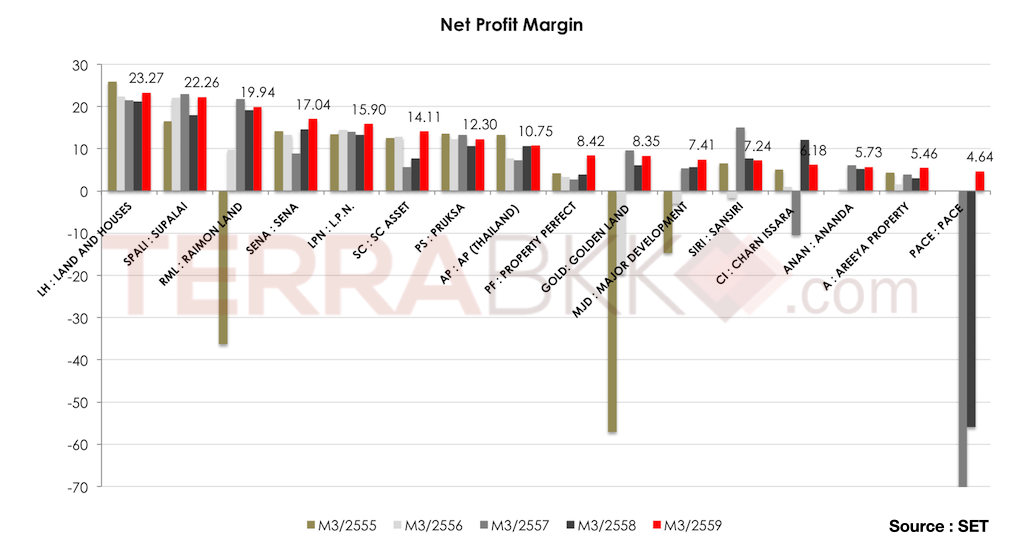

อัตรากำไรสุทธิ (Net Profit Margin : NPM) เมื่อเราดูในส่วนของอัตรากำไรสุทธิเราจะพบว่า บริษัทที่สามารถสร้างอัตรากำไรสุทธิได้สูงที่สุดคือ บริษัท LH มีอัตรากำไรสุทธิสูงถึง 23.27% ส่วนบริษัทที่สามารถสร้าง NPM ได้สูงเป็นอันดับที่สองและสาม คือ SPALI มีอัตรากำไรสุทธิ 22.26% และ RML มีอัตรากำไรสุทธิ 19.94% ตามลำดับ ส่วนบริษัททีมีอัตรากำไรสุทธิต่ำที่สุด คือ PACE 4.64% น่าแปลกใจที่ PACE มีอัตรากำไรสุทธิต่ำสุดทั้งๆ ที่ GPM สูงเป็นอันดับหนึ่ง นั่นแสดงถึงความสามารถในการบริหารจัดการภายในที่อาจจะมีปัญหา

(คลิกที่ภาพเพื่อขยาย)

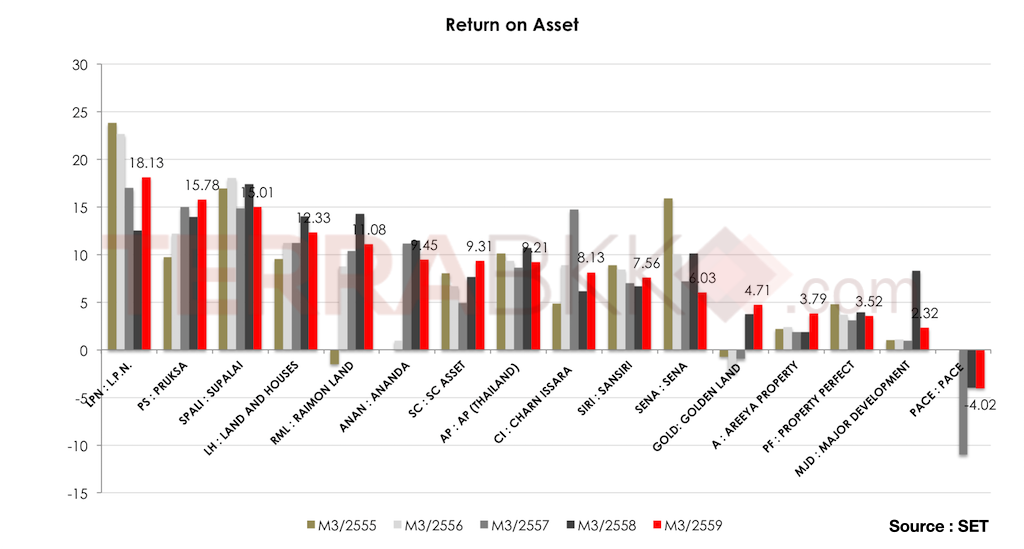

อัตราผลตอบแทนจากสินทรัพย์ (Return on Asset : ROA) เป็นอัตราส่วนที่แสดงถึงประสิทธิภาพในการดำเนินงานของกิจการว่า บริษัทสามารนำสินทรัพย์ที่มีอยู่ไปสร้างผลตอบแทนได้มากน้อยขนาดไหน ยิ่ง ROA มีค่ามากแสดงว่าดี แต่ถ้า ROA ต่ำแสดงว่าไม่ดี บริษัทที่มี ROA อยู่ในระดับสูงมากกว่า 10% ได้แก่ LPN (18.3%), PS (15.78%), SPALI (15.01%), LH (12.33%) และ RML (11.08%) ตามลำดับ บริษัทที่มีการเพิ่มขึ้นของ ROA อย่างมีนัยยะสำคัญ ได้แก่ LPN และ SC

(คลิกที่ภาพเพื่อขยาย)

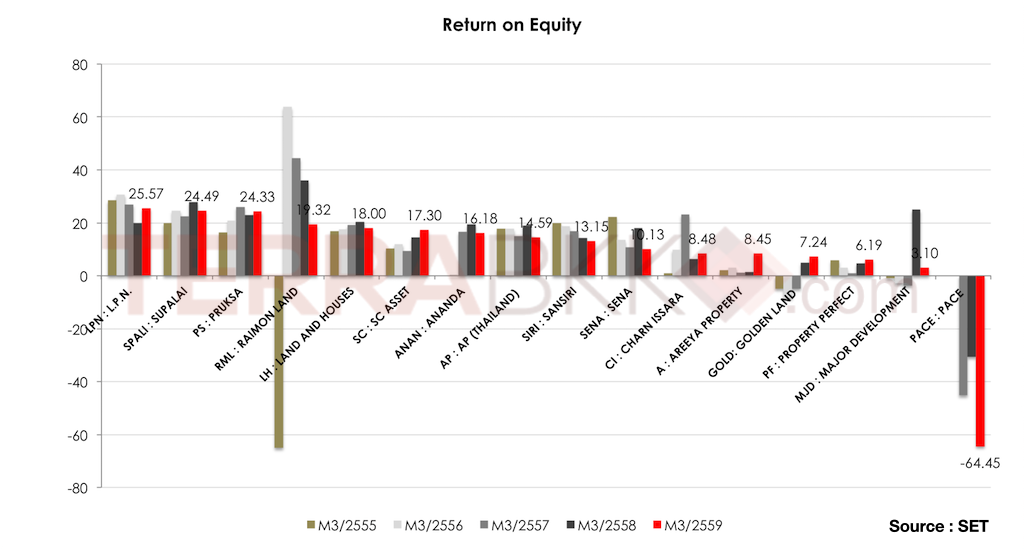

อัตราผลตอบแทนจากผู้ถือหุ้น (Return on Equity : ROE) เป็นตัวชี้วัดถึงความสามารถในการสร้างผลตอบแทนให้แก่ผู้ถือหุ้น ยิ่งตัวเลขมากยิ่งดี บริษัทที่มีความสามารถในการสร้างผลตอบแทนมากกว่า 15% ได้แก่ LPN (25.57%), SPALI (24.49%), PS (24.33%), RML (19.32%), LH (18%), SC (17.3%) และ ANAN (16.18%) เรียงจากมากไปน้อยตามลำดับ ส่วน PACE เป็นบริษัทที่มี ROE ติดลบมากที่สุดถึง -64.45%

(คลิกที่ภาพเพื่อขยาย)

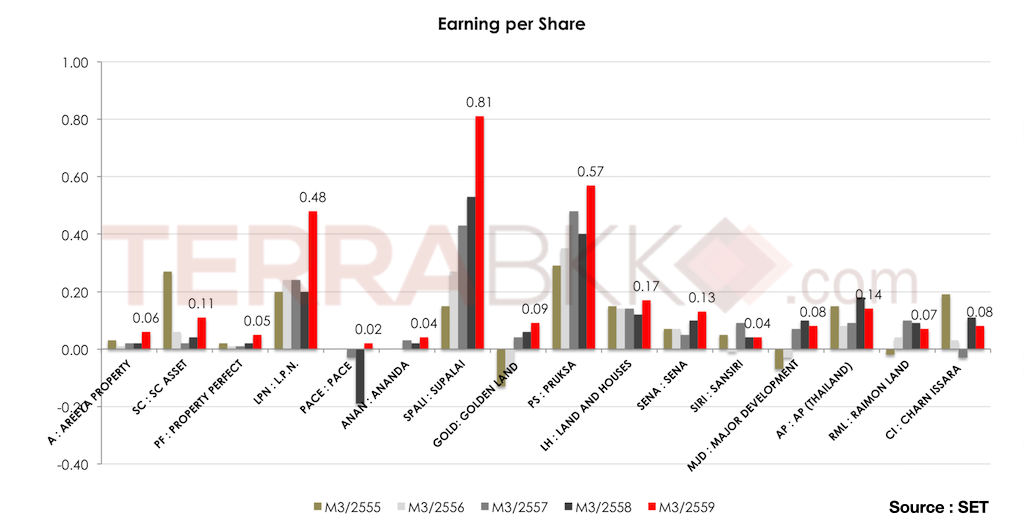

กำไรต่อหุ้น (Earning per Share : EPS) กำไรต่อหุ้นเป็นอัตราส่วนที่บอกถึงผลตอบแทนของกำไรสุทธิต่อหนึ่งหุ้น บริษัทที่มีการเติบโตของกำไรสุทธิมากก็จะแสดงถึงความสามารถในการรับรู้กำไรต่อหนึ่งหุ้นที่มากขึ้นด้วย ดังนั้นเราจะให้ความสำคัญกับการเติบโตของกำไรต่อหุ้นเป็นหลัก บริษัทที่มีการเติบโตกำไรต่อหุ้นมากที่สุด (EPS Growth) คือ A (+200%), SC (+175%), PF (+150%), LPN (+140%), ANAN (+100%), SPALI (+53%), GOLD (+50%), PS (+43%) และ LH (+42%)

(คลิกที่ภาพเพื่อขยาย)

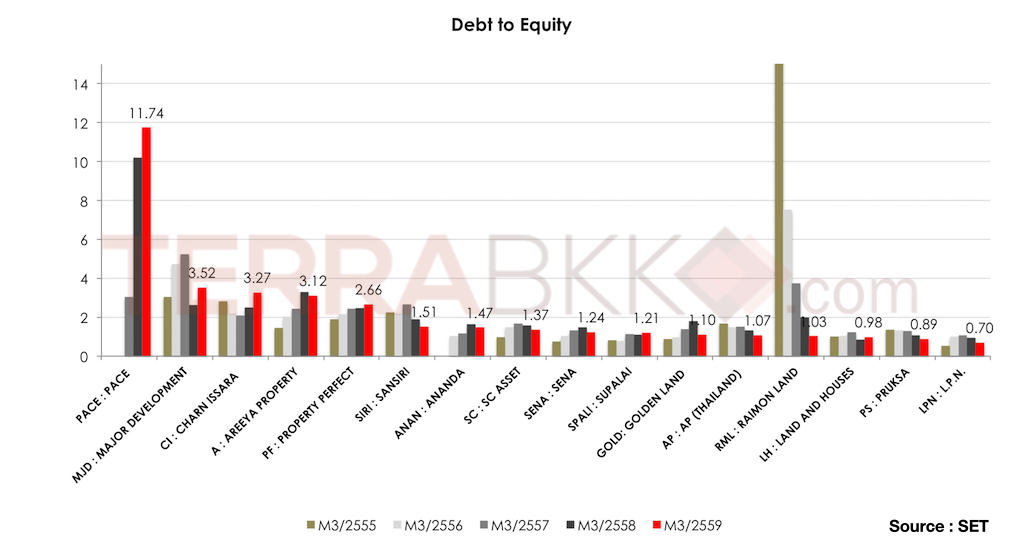

หนี้สินต่อทุน (Debt to Equity) อัตราหนี้สินต่อทุนควรอยู่ในระดับต่ำ เนื่องจาก การระดมทุนจากส่วนของหนี้สินมากๆ จะไม่ค่อยดีเนื่องจากมีต้นทุนทางการเงินค่อนข้างมากและมีความเสี่ยงมากกว่า นอกจากนั้นบริษัทที่มีหนี้สินมากๆ จะไม่สามารถขอกู้จากสถาบันการเงินได้ทำให้บริษัทต้องหันมาระดมทุนจากผู้ถือหุ้นผ่านการออกหุ้นเพิ่มทุน ส่งผลให้จำนวนหุ้นมากขึ้น ถ้าบริษัทเอาเงินเพิ่มทุนไปแต่ไม่สามารถสร้างกำไรได้ดีจะส่งผลให้กำไรต่อหุ้นลดลงจากจำนวนหุ้นที่เพิ่มขึ้นซึ่งนักลงทุนส่วนใหญ่จะไม่ชอบที่กำไรต่อหุ้นของตนเองลดลงในที่สุดมันจะถูกสะท้อนออกมายังราคาหุ้นที่ลดลง บริษัทที่มีอัตรากำไรต่อหุ้นเกิน 2 เท่า จะเป็นบริษัทที่มีความเสี่ยงจะออกหุ้นเพิ่มทุน บริษัทเหล่านั้นได้แก่ PACE, MJD, CI, A และ PF - เทอร์ร่า บีเคเค

อัตรากำไรสุทธิ จะแสดงถึง ความสามารถในการทำกำไรสุทธิของบริษัท เป็นการวัดความสามารถของบริษัทในการควบคุมรายจ่ายทุกประการทั้งดอกเบี้ยและภาษีเมื่อเทียบกับยอดขาย หากอัตราส่วนนี้มีค่าสูงแสดงว่าบริษัทสามารถเปลี่ยนยอดขายให้เป็นกำไรสุทธิได้มาก

อัตราส่วนหนี้สินต่อทุน (Debt to Equity Ratio) แสดงถึง สัดส่วนของเงินทุนจากการกู้ยืมต่อเงินทุนจากเจ้าของธุรกิจถ้าอัตราส่วนนี้สูงแสดงว่าบริษัทมีการกู้ยืมเงินในสัดส่วนที่สูงเมื่อเทียบกับเงินทุนจากผู้ถือหุ้นของบริษัท ทำให้มีความเสี่ยงในลักษณะเดียวกับอัตราส่วนหนี้สินต่อสินทรัพย์

อัตราผลตอบแทนต่อสินทรัพย์ (Return on Asset:ROA) แสดงถึง ระดับผลตอบแทนต่อสินทรัพย์รวมของบริษัท เป็นการวัดความสามารถในการนำสินทรัพย์ทั้งหมดของธุรกิจใช้ในการสร้างยอดขายและควบคุมค่าใช้จ่ายในการดำเนินงานทั้งหมดสุทธิจากภาษีแต่ก่อนหักต้นทุนทางการเงิน (ดอกเบี้ยจ่ายสุทธิจากภาษีที่ประหยัดได้) อัตราส่วนที่สูงแสดงว่าบริษัทมีความสามารถสูงในการนำสินทรัพย์ไปสร้างกำไรจากการดำเนินงาน

อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (Return on Equity : ROE) แสดงถึง ระดับผลตอบแทนต่อส่วนของผู้ถือหุ้น เป็นการวัดความสามารถในการทำกำไรให้แก่เงินทุนของผู้ถือหุ้น หากค่าที่ได้จากการคำนวณสูงแสดงว่าผู้ถือหุ้นมีโอกาสได้รับเงินปันผลและผลตอบแทนที่สูง

บทความโดย : TerraBKK เคล็ดลับการลงทุน แหล่งข้อมูล : ตลาดหลักทรัพย์แห่งประเทศไทย TerraBKK ค้นหาบ้านดี คุ้มค่า ราคาถูก